みなさん、来年から始まる新NISAの戦略は決まりましたか?私は特にコレと言った工夫は考えていません。いつも通りの投資をこれからも続ける予定です。

新NISAは今とても話題性があって、僕のYouTubeでも何回かとりあげました。まあ再生されるからね(笑)そうすると沢山の視聴者さんから考えている戦略を教えてもらえます。

例えば上記は実際にもらったコメントです。こういうのを見てると、新NISAでNASDAQ100を投資対象に考えている方が沢山いることに気が付きます。まあ魅力的ですよね、NASDAQ100。

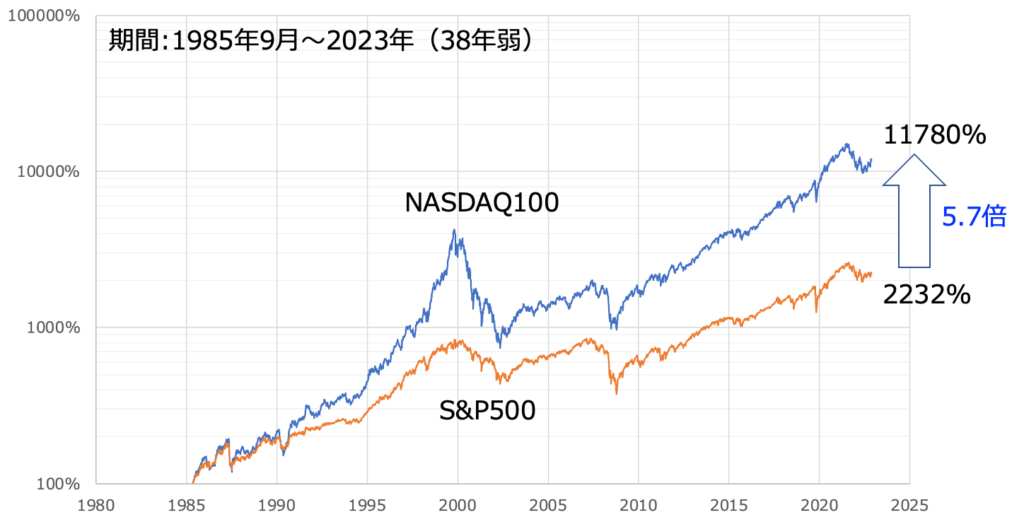

過去のパフォーマンスで比較するのは危険なのですが、事実として40年近く市場平均を上回り続けたのは凄いことだと私も思いますよ。並み居るプロがチャレンジしても10年で9割は負ける市場平均を相手に勝ち続けてるわけですから。

ただNASDAQ100はどちらかというとアクティブな印象があるのは否めません。なのでよくある名著などで株式の長期投資を語られる際にはNASDAQ100で語る人は皆無です。まあ当然でしょう。

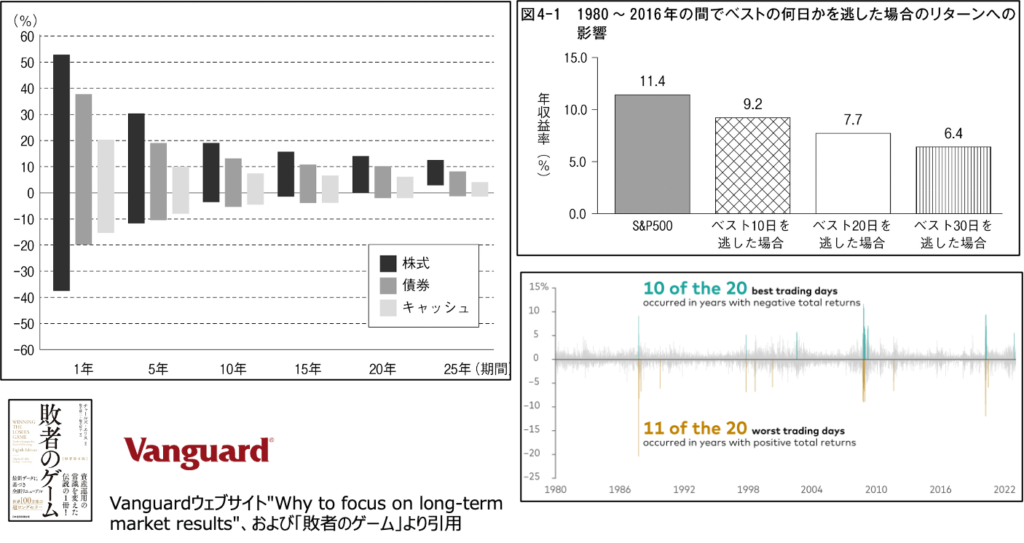

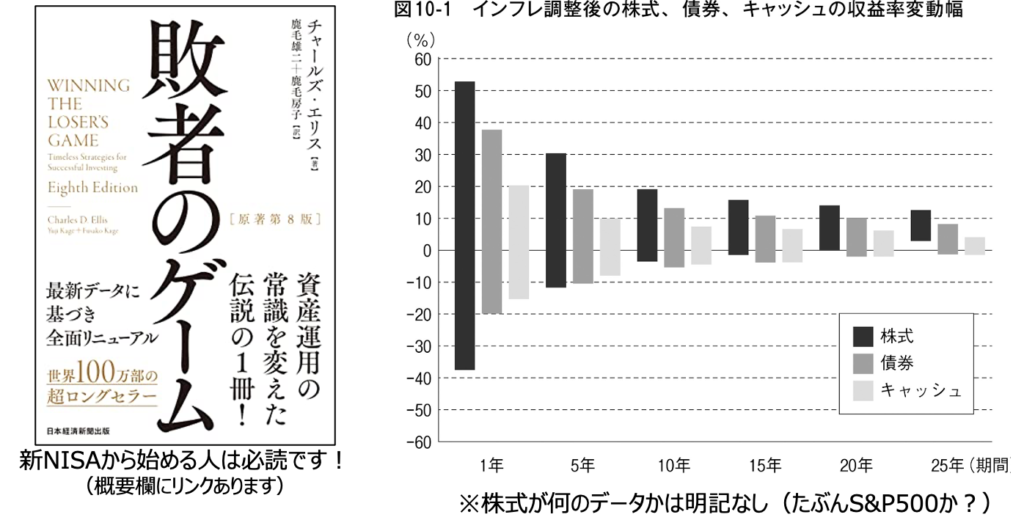

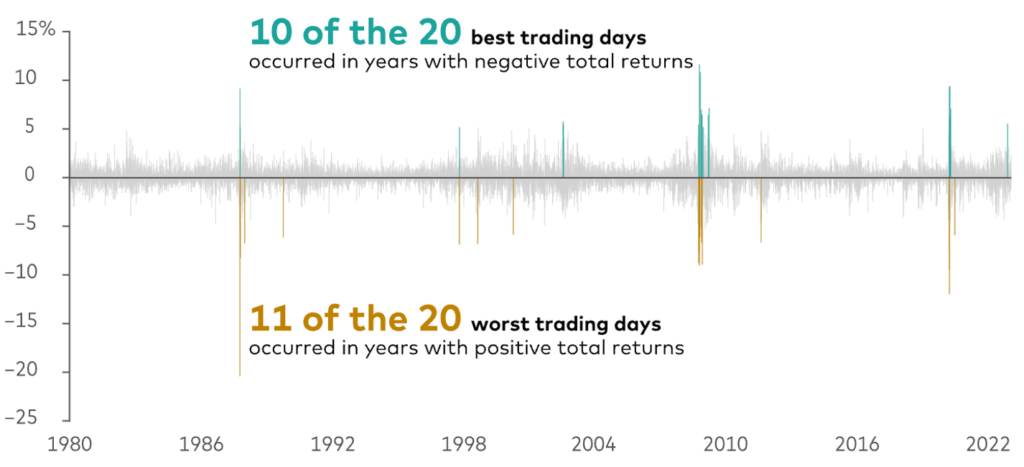

例えば上記は長期投資をやる人にとっては有名なグラフです。名著「敗者のゲーム」には株式をずっと持っていたら20年程度でプラス切り取りしかできない、稲妻を逃すとリターンが激下げする、など言われてますよね。

もうひとつのグラフはVanguardの「Why to focus on long-term market results」からの引用です。これは暴騰と暴落は隣接して起こるために、都合よく暴落だけを逃げることはできない、と説いています。

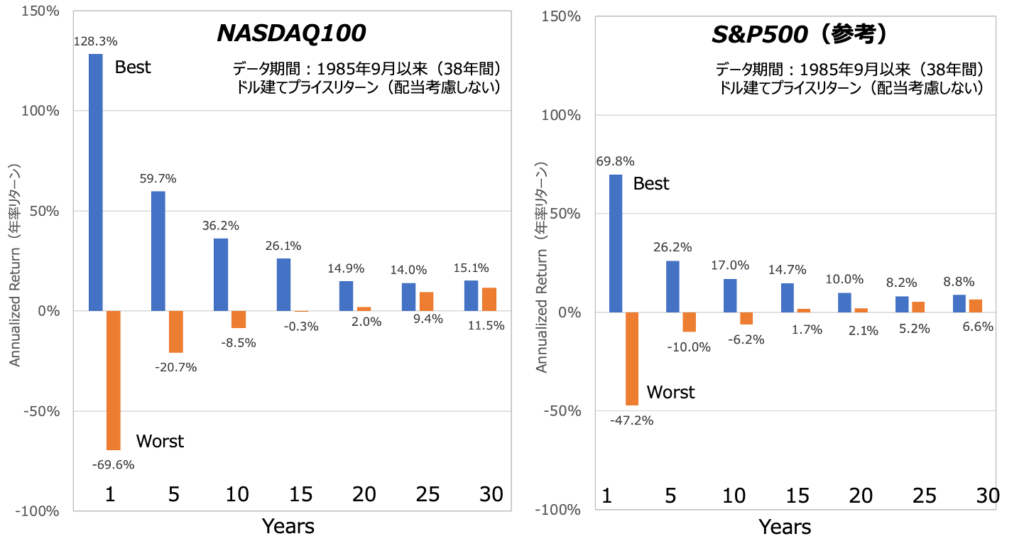

これらのデータはいずれも市場全体に幅広く分散投資していることを前提にしています。なので元データとして使われるのはもっぱらS&P500だったり、ACWIだったりが普通です。NASDAQ100でこのようなまとめ方をしているデータはおそらくほとんどないでしょう。

では無いのなら自分で作ればいいじゃない!というのが今回の記事の発想です(笑)というわけで、長期投資をやる上で有名なグラフを僕が真似して作ってみました。この記事がこれからNASDAQ100に投資しようとする人の参考になれば、それ以上にうれしいことはありません。

YouTubeも見てね!

振り返り:NASDAQ100とはどんな指数か?

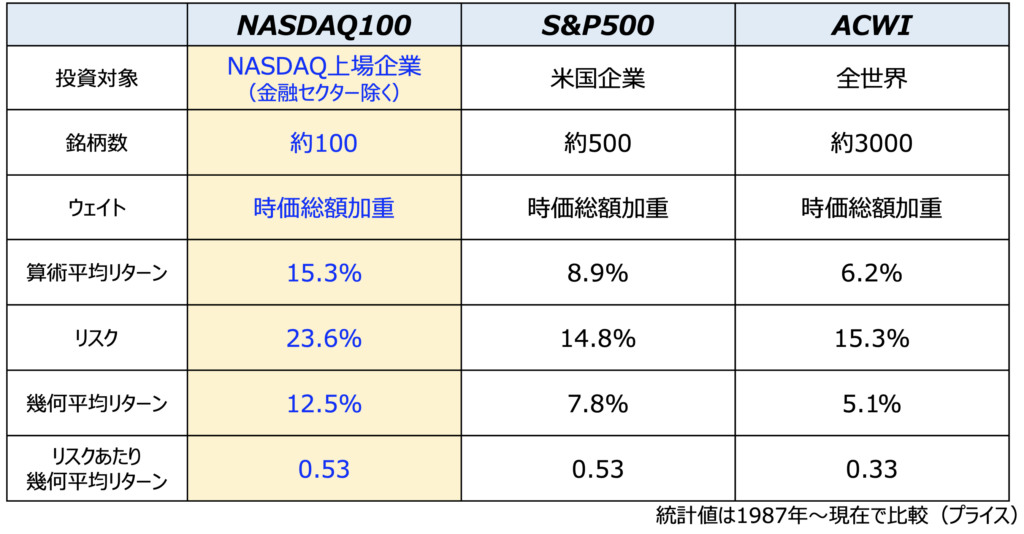

まずはNASDAQ100の特徴を上にまとめてみました。まあこの辺は皆さんご存知かと思います。特徴的なのは金融株を除いていることと、市場をNASDAQに限定しているこの2点です。ここがアクティブっぽさを醸し出すところでしょう。

ただ過去のパフォーマンスは圧倒的です。リスクは大きい分、見返りも大きいのがNASDAQ100というのがよくわかります。ちょうどS&P500とリスクあたりの幾何平均リターンが同じになっているので、S&P500のハイリスク・ハイリターン版という位置づけとも言えるでしょう。過去はね

イメージ図にすると上のような感じ。NASDAQ100は米国外も入ってるのが特徴です。ただいずれにしろ世界の時価総額の大部分を含んでいる事実には変わりはなく、ほかのS&P500や全世界と強い相関を持っていることは自明でしょう。

ということでこのNASDAQ100指数について、それぞれ分析してみましょう。

①何年もってたらかならずプラスになるか?

最初は名著「敗者のゲーム」のこのグラフをパクります。あまりにも有名なので内容は割愛。長くもってれば株式はかならずプラスになる、という事実を述べるものです。

上記はそのグラフを真似して僕が作ってみたものです。参考までに右にS&P500バージョンも計算してみました。これも敗者のゲーム内のグラフと同様に、切り取り期間を固定してベストなリターンと最悪のリターンを抽出するように計算しています。

結果を見た感じいかがでしょうか?S&P500と比較するとリスク(値動きの標準偏差)が大きいことから、上下の幅が大きい結果は予想できたと思います。ただし、長期目線に立てばS&P500と結果はほぼ同じということもわかるでしょう。15年経てばほぼマイナスの切り取りはできなくなります。

このデータは長期投資において「長く持つことの大事さ」を力説するものですが、どうやらそのロジックはNASDAQ100でも同じようなことが言えるようですね。

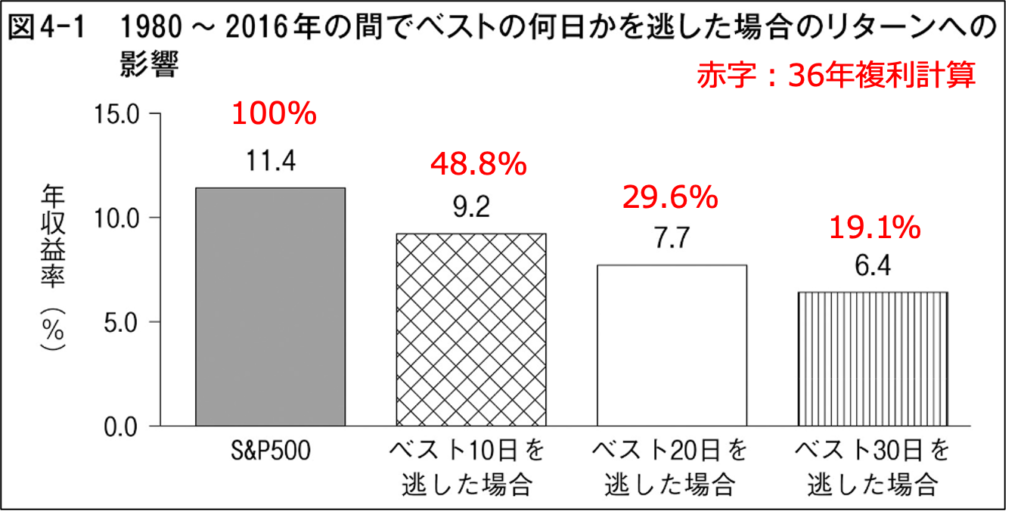

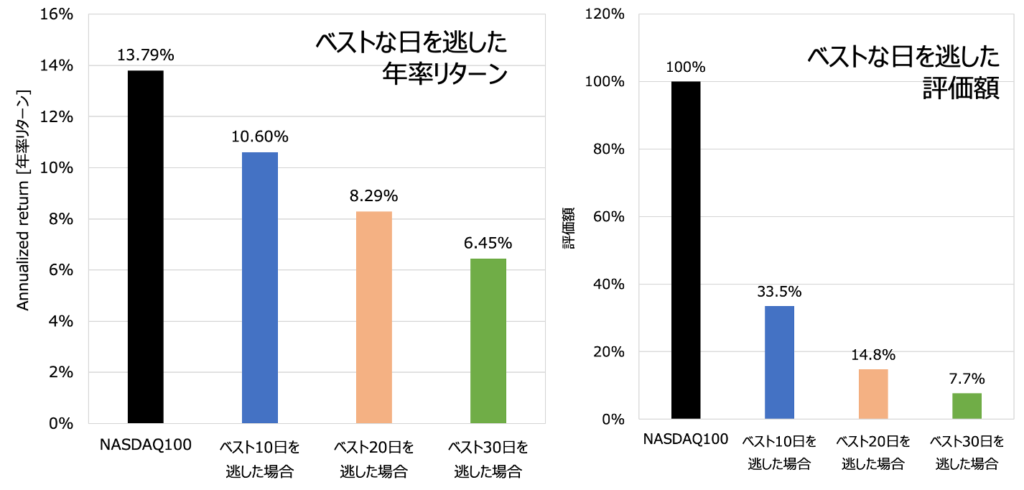

②ベストな日を逃した場合のリターンへの影響

上図はあまりにも有名な「敗者のゲーム」のグラフです。これがいわゆる「稲妻を逃すとリターンが大きく下がる」という意味になります。上図は年率リターンで書いてありますから数字感覚がわかりづらいです。赤字で僕がメモしていますが、36年の複利計算をすると凄く大きな差がつくのがわかるでしょう。

このあまりにも有名なグラフもNASDAQ100で描くとどうなるでしょうか?結果は以下のとおり。

左側が敗者のゲームと同じ年率リターン、右側は評価額で表現しました。NASDAQ100はS&P500よりも上昇するときは強烈です。その結果がリターンにも評価額にもすごく表れていますね(笑)たった10日逃すだけで33.5%になるのは驚きです。NASDAQ100こそ稲妻を逃さないように市場に残ることが重要なんでしょう。

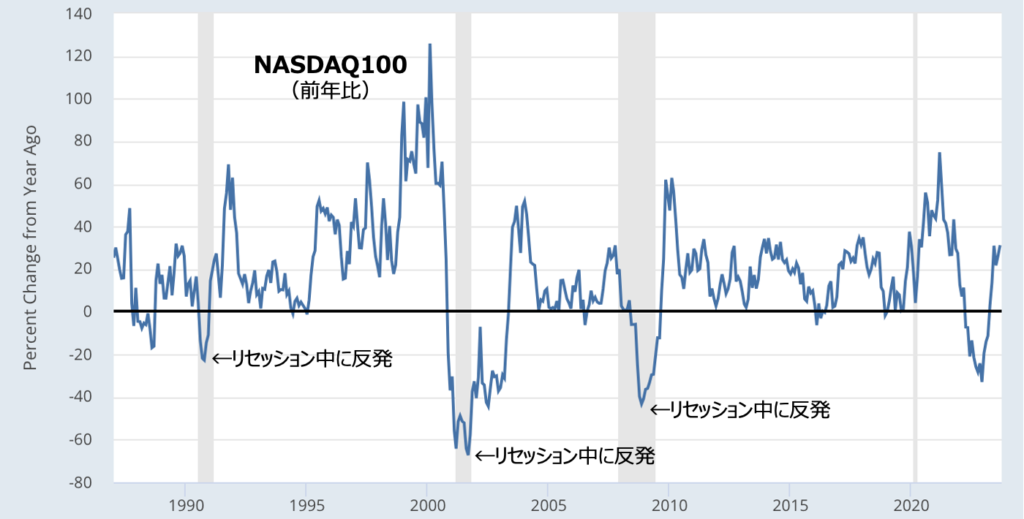

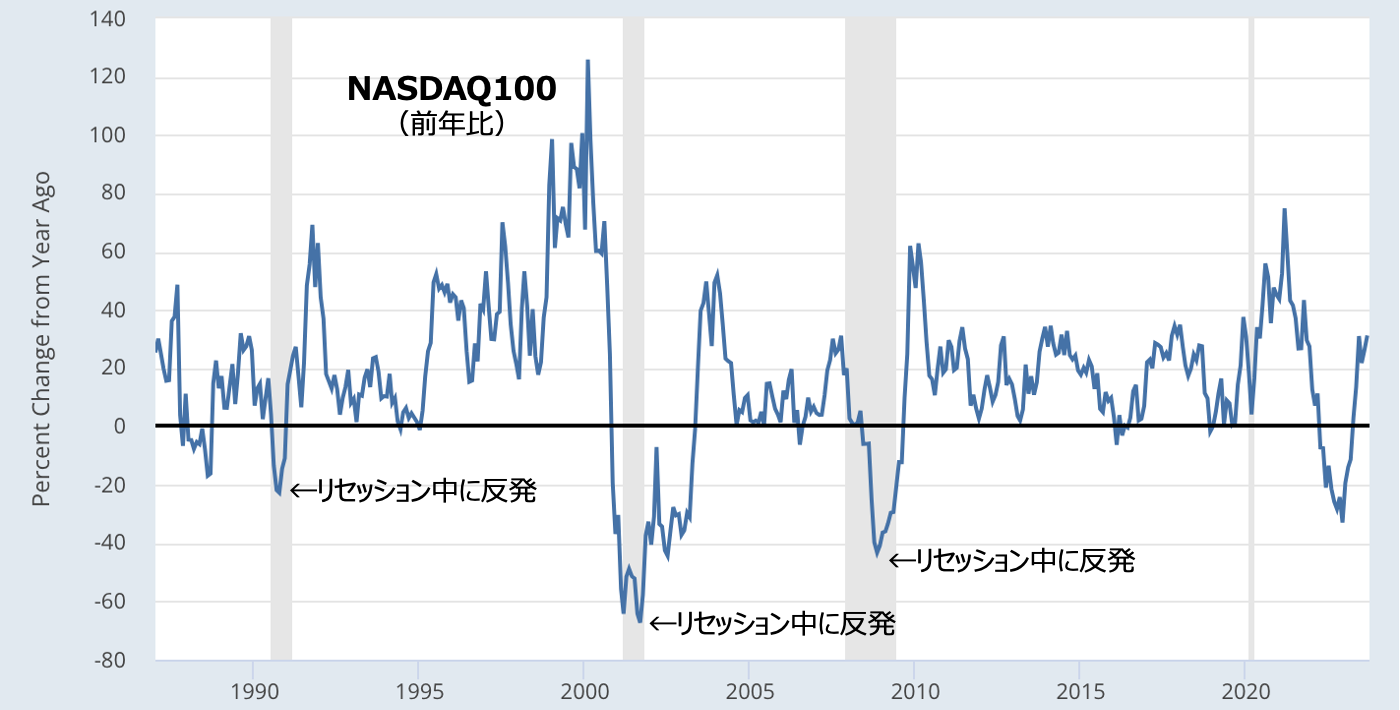

③リセッション入り後に反発が始まるタイミング

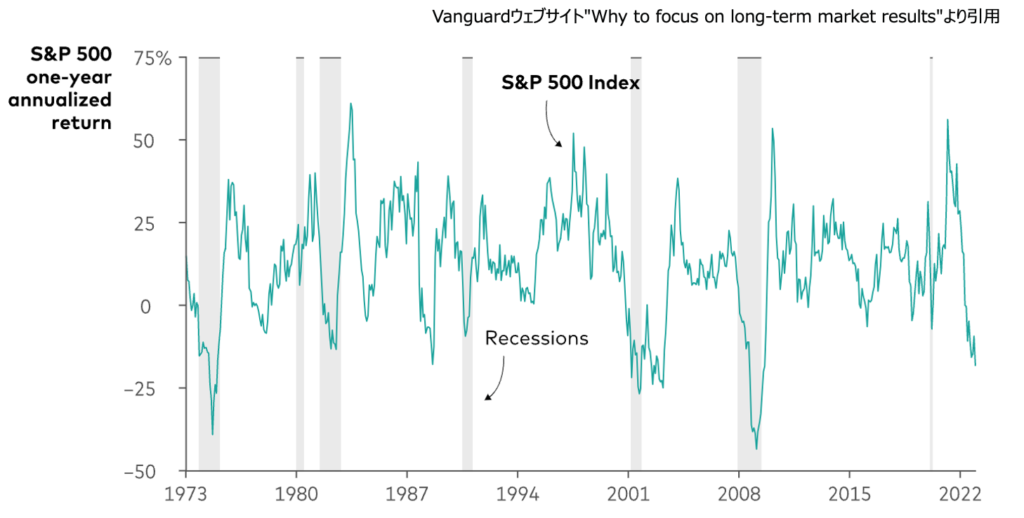

上図はVanguardの「Why to focus on long-term market results」からの引用です。これはS&P500の前年比をグラフにしています。網掛けになっているところがリセッションの時期です。

このグラフが言わんとするところは、リセッションの最中に株価は反発している、という事実でしょう。「荒れ相場をやり過ごしてからインすればいい」などと考えていると、最も美味しい上昇は過ぎ去った後になる、ということです。なので景気後退中に市場にいることは辛いのですが、それでも市場にしがみつくのが大事。これをNASDAQ100でやると以下のグラフになります。

同じくNASDAQ100を前年比にして表現してみました。NASDAQ100も見事にリセッション中に反発を開始しています。しかもタイミングはバラバラ。ここでもNASDAQ100でもS&P500でもリセッション時の対応は同じであるべき、ということが言えるでしょう。何もするな、じっとしていろ、です。

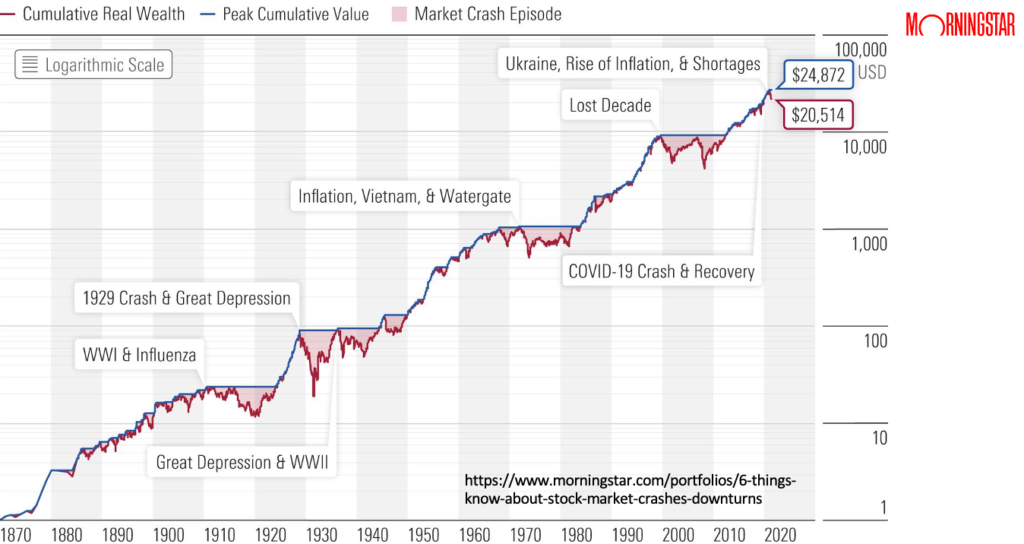

④最高値を更新できなかった期間

このデータはモーニングスターのウェブサイトからの引用です。これもS&P500でよく語られるデータで、どれくらい最高値を上回れなかった期間があるか?を示しています。歴史上、10年くらい低迷するということがザラにあるよ、ということですね。これもNASDAQ100で描いてみることにしましょう。

結果は上記のとおりです。歴史が38年ほどしかないので、乏しいのは否めないのですが、思ったより低迷期間って短いですよね。というか、中央のITバブル後が凄すぎて後が霞んで見えます(笑)実はここ最近の低迷は歴史上で見たら2番目の長さで低迷しているようです。これまた意外でした。ITバブル後を除けば2年以上低迷したことがほとんどありません。まあITバブルが圧倒的すぎて、何を議論したらいいのかもよくわかりませんが(笑)

ちなみにS&P500を同期間にするとこんな感じです。ITバブルとリーマンショックが2分割される結果になります。これで見ても、この38年だと2年以上の低迷はそんなになかったということがわかります。

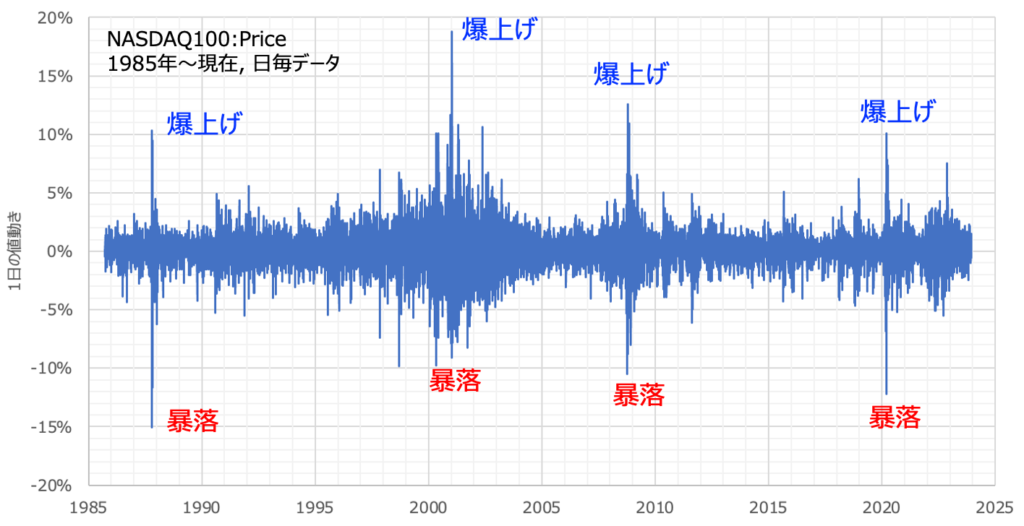

⑤爆上げと暴落の距離感

上の図もVanguardの「Why to focus on long-term market results」からの引用。これはS&P500の日毎のリターンをグラフにしたものです。意味するところは暴騰と暴落が隣り合わせにある、ということ。つまり、暴落を避けようとした者は必然的に暴騰も逃してしまうでしょう、という主張です。このグラフをNASDAQ100でも描いてみましょう。結果は以下のとおり。

なんともそっくりなグラフが出来上がりました(笑)結局はNASDAQ100でも同じことで、暴落と暴騰は隣り合わせで発生していることがよくわかりますね。すなわち、相場が荒れたとしても市場から逃げることなく、市場に居続けることがNASDAQ100でも重要だということです。

結論:NASDAQ100でも長期投資の基本は同じ

ということで今回は5つの有名なグラフをNASDAQ100バージョンで計算してみました。最初から想像がついたかもしれませんが、結局はS&P500やACWIで言われている結果と同じです。NASDAQ100であっても市場に残り続けることがとても重要だということを再認識できました。

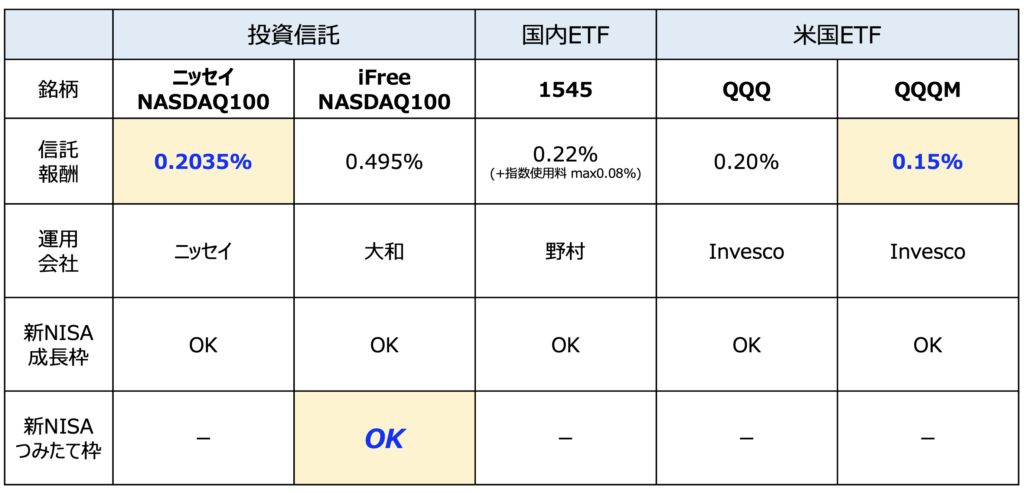

上図は代表的なNASDAQ100連動商品です。最近は低コスト化が進んで、NASDAQ100でも魅力的な商品が増えましたね。私はニッセイのNASDAQ100を買おうと思っています。為替手数料無料化の流れもあって、QQQMを買う人も多いかもしれません。いろいろと悩ましいですね。

まあそんな悩みも相場があれれば忘れ去るほどに動揺することでしょう。NASDAQ100はVolatilityが高いですからなおさらです。もし新NISAで買うとしてもリスクの取り過ぎだけは注意してくださいね。結局は市場に残ることが大事ですから。そしてVolatilityが高いということは、それだけ市場に残るための握力を必要とする、という意味です。

YouTubeも見てね!

おすすめ:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)