みなさんは資産運用において「買い増し」をする準備をしていますか?僕は基本的に毎月全力積立てで投資をしていまして、買い増しの準備はしていません。一方でSNSではこんな声をよく見かけます。

とても多くの方が”RSI”という指標を使って、買い増しの準備をしているようです。この手の「買い増し法」はネット上に溢れていて、RSIが有効な手段だと主張するものが多いのが背景と思われます。

今回は買い増しに対して否定も肯定もしない僕のフラットな視点から、果たしてRSIでの買い増し行為に意味があるのか?を検証してみたいと思います。この記事がこれから投資を始める方の参考になれば、それ以上にうれしいことはありません。

YouTubeも見てね!

そもそもRSIとは何なのか?

僕のような素人個人投資家は、そもそもRSIとは何なのかを知りません。まずはこの指標について調べてみました。

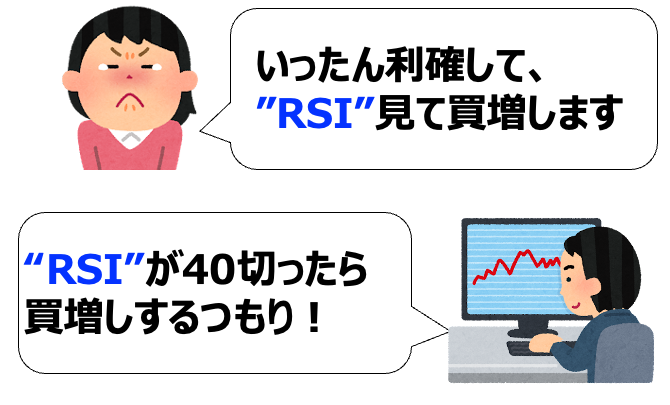

RSIとはJ.Welles Wilder Jr.氏によって考案されたテクニカル指標で、Relative Strength Index の頭文字をとってRSIと呼ばれます。日本語では相対力指数と呼ぶそうです。計算式は以下のとおり。

とても簡単な計算ですね。ある期間の値上がり幅の合計を値動き幅の合計で割ったような指数になっています。つまりは50を超えると上がりトレンド、逆に下回ると下降トレンドという意味です。

投資スタイルによって長期であれば14週、短期であれば14日の変化で計算するのが一般的とのこと。この指標が非常に優秀なのか?SNSでは色々な買い増し手法が唱えられていますね。

上記はあくまで僕がSNSで調べてみた印象ですが、RSI30〜40で買い増し判断をしている方が多いみたいです。この方々がどのような考えに基づいて買い増し基準を設定しているのか定かではありませんが、どうせやるなら一番いいRSI基準を考えてみたいと思いませんか?

計算の前提

というわけで、ここからはRSI買い増しの効果を分析していきたいと思います。まずは前提から決めておきましょう。

ここでの「買い増し」とは、その原資が給料を貯めて作っている、という仮定をします。つまり、相続などで大金が降ってきた場合ではなく、あくまで投資家が自分の意志で買い増し用資金を貯めている、という想定をするものです。ほとんどの人はこのようにして買い増し準備をするのではないでしょうか?

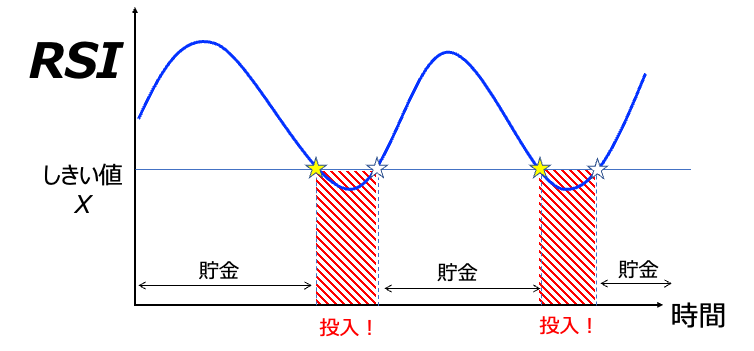

そしてRSIでの買い増しは、予め決めておいたRSIしきい値を切ると、その貯めておいた資金を一気に投入することにします。このRSIしきい値を低く設定すればするほど、暴落待ちをしている、そんなイメージです。

そのため、ここでの結果は買い増し投資法が定期つみたてに対して機会損失している分を下落ねらいで取り戻せるのか?という観点での比較になります。

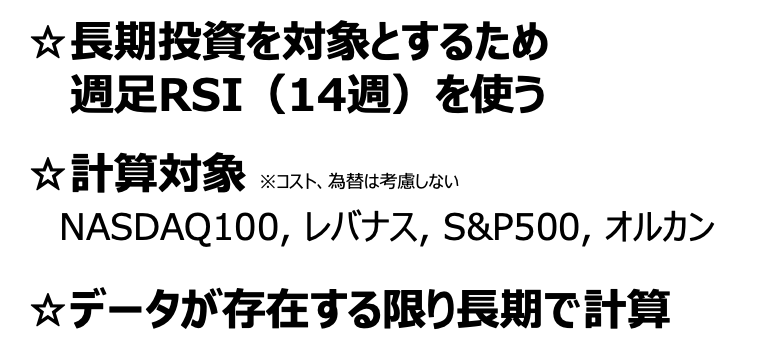

その他の前提条件は上記のとおりです。とりあえず文句を言われることが少なくなるように、データが存在する限り長期で計算することにします。

計算結果を見ていこう

というわけで、さっそく結果を紹介していきます。銘柄ごとに分けて見ていきましょう。

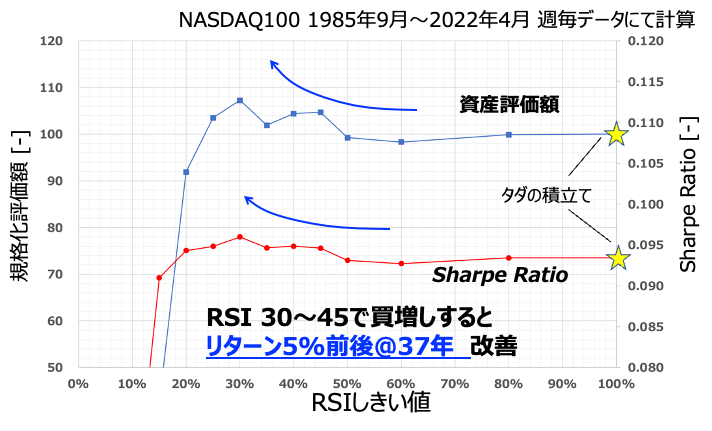

①NASDAQ100の場合(1985年9月〜2022年4月 データ)

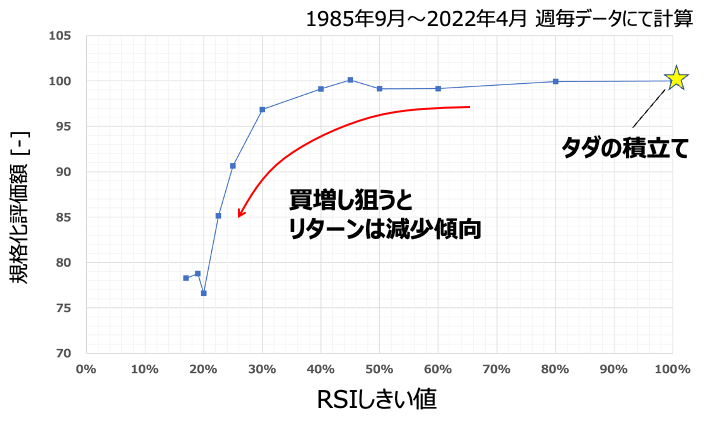

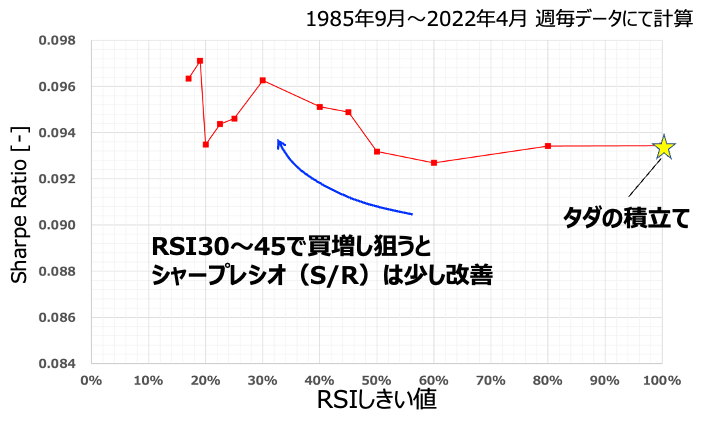

上図は横軸に買い増しするRSIのしきい値、縦軸に積立てを100とした場合の評価額をプロットしています。ひと目見てわかるとおり、RSI買い増しで底を狙うほどリターンが減少傾向にありますね。RSI45くらいにいい感じの点がありますが、少しでも横にずれればリターンが減っています。したがって、たまたま上手くハマったポイントであり、狙って使えるパラメータではないでしょう。

一方で評価額のみかけのシャープレシオを計算すると、RSI30〜45%買い増しあたりで上昇傾向が見受けられます。シャープレシオ≒ 収益率/変動 ですから、これは買い増し行為によって下落局面の煽りを受けなかったという意味です。つまり、NASDAQ100の場合はRSI買い増しでリターンは減るが、気持ちは楽になるということ。いつも下落局面になると「買い増しする準備してるから」とおっしゃる方が多いのも、こういう精神的負担が小さくなる効果によるものと言っていいでしょう。ただ、リターンは減っているのです。

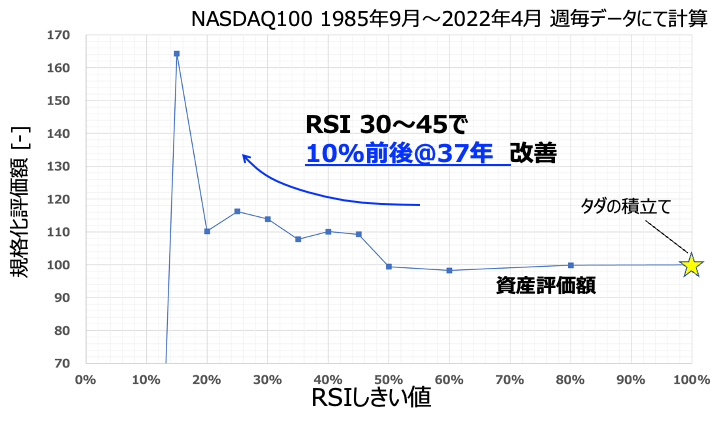

②レバナスの場合(1985年9月〜2022年4月 データ)

続いてレバナスです。なお、レバナスのRSIしきい値にはNASDAQ100のRSIを用いています。

結果は先程までのNASDAQ100と少しだけ様相が異なります。RSI45〜30%あたりにかけて、リターンが増える領域があるようです。その先リターンは急降下します。シャープレシオも同様の動きです。

あたり前ですが、レバレッジ投信は底を引き当てた時の効果がかなり大きくなります。株価上昇比率に倍数がかかって、それがさらに複利的に積み重なるので。そうした側面もあって、下落をねらって投資する方法が少しだけリターンが上になります。

ただ、それでもリターンの上昇幅は37年かけて5%前後です。みなさんの想像していた結果と比べていかがでしょうか?思ったより得るものが少ないと感じた方も多いかと思います。ちなみに僕はつみたてが勝つと思ってましたw

ついでに下は3倍レバ想定で計算したものです。

レバ倍数を大きくすると、その傾向はより顕著になります。5%程度だったメリットは10%程度まで大きくなり、大底を一発あてたらめちゃくちゃリターンが大きくなるポイントもあるようです。なので、レバレッジ投信は底をねらって買うものだ、というよく耳にする主張も確かに一理あるのだと思いました。

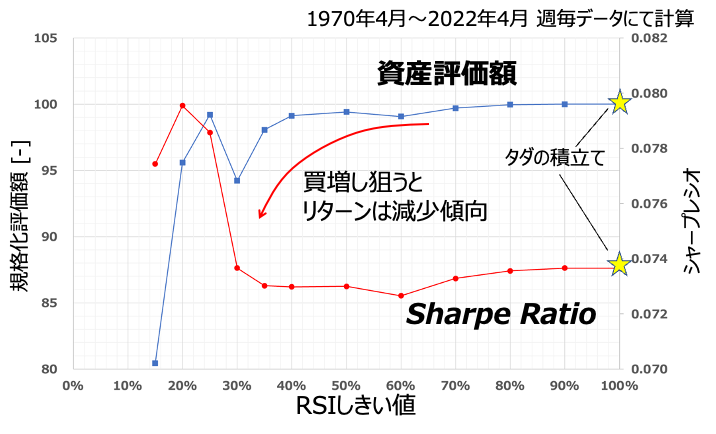

S&P500の場合(1970年4月〜2022年4月)

続いて僕の主力であるS&P500。ここまでの結果から想像できたと思いますが、S&P500もRSI買い増しによってリターンは下がっていきます。そしてシャープレシオが改善するのはRSI20%〜30%あたりでの買い増しであり、さすがにここはギャンブルチックな動きをしているので使えそうにないでしょう。S&P500は値動き自体がNASDAQ100よりも小さいため、RSI買い増しではシャープレシオ改善効果すら得られない、いいところが無い買い方になっているのです。

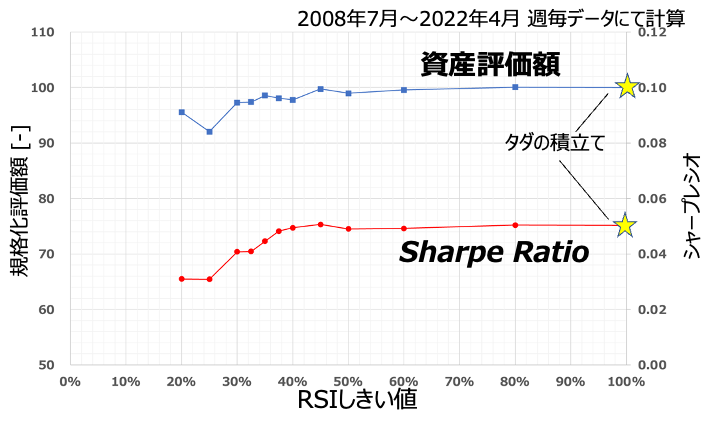

オルカン(≒VT)の場合(2008年7月〜2022年4月)

こちらはVTの歴史が浅いためデータ点数が少ないのですが、それでも同じ傾向なのがわかります。オルカンでもRSI買い増しはリターン、シャープレシオともに効果がなさそうです。

よくある誤解

以前にも似たような記事を投稿していたのですが、そのときにこんなコメントいただきました。

今回のような計算結果からは、このような結論は導けません。例えばレバナス以外の指数においては、今回は一貫して 積立て > RSI買い増し という結果でした。ということは、積立て > 積立て半分 + RSI買い増し半分 という結果になるのは自明ですよね。比率をいじっても同じことです。リターンだけで見たら、買い増し行為によるメリットはないのですね。精神的に楽になる効果はあるので、安定感のために買い増し手法を使うのはありかもしれないです。

ただし前述のとおり、どこからからまとまった資金がある方や既に買い増し資金をプールしてしまっている方はこの限りではありません。あくまでも「買い増しのためにお金を貯める」のはリターン的にいいことない、という意味です。

結論:RSI買い増しで効果があるのは投機的側面のあるレバ物だけ

今回はSNSで流行している「RSI買い増し」の意義を検証してみました。結果はレバレッジ投信以外はリターンが下がる結果に。こうした買い増し法は人気があるのはわかるのですが、たいていはツベコベ言わずに定期で積み立てろ、という結果になります。

ただレバナスについては僕が思った以上に効果がありそうだったのも発見でした。僕はRSI買い増しをやることはありませんが、積み立てする銘柄洗濯の基準には使ってもいいかな〜と思っています。例えばRSI45以下ならレバナス、それ以外はS&P500とか。次回はこの切替方法の検討をしてみようかなと思います。

まあ効果があったと言っても過去のデータなので、これからどうなるかはわからないですけどね・・・

おすすめ:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)