みなさん、資産運用の調子はいかがでしょうか?僕はここ最近の下落相場に胸を傷めていたので、証券口座を見ないようにしていました。残高を見ても落ち込むだけだし、スマホを見ている時間ももったいないですし・・・ね?その下落相場真っ只中の先月のレポートはこちらをご覧ください。

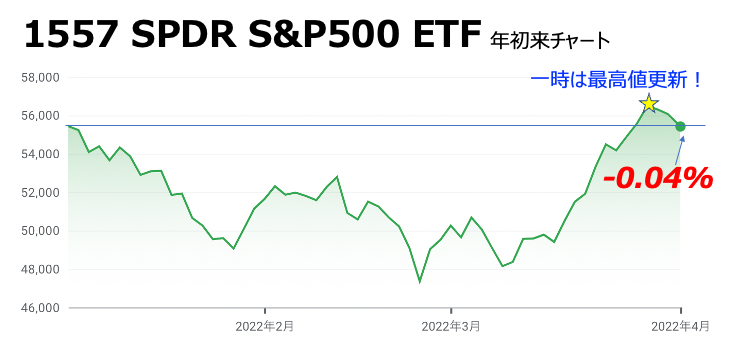

ただ、そうして僕が市場を忘れているうちに事態は色々と進展していたようです。S&P500が少し回復したのと怒涛の円安が重なり、僕の主力銘柄1557 SPDR S&P500 ETFは爆上げしています。

一時は最高値を更新する勢いでぶちあげて、4月3日現在はほぼ年初と同じ値まで戻ってきました。もともと

今年の年末までに戻ってくればいいな〜

なんて思っていた僕ですが、いい意味で裏切られた展開です。株式市場を予想するのは本当に難しいですね。いったん売り抜けても今回のようにインするタイミングがかなり短いのは怖すぎます。

というわけで少しばかり期待に胸を膨らませながら22年4月3日時点のデータを集計したので、ここで共有したいと思います。この記事がこれからS&P500投資を始めようという方の参考になれば、それ以上にうれしいことはありません。

YouTubeも見てね!

ゴーンもびっくりのV字回復!

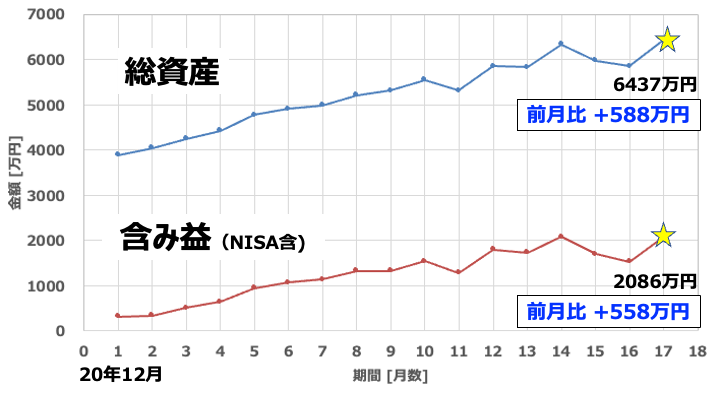

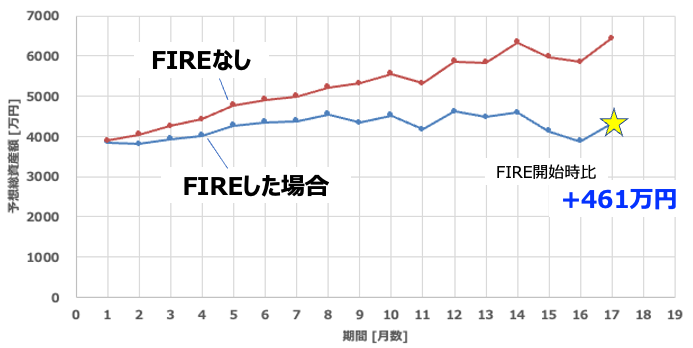

さっそく集計結果を見ていきましょう。以下は20年12月からの資産推移グラフです。

- 総資産 6437万円(前月比 +588万円)

- 含み益 2086万円(前月比 +558万円)

3月時点ではまったく想像もできない値動きで今までの最高値を更新していきました!まさしくV字回復です。総資産は6500万円付近に到達し、久しぶりの最高値の余韻に浸っていますw ただし、この復活は円安の影響を大いに受けているので、大喜びできる状況ではないんですけどね。まあ円で貯金して円安の影響をモロに受けるよりはよかったであろう、それくらいに捉えています。

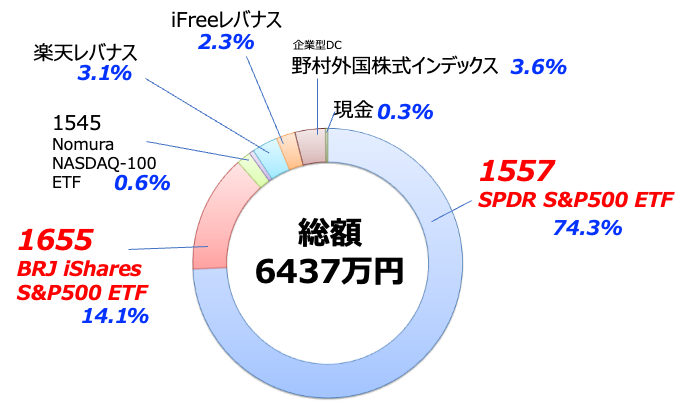

ポートフォリオとメイン口座状況の分析

上図は現在のポートフォリオです。ここのところはS&P500には特に追加投資をしておらず、安値圏にあるNASDAQ100のレバレッジ投信に投入しています。と言ってもまだ資産の5%強くらいです。主力は当然90%近くを占める1557と1655のS&P500 ETFなのは変わりありません。

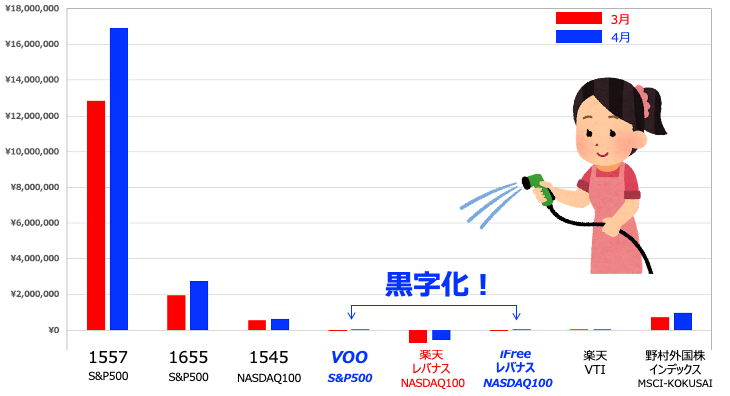

上図は僕のメイン口座の状況です。もともと上半分の長期保有してきた銘柄は下落相場でも含み益を保っていましたが、最近購入したものが多い下半分はほとんど赤字でした。それがこの一ヶ月で3銘柄もプラ転です。これが株式市場のロマンですよね〜。よかった、ホールドしてて。

各銘柄の損益を先月と比較してみました。視覚的に見ると、この一ヶ月がどれくらい凄まじかったのかがわかりますね。1557の復活ぶりはヤバいw ここでのトピックはiFreeレバレッジNASDAQ100。今まで黒字になったことがなかった銘柄が、ついに黒字化してくれました。下落相場でも頑張って買い足してきてよかった〜。あとは楽天レバナスだけ。道のりは長そうだな。

今月の家計収支と副業収入

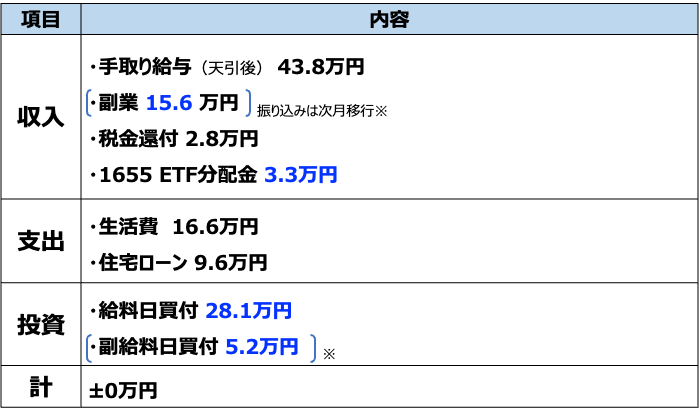

今月の家計収支はこんな感じ。いつもの給料に加えて、確定申告の税金還付、および1655のETF分配金などがあり、少し臨時収入がありました。生活費もいい感じに抑えられたこともあり、今月は33.3万円を投資しています。

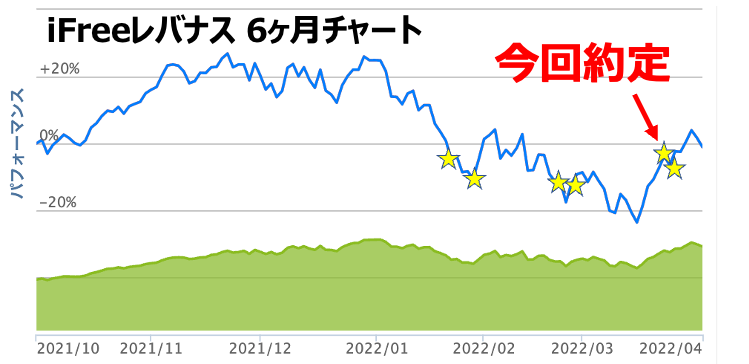

具体的には今月もiFreeレバナスを買付けています。上図の星印の部分でスポット購入しました。レバナスはなぜだか為替ヘッジありなので、今の円安の恩恵を受けられていません。なので、S&P500は既に高値圏にきてしまってるのですが、レバナスはまだまだ安値圏です。年初からはまだ-20%近く下がったままなので、まだ暫くはレバナスに投入し続けるつもりでいます。

投入方法はいつもどおり、給料日に淡々と買うだけです。

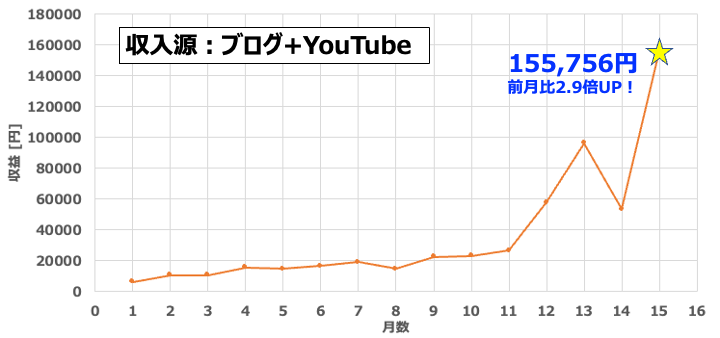

上図は副業収入の推移。今月は想像以上にテコ入れが上手くいき、前月比2.9倍UPの爆上げでした。株が戻ったのもうれしいですが、これもかなりうれしいですね。自分の努力が実を結ぶ瞬間ですから。

特にYouTubeの伸びがききました。どうやら3月は広告業界の稼ぎ時らしく、それに上手く乗れたのも大きかったみたいです。4月はネタ切れ感もあるので、収入は減ると思いますがコツコツと続けていく所存です。

FIREできるほどの状態なのか?

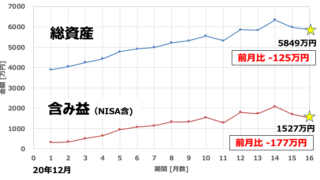

20年12月からFIREしていたら?を計算してみたのが以下のグラフです。

先月までの下落で一時期は総資産がついにマイナスに行くかと思われたのですが、ギリギリ踏みとどまりました。20年12月は4000万円弱からのスタートです。FIREって甘くないですね〜。

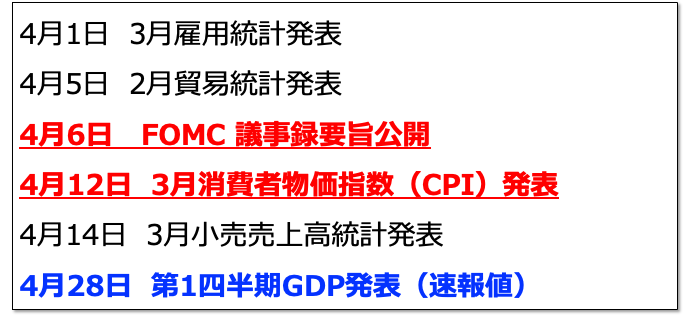

22年4月の展望

4月の米国経済イベントをあげてみました。重要だと思われるのは色付きのところ。

FOMC議事録は3月の会合でQT(量的緩和縮小)がどのように議論されていたか?が注目です。市場が想定しているような緩やかなQTであればいいのですが、想像以上に急激なQTを計画していると株価は間違いなく下がるでしょう。

そのQTのやり方に関わってきそうなのが12日のCPI発表。インフレの進展がどの程度進んでいるか?です。これも市場の予想以上にインフレが進行していれば、より急進的な利上げやQTが警戒されることになり、株価は下がるでしょう。

そして最後のGDPは米国経済が利上げやQTに耐えられるか?が焦点になります。このGDPは一番読めないパラメータで、プラスに良ければより金融引き締めが強化される、ともとれるし、一方で金融引き締めに負けずに成長する、とも解釈できます。これはどうなるかわかりませんが、どちらかに株価は動くでしょうw

というわけでイベントは色々とありますが、ぼくの結論は「よくわからないので淡々と買ってホールドします」です。

逆イールドが発動したらしいが?

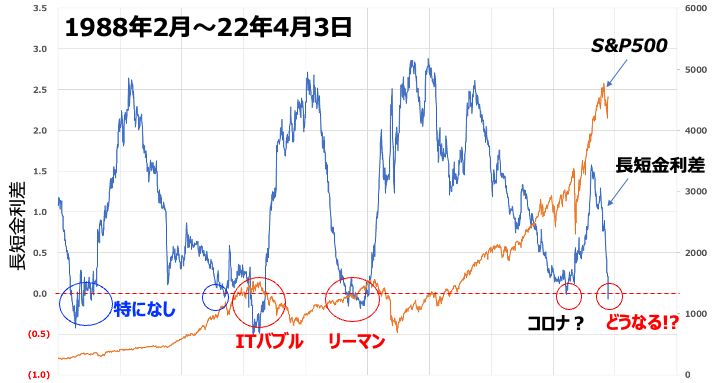

先日から投資界隈は「逆イールド」という単語でもちきりです。逆イールドとは米国の長期金利よりも短期金利が大きくなることを指します。この逆イールドが起こると、暫くした後にリセッション(景気後退)がくると言われており、投資家が警戒しているらしいのです。

それがほんとうかどうかわからないので、実際に自分で計算してみました。1988年から2022年4月1日までのデータです。

上図は(長期金利-短期金利)とS&P500を同じグラフにプロットしたものです。長短金利差が0を割るシーンを抽出しています。確かに近年最大のリセッションであるITバブルとリーマンの前には長短金利差が0を割っているのがわかりますね。

一方で前回の逆イールドはコロナショック前に起こっていますが、これは因果関係が無いと見ていいでしょう。未知のウイルスに対する恐怖で下がっただけですからね。

そうするとITバブル前に2度ほど起こっている逆イールドは特に景気後退を引き起こしたようには見えません。なので、逆イールドが起こる=リセッションがくる、という意味ではなく、リセッションにとって逆イールドは必要条件であり十分条件ではない、そういう表現がよいかもしれないですね〜。

結論:復活してうれしい半面、先の不透明感は強い

復活するのは少なくともウクライナ情勢が収まってからかな〜という予想とは裏腹に、上にぶち抜けていきました。S&P500恐るべしなのですが、一方で先の不透明感は強いままだな〜と思ってます。

逆イールドも経済の強さ以上に利上げでブレーキをかけてるわけですから、何が起こってもおかしくありません。大幅下落の可能性ももちろんあるでしょう。結局はこれからどうなるか全くわからないわけです。

結論がそれなら、株価なんて気にせず淡々と買うだけ買っとけばいい、というのが僕の意見です。もちろん人生において資産運用なんてほんの一部だし、リソースを別の興味あることに費やしたほうがずっと人生は充実すると思います。

というわけで僕もこのブログ記事やYouTube動画を作るとき以外は証券口座を開かないようにしようと思います。

おすすめ:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)