皆さん、この不安定な相場の中いかがお過ごしでしょうか?僕は相変わらずいつもどおり余剰資金を何も考えずに突っ込むだけの日々です。

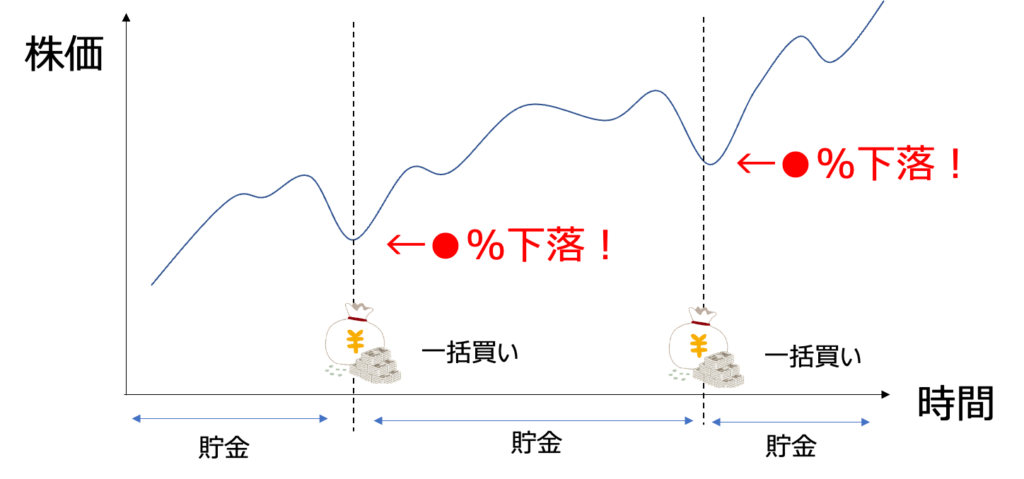

こうした相場において、よくコメントをいただくのが「週足で●%下落したら買い増しするようにしてます」という類のものです。インデックス投資において最大の試練は下落時の狼狽売りですから、こうした準備をしておくことは精神衛生上有効なのでしょう。

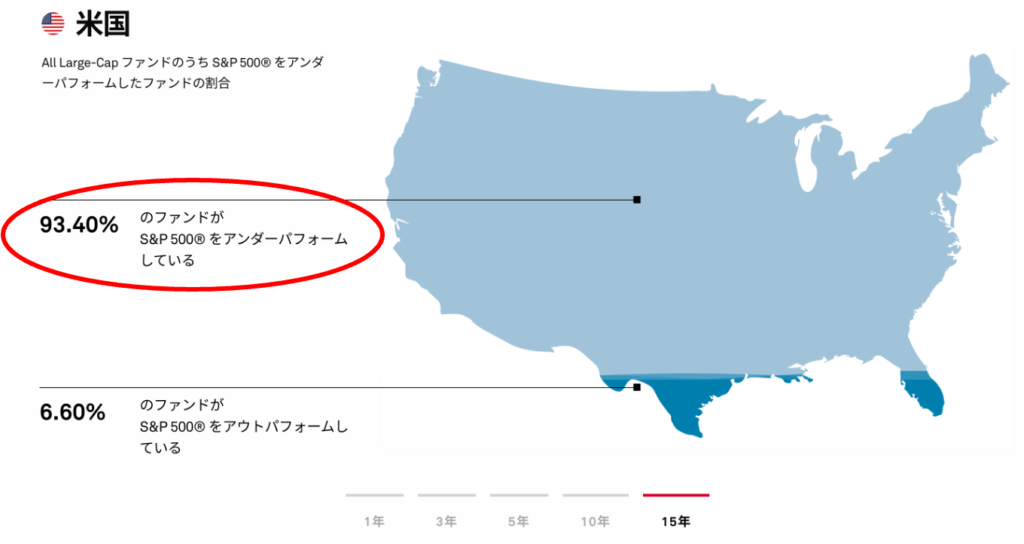

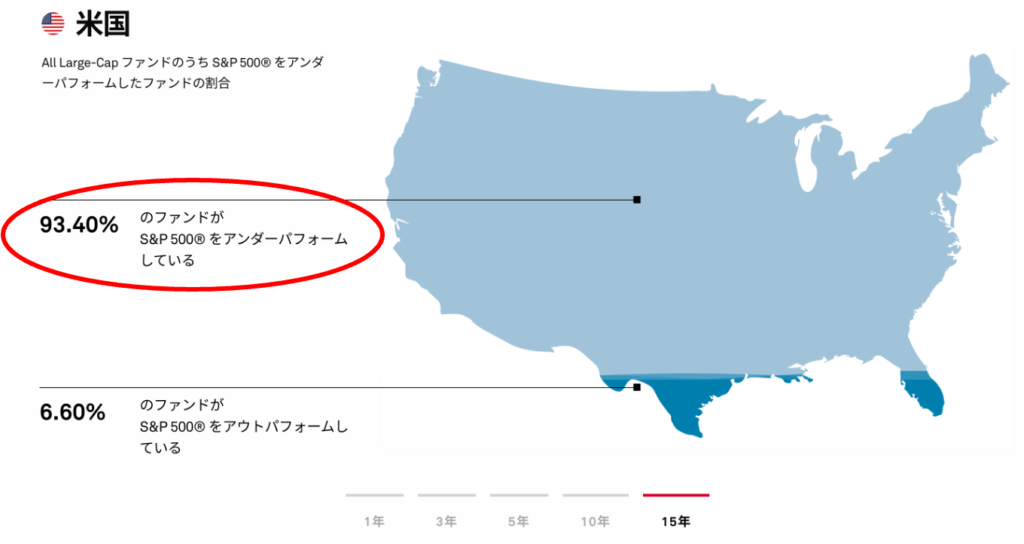

一方で、こういう手段をとると市場平均を上回れるという意見もチラホラ聞きます。直感的には上記のような精神衛生ならまだわかるのですが「タイミング投資で市場平均を簡単に上回れる」というのは言い過ぎじゃないかと思いました。なにせ「世の中の多くのプロたちがインデックスを上回るのに苦労しているのに、そんな簡単に上回れる訳ないでしょ」と考えるのが自然だからです。

けれども、それを言うだけでは何の説得力もありません。こういう時こそエンジニアとしての腕を使って実際に計算してみようではありませんか。ということで、早速検証していきましょう。この記事が、これからインデックス投資を始める方の参考になれば、それ以上にうれしいことはありません。

YouTubeも見てね!

計算の前提

計算にあたって前提を決めておきましょう。「下落を買いサインとする」とひとくちで言っても、手段は無限に存在します。今回は計算のしやすさも兼ねて●%下落は週足で考え、そのサインが出るまでは貯金することとしましょう。そして、●%以上の下落がきたら、貯めておいたお金を一括投資するとします。

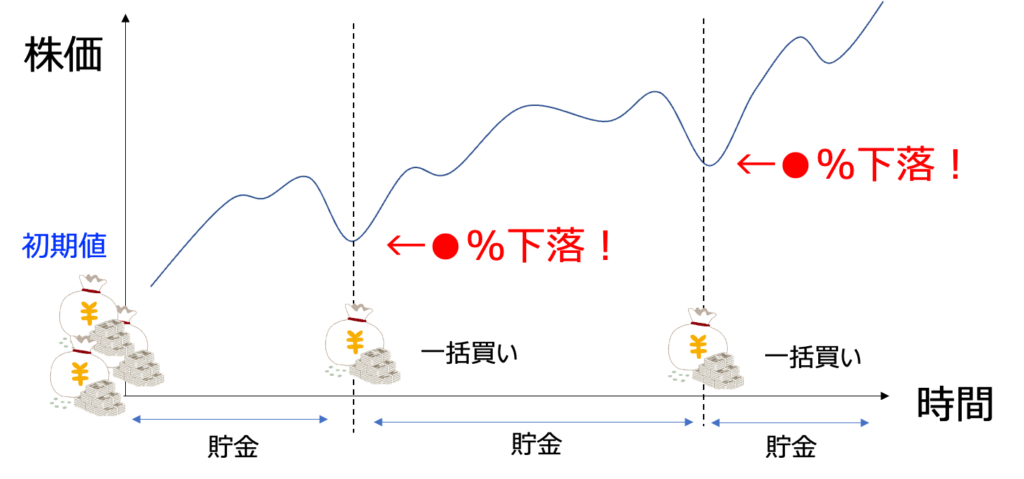

そして、もうひとつの例として「初期にまとまった資金がある場合」も想定しておきます。買いタイミングを図っている人の多くは、まとまった資金がある方が多いですからね。

ベースデータはS&P500(1971年〜)とNASDAQ100(1985年〜)、買いサインのしきい値はそのインデックスそのものの下落率を使うとします。また、評価額の資産には為替を考慮しました。

計算結果

というわけで、早速計算結果を見ていきましょう。

初期値0の場合:S&P500

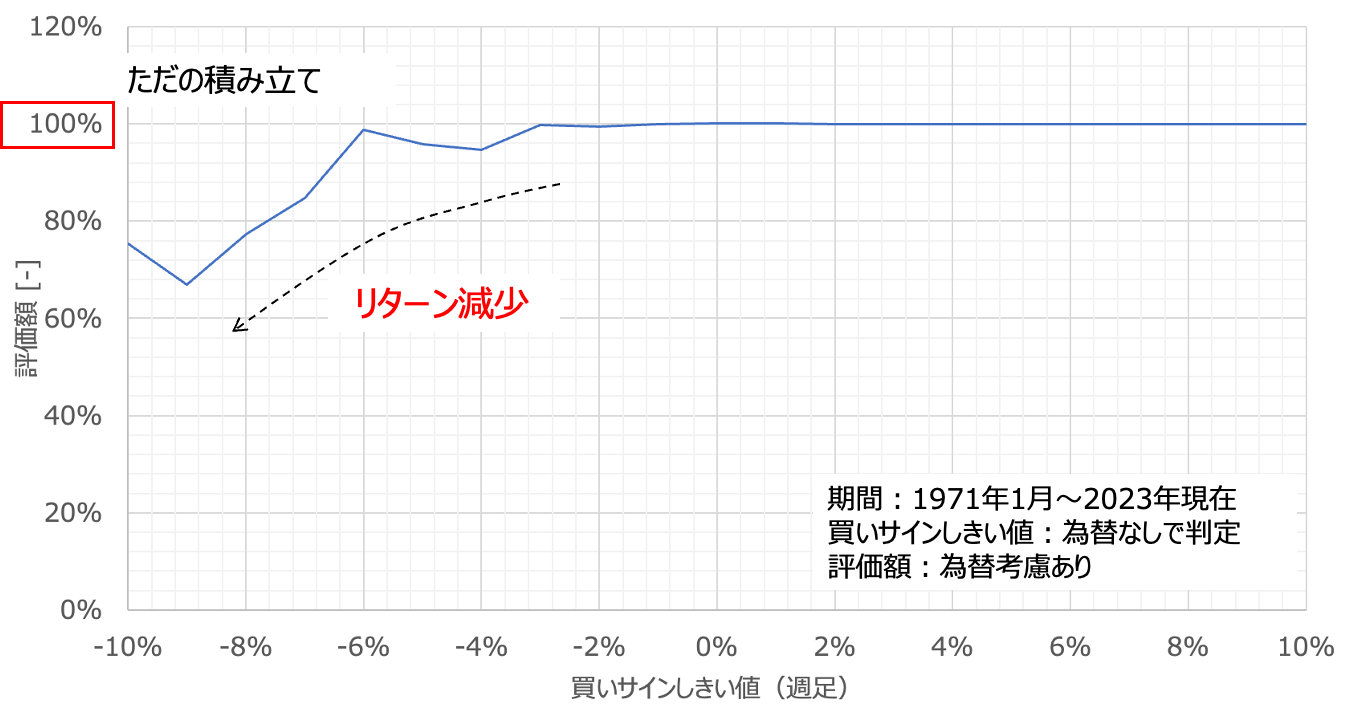

上図は買いサインのしきい値を横軸にとって縦軸に評価額をプロットしています。100%をタダの積立にして整理してあるので、100%を超えていればタダの積立に勝っているということです。

グラフを見れば一目瞭然ですが、初期値0の場合はどの領域においてもタダの積立に勝っている領域はありません。どれも100%未満です。そしてこの結果は、よく言われる「積立しながら下落率●%で買い増し」も有効ではないということも示唆しています。単純に資金を半々にして組み合わせれば、それら2点の間のリターンにしかなりませんからね。どの領域にしても100%を超えていませんから、組み合わせても100%を超えることはないのです。

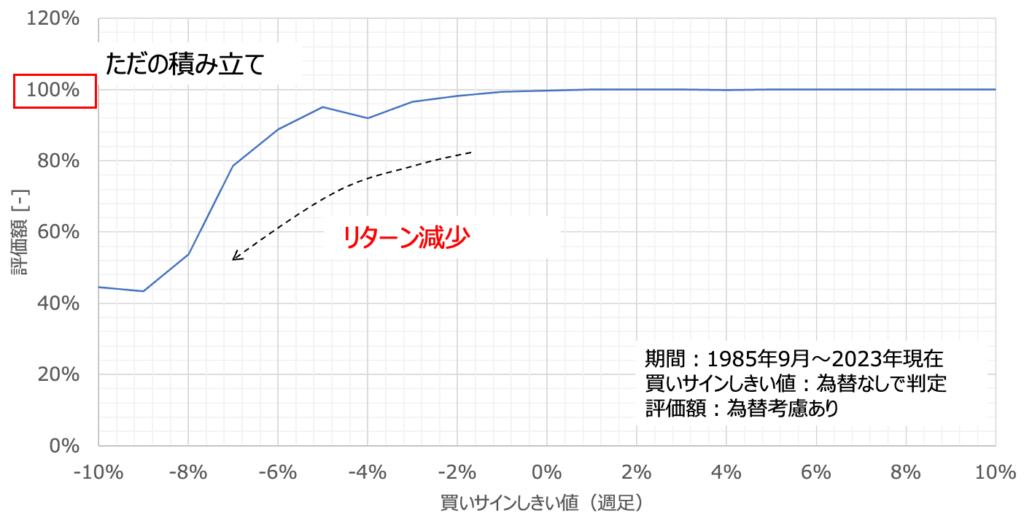

初期値0の場合:NASDAQ100

続いてNASDAQ100でも同じ計算をしてみましょう。結果は上図のとおり。これも100%を超える領域は存在しておらず、●%下落で買い増しという手段は基本的に効果がなかったことを意味します。

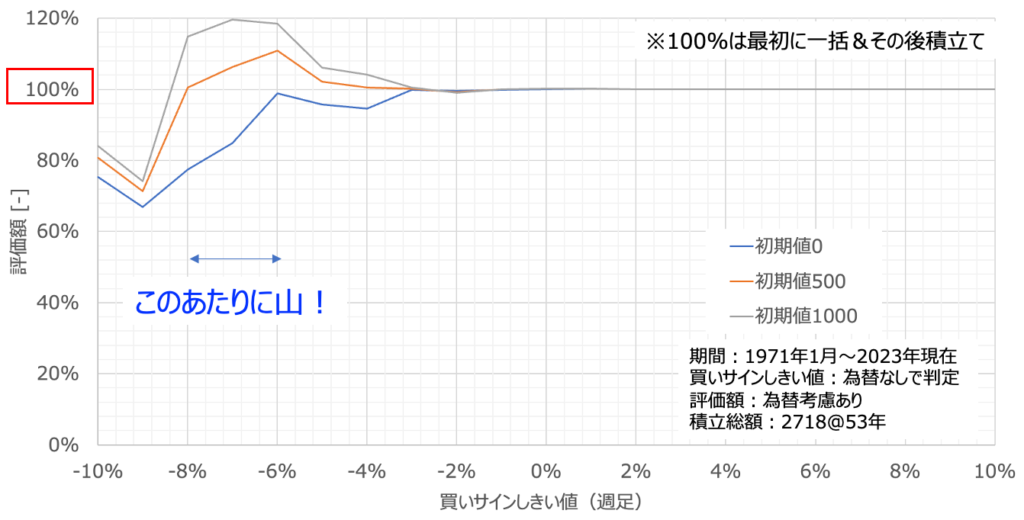

初期値があったら?:S&P500

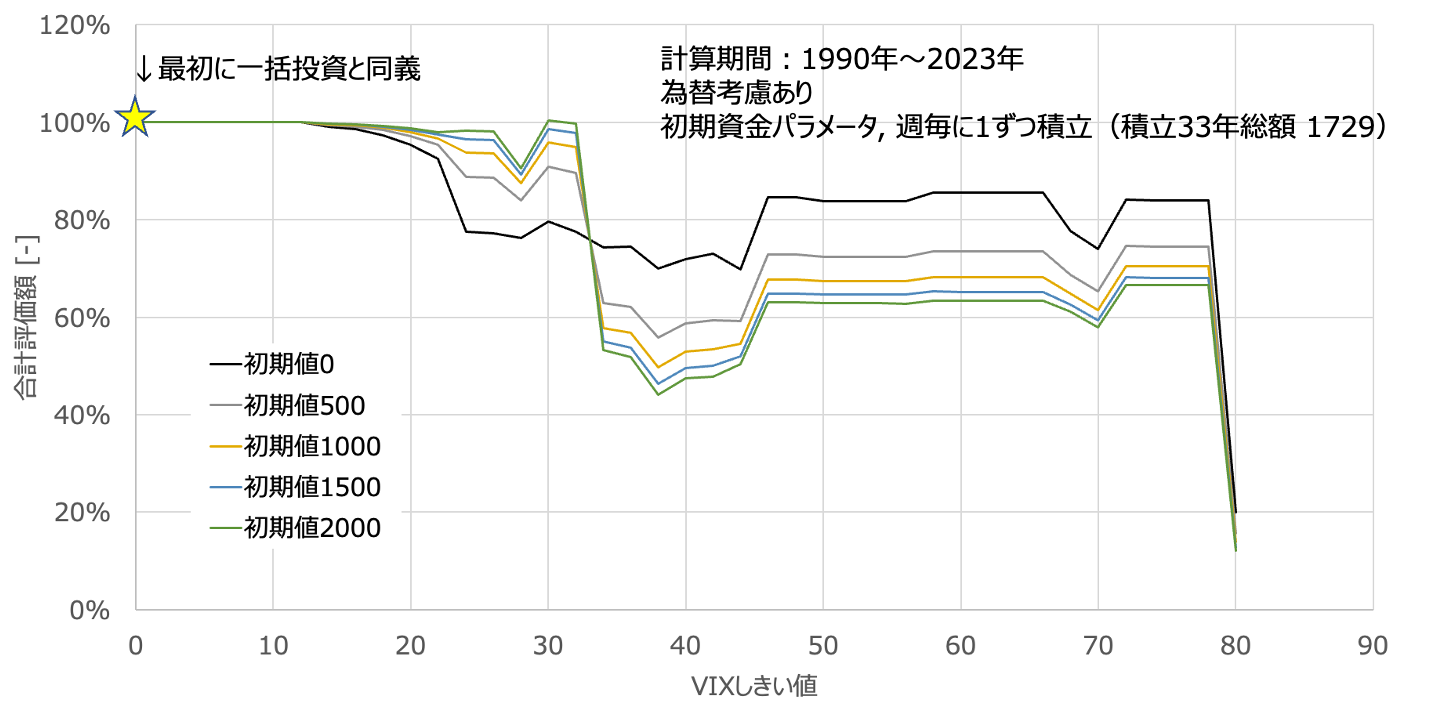

続いて初期値がある場合も考えてみましょう。上図は初期値をパラメータにして同じ計算をしたものです。この場合の100%は「最初に一括、その後積立て」をしたものと解釈してください。

結果を見てみると-4%〜-8%あたりにかけて山ができているのがわかります。これはその週足下落をサインに買い増ししていれば、市場平均を上回れていたことを意味します。ということは、この買い増し方法は、実は初期値がある場合に有効な手段と言えるのでしょうか?

初期値があったら?:NASDAQ100

一方でNASDAQ100を見てみると、その景色はまた変わります。こちらはS&P500とは異なり、初期値があろうとなかろうとリターンは減少していく方向です。もし●%下落で買い増しする方法が普遍的に有効であれば、NASDAQ100にも効果があるはずですが、その様子は見られません。

なぜ効果が再現しないのか?

効果が再現しない理由は、過去のグラフ形状を見てみると一発でわかります。

まずはNASDAQ100のグラフから。NASDAQ100はITバブルで非常に激しい値動きをしていますが、それを除けば初期からずっと右肩上がりです。

一方でS&P500を見てみると、計算期間の最初期に35%暴落している部分がありました。単純に考えて「初期値を与えると下落●%が有効になった」という事実は、この暴落に偶然ハマったのではないか?と考えるのが自然です。

今度は開始3年のデータをカットして、1974年〜現在までのデータで同じ計算をしてみました。期間にすると52年間→49年間の僅かな短縮です。

するとどうでしょうか?先程までとは見える景色が変わってしまいます。100%を超える領域は見当たらなくなり、下落で買い増しする意義が消えてしまいました。前述のとおり、もともと-4%〜-8%の買い増しが有効だと思っていたものは、最初期の暴落にたまたまハマっただけだったということです。ほんの少し期間をずらしたら再現しなくなるものは、普遍的に通用するロジックではない、と解釈すべきでしょう。

モンテカルロシミュレーションでも見てみよう

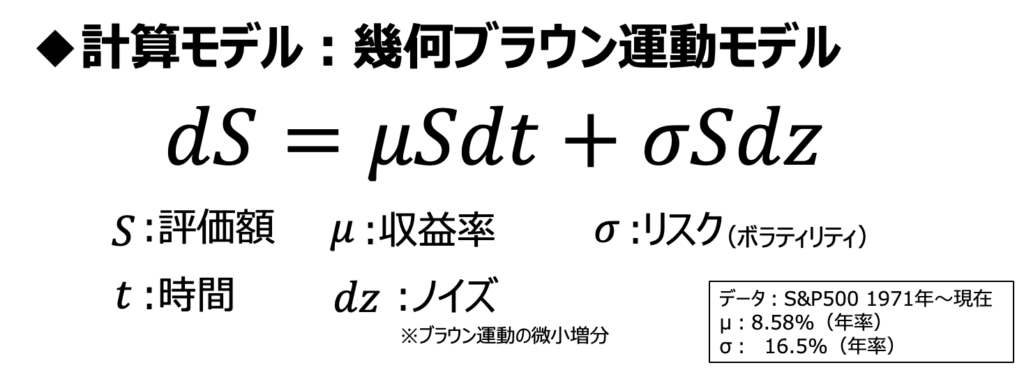

ここまでは過去のチャートをいじくり回しましたが、この1例だけだと不十分です。実際には未来は確率的な側面を持って動きます。ある程度ランダムなわけです。それを再現するのに、一般的に金融理論でよく使われる”幾何ブラウン運動モデル”を使ってモンテカルロシミュレーションをやってみましょう。モンテカルロシミュレーションとは乱数を使った計算の総称でして、名前は仰々しいですがここでやってるものは大した計算ではありません。

上の四季が幾何ブラウン運動の式です。詳細は割愛。式が出るととたんに難しく見えますが、中身は簡単です。詳細の説明はWikipediaにてどうぞ(正直わかりにくいけど)。EXCELで十分計算できます。

実際にモンテカルロ法で計算した株価の例を上図に示してみました。黒線がS&P500、その他の線はモンテカルロ法で計算したものです。どうでしょうか?想像以上にそれっぽい線が描けると思います。

今回はこの計算を100回実施して、実際に下落●%を買いサインとする手法がタダの積立に対して有効かを検証していきましょう。ここでは実例として-6%をパラメータとして見ることにします。

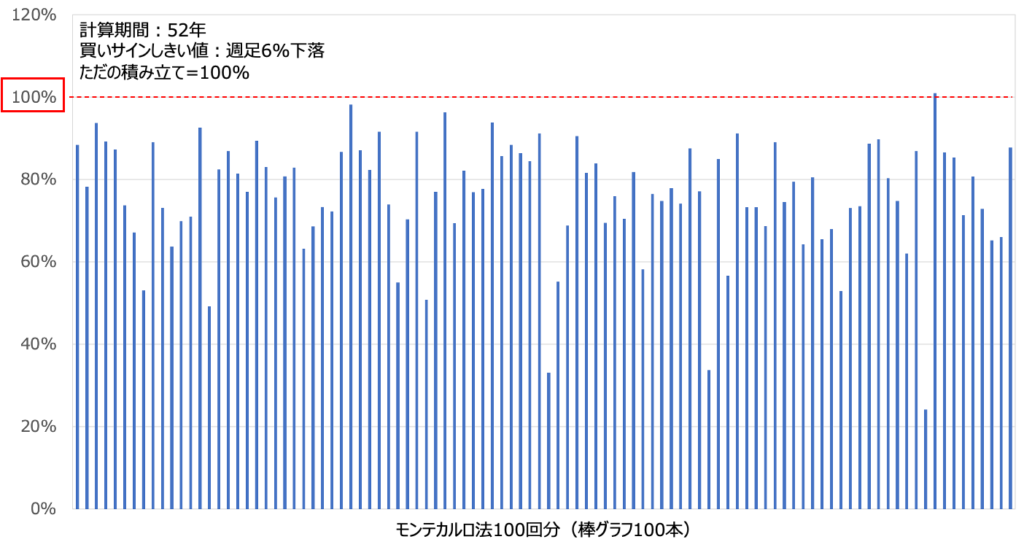

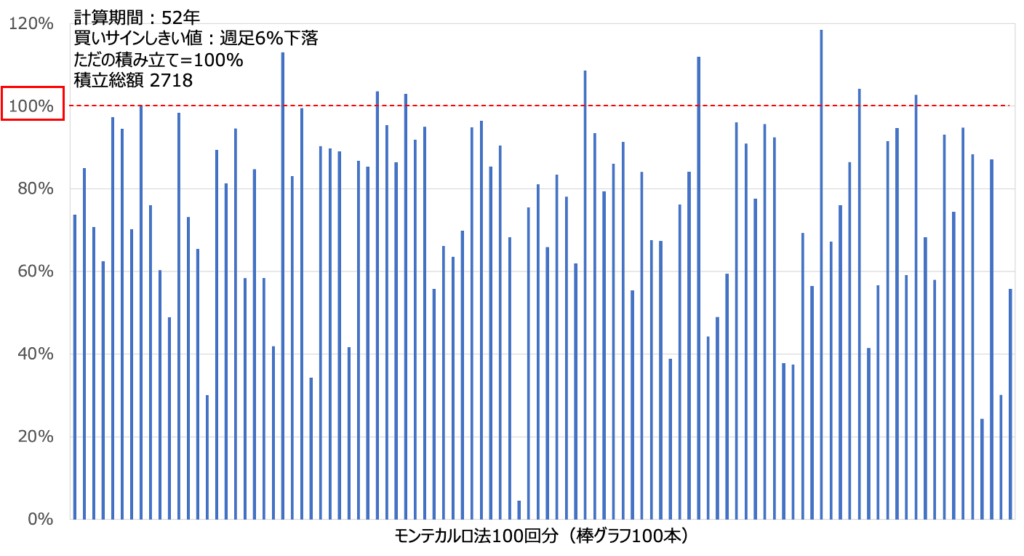

モンテカルロシミュレーションの結果:初期値0

上図は初期値0、モンテカルロ法100回分の結果を棒グラフで示したものです。100%がタダの積立のパフォーマンスで、それに対して週足-6%を買いサインとした結果を示しました。ひと目見てわかる通り、100%を上回っているのは100回中、1回しかありません。それもごく僅かなアウトパフォームです。まったく有効な手段でないことは明白になりました。

これを見て●%下落で買おう、と思う人はいないでしょう。

続いて初期値を1000にして同じ計算をしてみました。するとどうでしょうか?全体的には結果が上下にばらつくようになっているのがわかります。そして、ばらついた分、タダの積立を上回っているものもチラホラ出てくるようになりました。もちろん、負けてるところは負け幅が大きくなっているのも見ておいてくださいね。

この勝っている例というのはいずれも前述と同じで「初期に暴落があった」履歴をたどった場合なのです。結局は●%下落で買い増しが有効だったのは偶然初期に暴落があった場合だけであって、確率的にはタダの積立てに負けることが大多数、というのがここからわかると思います。

過去のS&P500でパフォーマンスがよくなる点があったこと、NASDAQ100には効果なかったこと、少し期間をずらしただけで効果がなくなること、全てこれで説明がついたと言っていいでしょう。

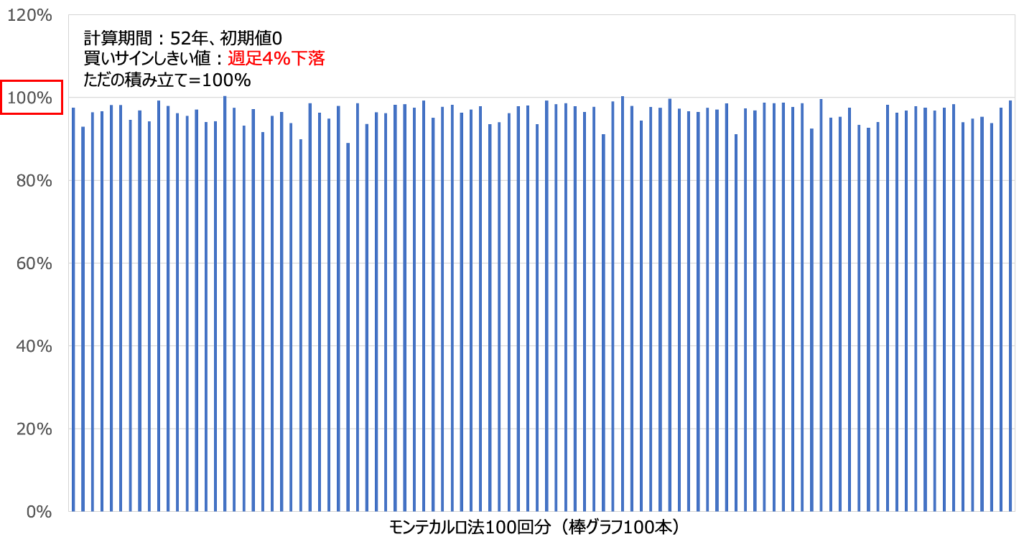

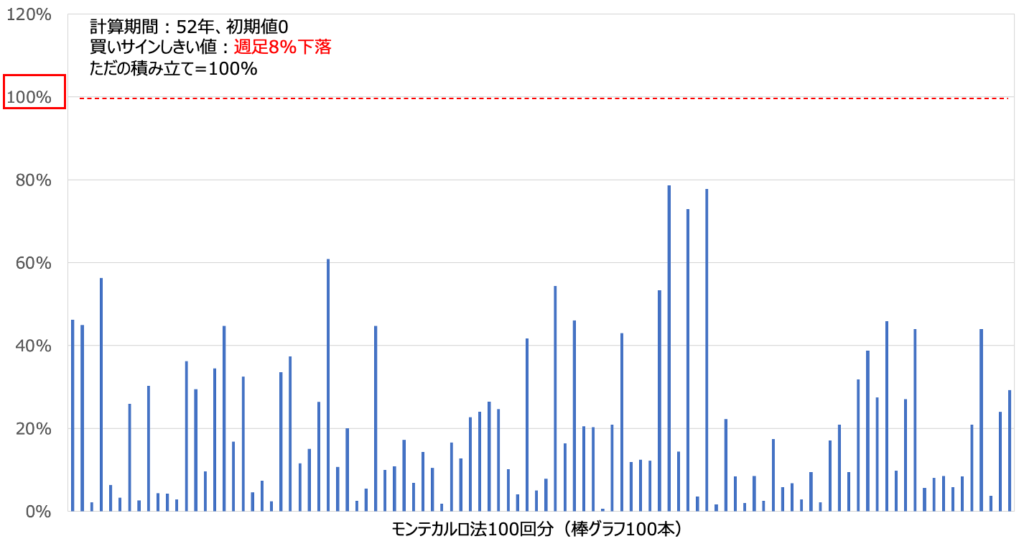

※補足:週足しきい値を振った場合の計算結果は以下

いずれも100%を明確に上回りそうなものではなく、全体的にリターンは下がりやすいように見えます。しきい値うんぬんの問題ではなく、この手法に再現性が無いことを示す結果ですね。

結論:簡単に市場平均を上回れる方法は無いと思った方がいい

こうした簡単な方法で市場平均を上回れる!とする方法は巷に無限にあふれかえっています。簡単な方法ですし、一見効果がありそうに思えるので、飛びつきたくなるんですよね。けど、こうした例はだいたいが過去の都合のいい切り取りや、検討不足がほとんです。そのため、今回のようにほんの少しパラメータを動かしたりすると、瞬く間に効果が再現しなくなります。一瞬で反例が見つかるのが特徴です。

最初に戻りますが、そもそもインデックスの強さというのは「プロの9割が長期だと負ける」というくらいのものだったはずです。簡単な方法で市場平均を上回れる!と豪語するのは、簡単な方法で9割のプロに勝てる、と言ってる以上のことなんですよ。「毎日30分のトレーニングでドラフト指名されました!」と言って信用されるでしょうか?自分のこととなると都合よくバイアスがかかる、人間の宿命ですね。

まずは個人投資家は謙虚であるべきと私は考えます。浅はかな知識や自分に都合いい解釈によって、市場平均を簡単に上回れると思う自惚れが自分を滅ぼすことだってあるのです。もし市場平均超えにチャレンジするのであれば、自分がプロ野球に今から挑戦するくらいの高いハードルがあることを自覚して、覚悟をもってやるべきです。決して簡素な方法で市場平均に勝ち続けることはできません。

私のオススメは、こうした一連の方法は「下落で狼狽売りしない備え」として解釈することです。備えがあることは精神衛生上はとても大事ですからね。言い換えれば、暴落が来ても大丈夫な自信があるなら、このような手段に頼る必要は皆無です。逆にパフォーマンスを下げる結果になりやすいので。

YouTubeも見てね!

おすすめ:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)