みなさん、確定拠出年金はがっつりやっていますか?僕はあまりにも無知でマッチング拠出を全くやっていないという失態を犯していますが、それなりに順調に運用できていると思います。考え方は普段の投資と同じく「外国株インデックスに全力投資」です。なお、会社の都合上iDeCoはできませんので企業型DCのみ(上限2.75万円/月)の運用です。

今回は入社以来11年間運用を続けてきた確定拠出年金口座の運用結果をみなさんとシェアしたいと思います。この記事がこれから確定拠出年金をやるという方の参考になれば、それ以上にうれしいことはありません。

YouTubeも見てね!

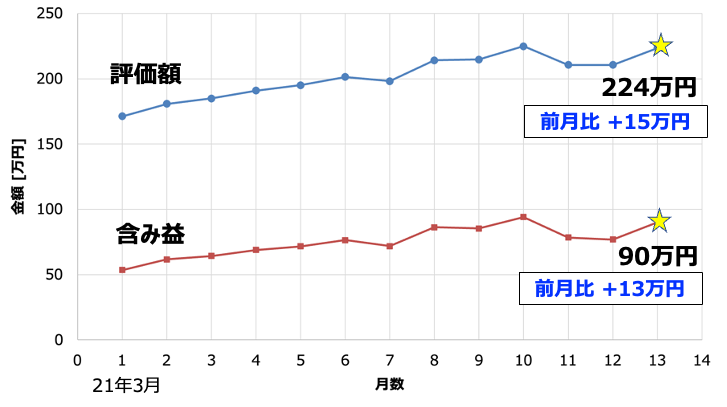

22年3月25日時点の運用結果は?

- 評価額 224万円(前月比 +15万円)

- 含み益 90万円(前月比 +13万円)

今月は株価が持ち直してきたり、米国の利上げをきっかけに円安が進行したことからかなり復活してきた感があります。3ヶ月続落となると精神的にも辛いものがありますが、そこはいったん回避できましたね〜。よかったよかった。本当は平和になってもっと爆上げしてほしいんですけどねw

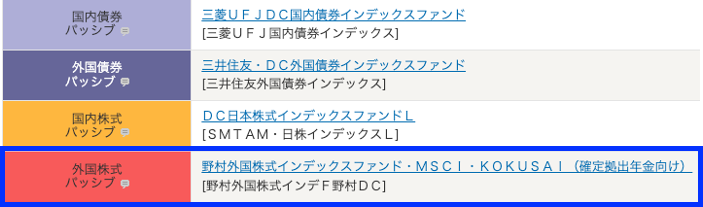

企業型DCは選べる銘柄がかなり限られてしまいます。僕の会社の場合に選べる銘柄は上の4つです。外国株インデックスは「野村外国株式インデックスファンド MSCI KOKUSAI」というよく知らない銘柄しかありません。本当はS&P500やVTIがあれば買いたかったのですが、あいにく存在せず。消去法でMSCI KOKUSAIを100%で買い続けています。これしか買っていません。

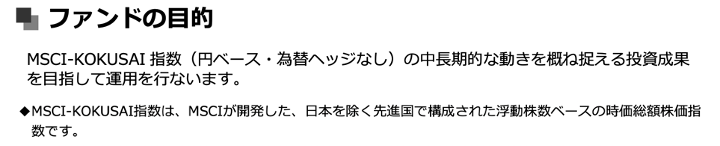

上は「野村外国株式インデックスファンド MSCI KOKUSAI」の目論見書から抜粋したものです。どういうものかよく知りませんでしたが、どうやら日本を除く先進国に時価総額加重平均で投資するタイプの商品のようです。日本と組み合わせて使ってね?という意図なんでしょうか。

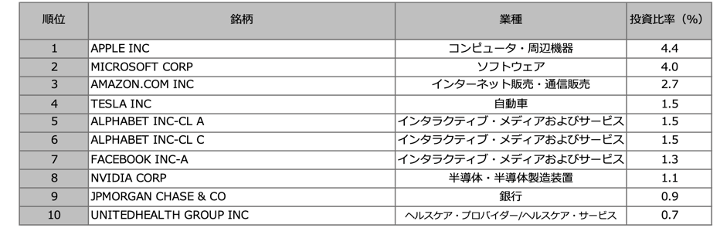

比率的にはアメリカが72%を占めていて、オルカン(アメリカ6割)よりもアメリカ寄りって感じの分配です。当然組み入れ銘柄はアメリカのいつもの顔ぶれがずらりと並んでいます。というか全部アメリカの会社やないかw

今後のiDeCo口座の運用方針

僕の直近の懸案は前述のとおり「マッチング拠出をやる」ことです。言い換えれば拠出可能な枠を使い切りたいと思ってます。ただ、これも企業型DCのクソシステムがあるのです。実はマッチング拠出を申込めるのが年に1回7月にしかないんですよねw なのですぐに申込むことができず、地団駄を踏んでいます。

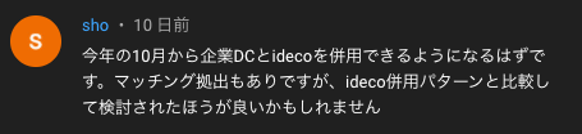

そうこうしているとYouTubeの視聴者さんからこんなコメントをいただきました。

どうやら2022年10月からiDeCoの法改正があって、勤務先の事情によらずにiDeCoが使えるようになるとのこと。そしたらMSCI KOKUSAIという銘柄を買わずとも、楽天VTIやeMAXIS Slimを買うこともできるわけです。ここで僕は迷いました、iDeCoをやるべきか?マッチング拠出をやるべきか?

2022年10月の法改正はどんなもの?

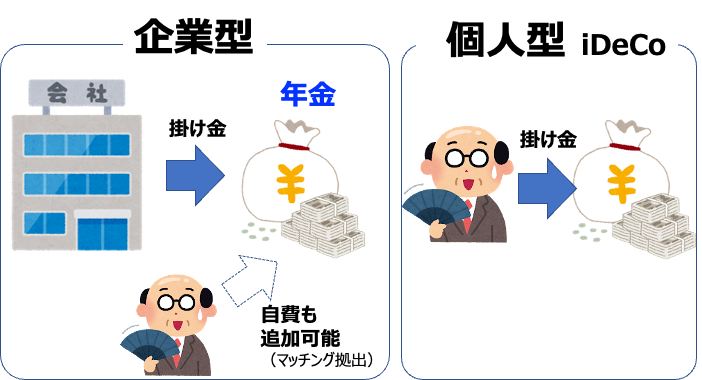

前述のとおり、従来は企業型DCをやっている方のほとんどがiDeCoに加入できない状態でした。それは今の制度では労使合意が必要なためです。それが法改正によって、本人の意思だけでiDeCoを開設できるようになります。なので我々は今までどおりマッチング拠出をするか、それともiDeCoを使うかを選べるのです。

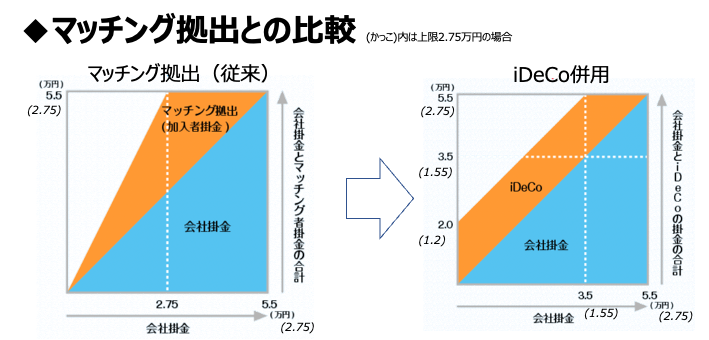

上図はiDeCoの公式サイトから引用してきた、マッチング拠出とiDeCo併用のイメージ図です。正直、これを見ただけではさっぱりわかりませんw

まずは左側のマッチング拠出。これはマッチング拠出額≦会社掛け金という縛りがあるため、オレンジ色の領域が鋭く右肩あがりになっています。そして上限額5.5万円に到達したら、それ以上の拠出はできないという意味です。

一方の右側のiDeCoはマッチング拠出のような縛りはなく、上限が一律2万円となっています。なのでマッチング拠出とはオレンジ色の領域の形が違うんですね〜。そして会社掛け金との合計は同じく5.5万円。

なお、僕のように会社の年金システムによっては上限が2.75万円に制限される場合があります。その場合はかっこ内の数値を参照してください。

もしiDeCoをやるなら何を買う?

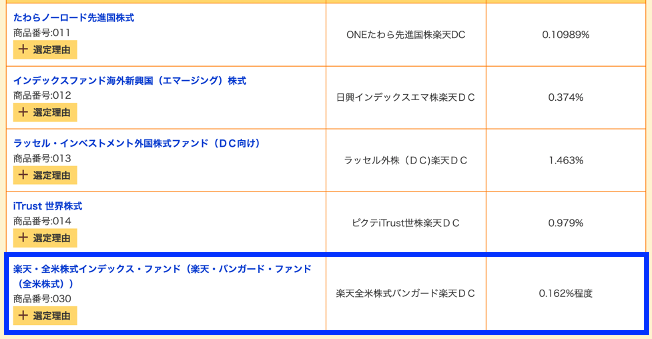

上は僕がメインで使用している証券会社「楽天証券」のiDeCo取り扱い銘柄です。僕がこの中から選ぶなら、楽天VTIでしょう。他は食指が動きません。

なおSBI証券などの他社ではeMAXIS Slim S&P500がラインナップされているところも多いみたいです。楽天証券にもあればうれしかったんだけどな〜ないものは仕方ない。

マッチング拠出に対するiDeCoのデメリット

まず上げられるのが「口座開設や管理がめんどくさい」というところ。コロコロたくさん証券口座を持ちたくもないですし、それだとどこに何の資産があるか確認しづらいです。

そしてもう一つのデメリットが開設や管理に費用がかかるところです。ほとんどのネット証券は自社で負担する作業のものはタダでやってくれることが多いのですが、仕組み上必ず必要になる管理費用があります。それが171円/月とのこと。

この171円は普通の投資なら無視できる量です。ただ僕のように確定拠出年金の拠出金の上限が2.75万円と枠が狭いと必然的に171円が効いてきます。例えば僕の場合は拠出金が最大12000円程度であるから、171/12000=1.4% も毎月の掛け金から管理費用として引かれるのです。これはちょっと勿体ないですよね。

なので、iDeCoにするかマッチング拠出にするかは、この1.4%を運用で取り戻せるのか?という命題に落ちていきます。

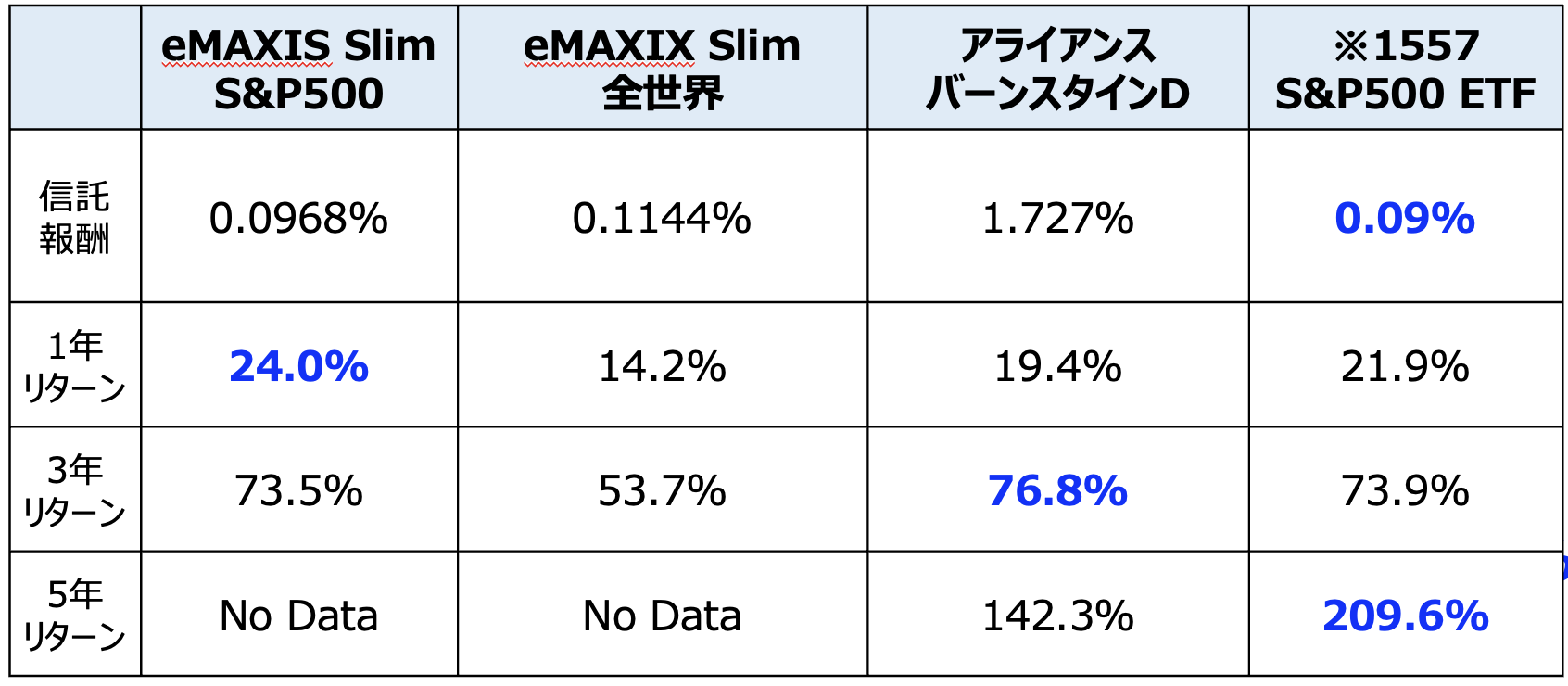

MSCI KOKUSAI vs eMAXIS Slim S&P500

上のグラフはeMAXIS Slim S&P500 とインベスコMSCI KOKUSAIの1年チャートを比較しています。後者は野村MSCI KOKUSAIを取り扱っている証券会社がなく、インベスコ社のものを採用しました。信託報酬が0.77→0.15%と少し高いもので比較していることをご留意ください。

するとeMAXIS Slim S&P500に対してMACI KOKUSAI信託報酬差がそのままパフォーマンス差に出るとすれば、3年で81.8% – 69.2% = 12.6%の差がつくようです。これだけの差がつけば、1.4%/年の口座管理費分はすぐに取り戻せそうですね。

この結果を見て、僕はマッチング拠出は見送ってiDeCo口座を開設してeMAXIS Slim S&P500を買うことにしました。

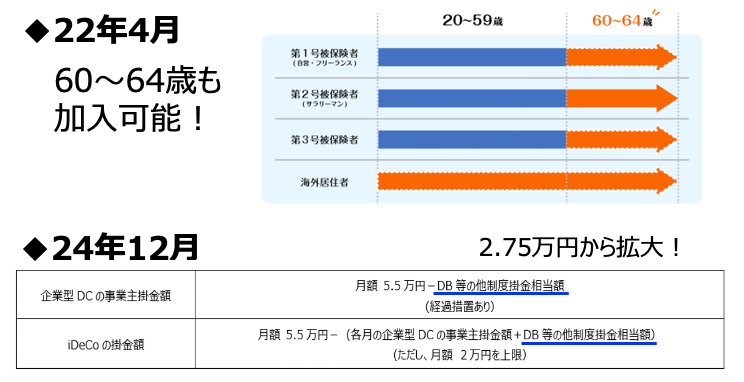

ちなみに22年4月や24年12月にも法改正が入ります。ここでは詳述しませんのでここからご確認ください。

結論:これで僕もiDeCo使い!

iDeCoというワードを聞くたび、僕は羨ましいな〜と思っていました。なぜこんなに話題なのに僕にはできないんだろう?と惨めな気持ちになったものです。

そんな僕もついにiDeCoデビューすることになりました。まあ22年10月からなんですけどね。楽しみでなりません!