みなさん、資産運用は順調でしょうか?僕は2022年以来の爆下げで意気消沈気味です。3月末に差し掛かって米国株は復活してきましたが、果たしてどうなることやら・・・

ところでみなさんは日本における人気No.1投資信託をご存知でしょうか?昨今のSNS上の流行りを見るに、おそらくS&P500やVTI、オールカントリーなんだろうと思っていませんか?僕も調べるまではそう思っていました。

しかし、実は全く違う銘柄が不動の人気No.1なんだそうです。今回はその人気No.1投資信託がどんな投資信託なのか?また買う価値はあるのか?を考察したいと思います。この記事がこれから投資を始める方の参考になれば、それ以上にうれしいことはありません。

YouTubeも見てね!

で、何が人気No.1投信なの?

というわけで、早速ランキングを見ていきましょう。以下はみんかぶの売れ筋ランキングから引用したものです。

なんと1位は「アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)予想分配金提示型」という聞いたこと無い銘柄でびっくり!バーンスタインって何?指揮者ですか?(※有名な投資会社だそうです)

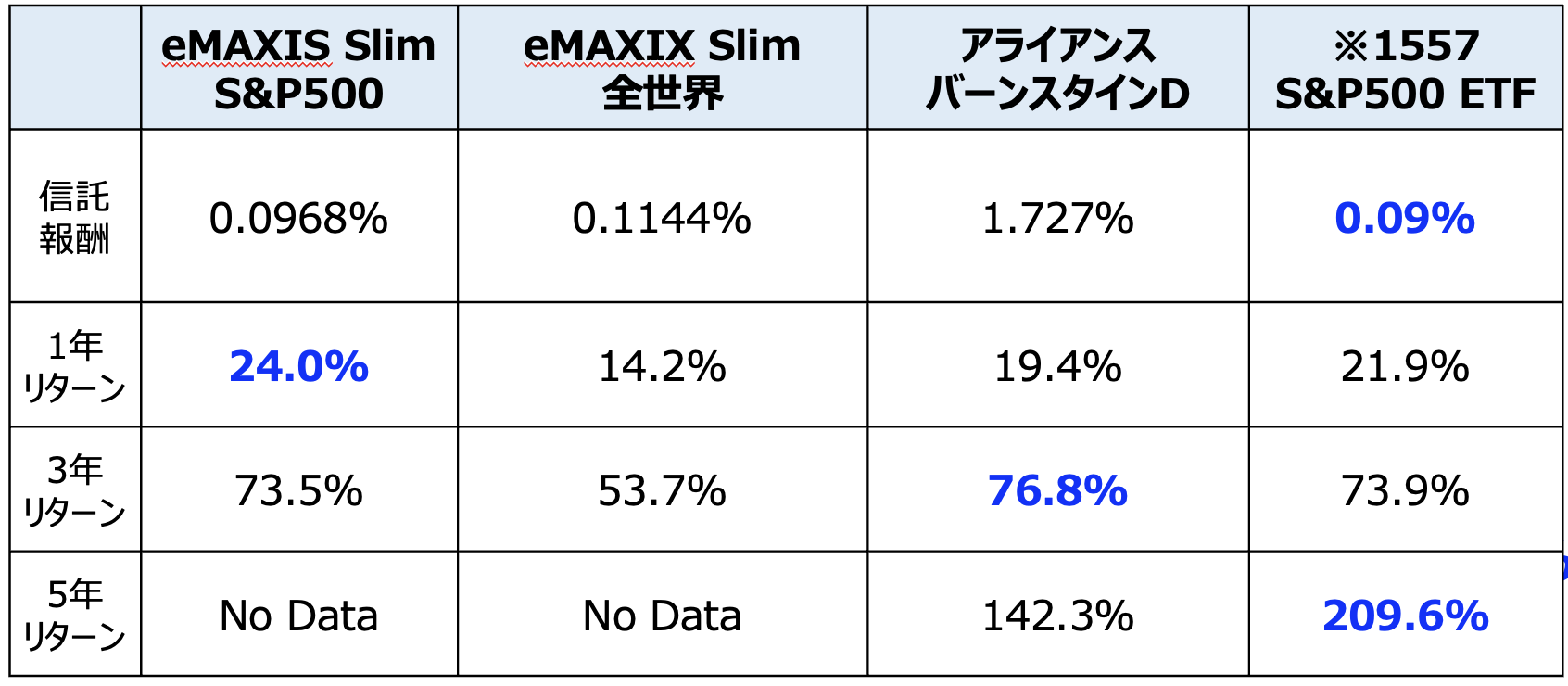

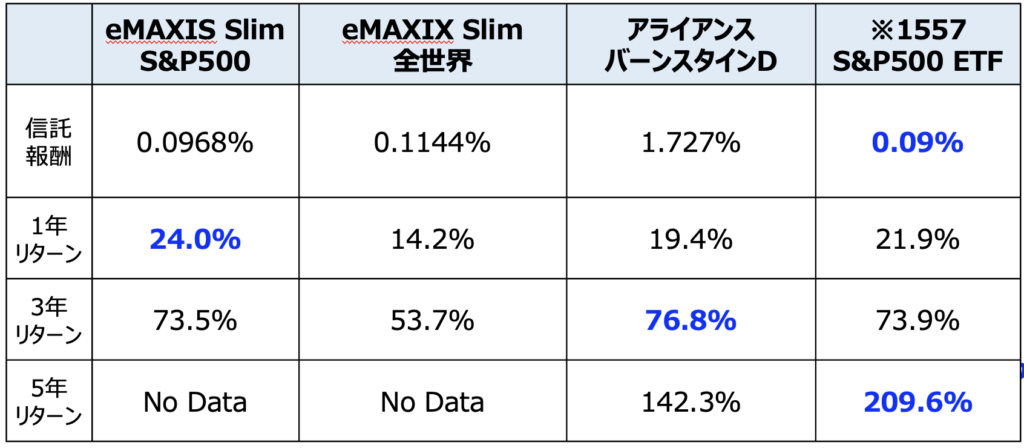

注目すべきは信託報酬で、2位のS&P500投信に対して約17倍という破格の設定です。つまりはアクティブ投信というわけ。これが人気No.1なんて驚きでしかありません。日本人は貯金率No.1の保守的民族ではなかったのでしょうか?こと投資となると強気になるのかもしれません。

なお5位の「グローバルAIファンド」という銘柄も信託報酬1.925%のアクティブファンドです。攻めてるね、日本人!

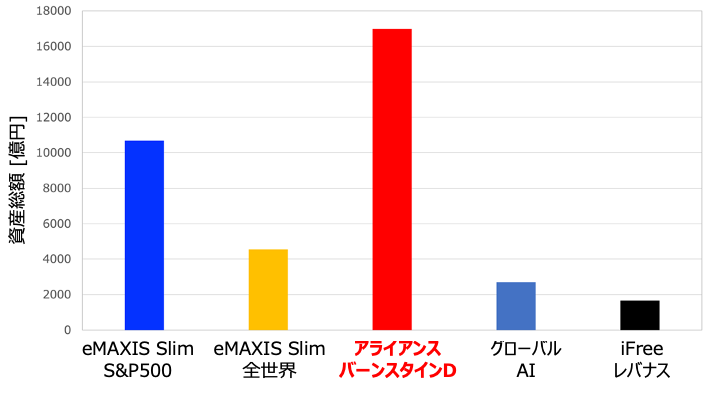

実際に総資産額で見るとこんな感じ。eMAXIS Slim S&P500ってかなり売れている印象があったのですが、アライアンス・バーンスタインはそれを圧倒しています。すごいぞ!

アライアンス・バーンスタインDコースはどんな銘柄?

売れるものには必ず理由があります。まずはこの投信がどんなものか調べてみましょう。以下は目論見書からの抜粋です。

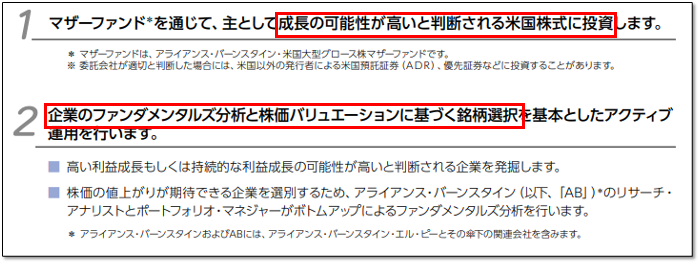

目論見書を見るに、投資対象は米国株でプロの目(ファンダメンタルズ分析と株価バリュエーションに基づく銘柄選択)で選んでいる、と言ったものです。この”プロの目利き”に高い信託報酬が支払われているわけ。

実際の上位構成銘柄は上のような感じ。S&P500は時価総額加重平均なので、文字通り時価総額が大きいところに比率を大きく投資する分散投資です。

一方でアライアンス・バーンスタインは一見S&P500と似た印象ですが、AppleとTeslaに投資していないのがわかります。これはApple信者としては許すことのできない冒涜です。なぜAppleをのけものにするのでしょうか?プロの目で見て、Appleのどこが伸びないと思っているのか説明してほしいものです。

そして青枠で囲っているように金融や医療、小売業界に厚めに投資をしています。ちょっと保守的な感じの銘柄選択ですね。アクティブファンドらしからぬ、守りに入った運用に見えます。

つべこべ言うな、とにかくパフォーマンスだ

アクティブ投信なのだからパフォーマンスが全てです。お客さまの高い信託報酬に見合うリターンを出さなければ存在価値はありません。というわけでパフォーマンスを見てみましょう。

比較対象はS&P500、オルカンとしています。米国株が好調だったここ3年ではS&P500に対してかろうじて勝っていました。しかし長期投資になるとアクティブファンドのダメな面が露呈して、S&P500に対して大きく負けています。含み益が出ているぶんダメダメというわけではないですが、S&P500に対して負けるのは存在価値がほぼ無いと言っても過言ではありません。高い信託報酬(プロの給料)を払っただけの結果です。時価総額加重平均に負けるなんて、ファンドマネージャーの存在価値はありません。いないほうが成績がいいのですから。

どういう人が買っているのか?

ではこのアライアンス・バーンスタインDコースはどのような人が買っているのでしょうか?人気No.1投信なので、かなりの数の人が買っている魅力が必ずあるはずです。

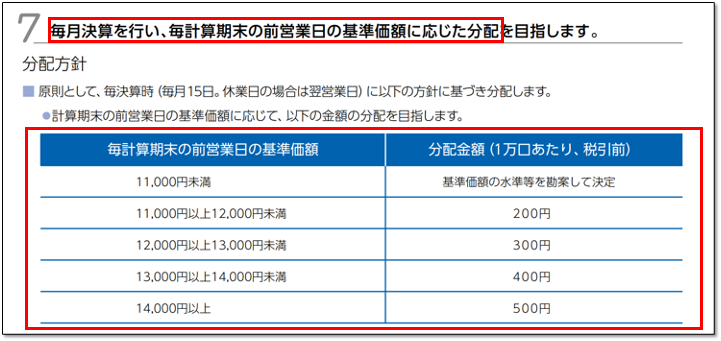

それを知るために、まず銘柄名にある「予想分配金提示型」を紐解きましょう。

上は目論見書からの引用です。ここには毎月分配金が出る、という旨の記載がありますね。そして面白いのが、その時の基準価額によって分配金額が決まっているという点です。あまりに下がるで出ないみたい。これを「予想分配金提示型」と呼んでいるみたいですね〜。

つまり、この銘柄を買っている人は毎月分配金が欲しい人、という推測ができます。そんなに欲しいですか?分配金。欲しいのなら少しずつ売ればいいだけなのに・・・。

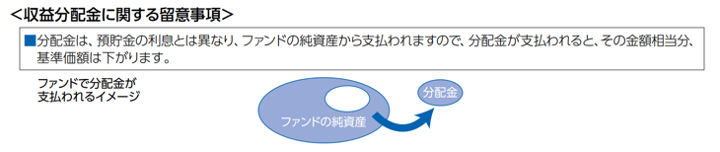

当たり前ですが目論見書には「分配金を払うと基準価額が下がる」ときっちり明記されています。つまりは売ってるのと同じだよ〜というわけです。さすがにこの処置のために1.7%の信託報酬を払ってるわけではないですよね・・・?ネット証券ならタダで定期売り設定できますよ。

上記のランキングはネット証券での買付ランキングです。ここでは1〜3位は予想どおりS&P500やVTI、オールカントリーが占めています。一方のアライアンス・バーンスタインは12位と低迷。ちなみにレバナスよりも下ですw

こうした結果から、アライアンス・バーンスタインは店舗で多く買われているという背景が透けて見えます。銀行や老舗証券会社、いろんな店舗がありますが、よもや高齢者にいいこと言って買わせているのではないでしょうね・・・?でも詐欺というほど悪い商品ではないので、その線も薄そうですが。

このアライアンス・バーンスタインDは買いなのか?

ここに至るまでで既に酷評してしまっていますが、僕の自論としては買いではありません。そもそもアクティブ投信ならインデックスを凌駕する莫大なリターンを求めたいですよね。多少失敗してもいいから、攻めの姿勢を見せてほしいです。1.7%の信託報酬を払っておいて、S&P500と似たようなポートフォリオを組むようであればプロの目は不要じゃないでしょうか。

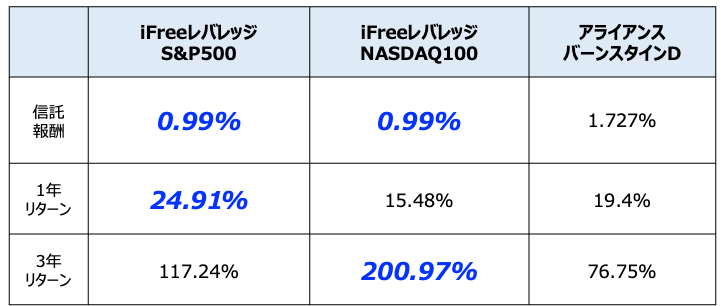

もし僕がアクティブ投信を買うなら、レバレッジ商品を買ったほうがよいと思います。レバレッジS&P500やレバナスがアクティブかパッシブかは微妙なラインですが、信託報酬に対する期待リターンが段違いです。もちろん下落したときのダメージも半端ないですが、これくらいのロマンを見せてくれないとアクティブファンドとしての魅力はないですね。

結論:人気No.1投信は僕なら買わない

アライアンス・バーンスタインDコースという意外な人気No.1商品でしたが、僕は魅力を感じませんでした。高い信託報酬なのにS&P500と大差ない運用結果、そして上昇相場ではレバレッジ投信にボロ負けという、アクティブ投信としての魅力に欠けています。当然、毎月分配金なぞは不要なので全くと言っていいほど買う理由がありません。

僕は店舗で有価証券を購入したことはないのですが、どんな形で営業されているのでしょうね?やっぱり毎月分配金がもらえるから年金の足しになりますよ〜と言った塩梅でしょうか。それに乗じて信託報酬1.7%の投信を売りつけるのは、まあまあ良心に欠けると言わざるを得ません。まだプラスに推移しているからマシではありますけどね。変な仕組債を掴まされる方もいらっしゃるらしいので。

やはり銀行や証券会社の店舗で株を買うものではない、そう思わせてくれる調査でした。