みなさん、レバレッジ投信は好きですか?僕はちょこっとしか買っていませんが、普通の人よりは好きだと思います。やっぱロマンがありますよね。

先日、そんな人気のレバレッジ投信に対する短期金利の影響について書いた記事がけっこう好評をいただきました。みなさん読んでいただいてありがとうございます。ぜひこの記事を読む前に以下の記事をご覧ください。※この記事はレバレッジ投信への金利の影響を理解されている方向けに書いています。

この記事や同様の内容のYouTube動画を上げたあとに「理論とQLD(NASDAQ100指数の変化率2倍に連動する米国ETF)の比較をしてほしい」と複数リクエストをいただきました。確かに自分としても計算結果に自信を持ちたいところです。さっそくレバレッジに対する短期金利の影響とQLDの動きを比較してみましょう。

計算の前提

計算をする際はいつ何時でも前提が重要です。以下の考え方のもと、計算を進めていきます。

- 計算期間:QLDのデータがある限り長く(2006年〜2022年)

- 計算時間ステップ:週足

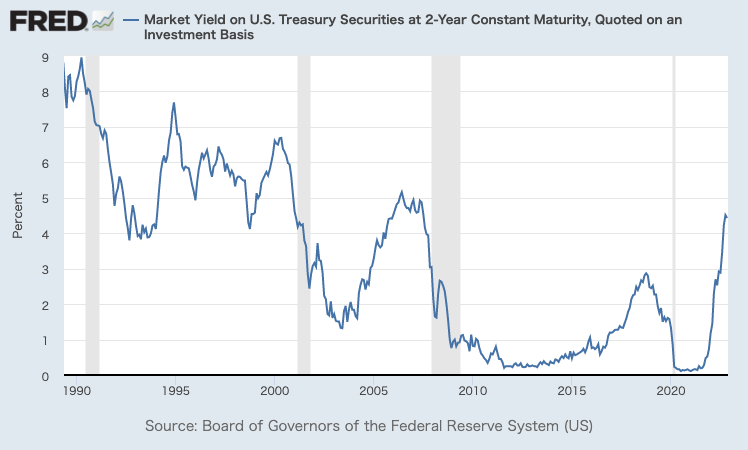

- 短期金利:米国2年債金利(※もっと短い方がいいかもしれない)

- 金利の影響:(2-1)=1倍を週毎の株価変化から引いて反映

- QLDのコスト:0.98%(QLDの公式データ“Gross Expense Ratio”より引用

- QLD模擬:NASDAQ100指数そのものから上記を考慮して算出

ではさっそく検証に移りましょう。

計算結果を見てみよう

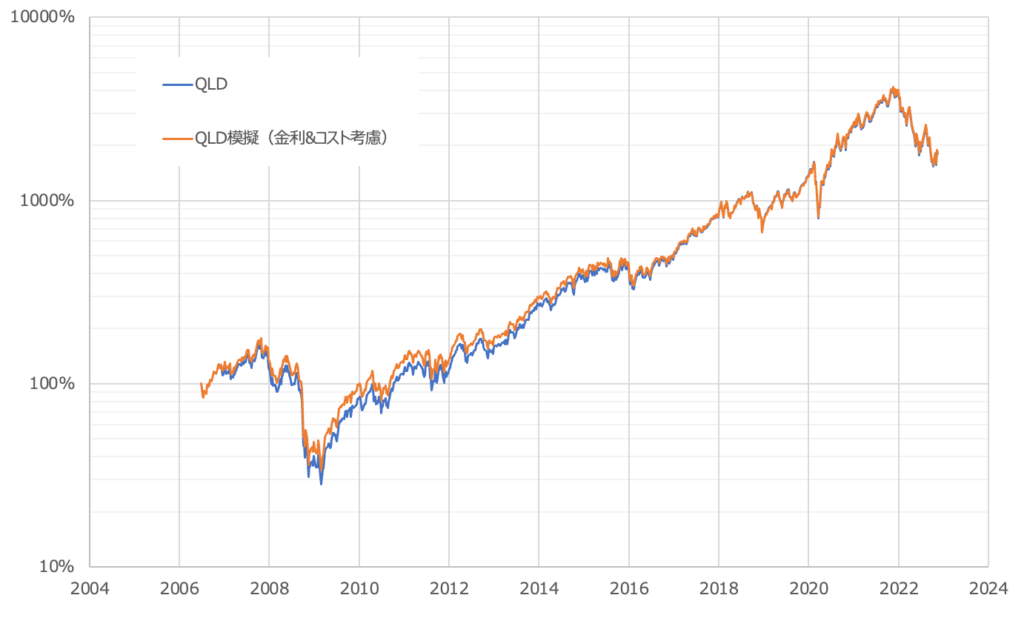

まずはQLDとQLDを先物理論価格を想定して模擬したものを比較します(開始点を100%とする)。結果はこんな感じ。

- QLD:1796%

- QLD模擬:1832%(誤差2%)

ほんの少し理論の方が高めに出ましたが16年後の評価額誤差が2%なら、ほぼ一致していると言っていいでしょう。年率の幾何平均リターンで0.1%程度の誤差ですから。

投信の仕組みをよく知りませんが、もちろんQLDには隠れコストなどの明確にわからない費用も含まれているはず。今回出たほんの少しの差はきっとその辺だと思ってます、たぶん。

ということで、前回の記事を含めて短期金利の影響を理論的に反映すれば、QLDの価格は十分模擬できそうです。

ついでに色々計算してみた

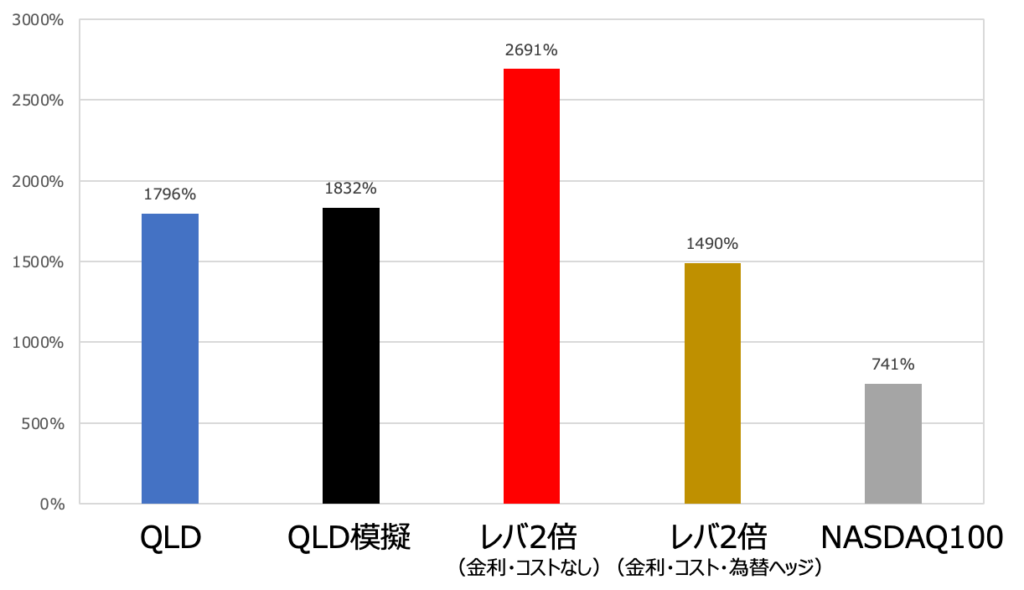

計算のやり方に自信が持てたところで、金利を考慮しない場合や為替ヘッジを追加した場合も計算してみましょう。

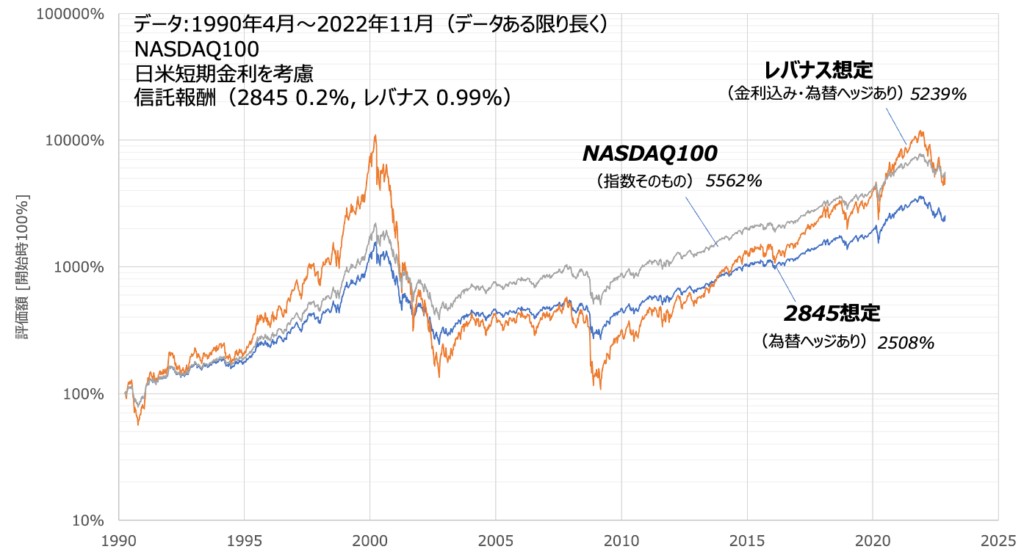

上のグラフはQLDとQLD模擬したものに、レバ2倍(金利やコストを考慮しないもの)とレバ2倍(金利&コスト&為替ヘッジを考慮したもの:レバナス風)を追加してみました。こうして見ると、近年は特に米国の金利が低かったこともあり、金利の影響をそこまで感じないものになっています。

以前の記事で紹介したものは1990年からのバックテストだったので、金利の影響がすごかったのでしょう。昔って金利が高かったんですよ。

まあとどのつまり結局切り取り方次第なんですよね。これがバックテストの嫌いなところ。

なので繰り返し言ってますが、過去のデータはあくまで影響のイメージを掴むくらいにしておくべきです。細かい定量値までアテにすると足元すくわれます。

これから”高金利がくる!”と煽られたとしても、冷静に考えれば90年代ほどの高金利にはならないはずです。なので僕が示した1990年からのバックテストを真正面から捉えてしまうと、きっと将来を考えれば過剰に金利影響を大きく見積もっていることでしょう。だから過去データをアテにすんな、しつこく言うわけです。

まずはレバレッジ投信が金利に弱いことは理解しつつも、これから先どれくらいの金利になりそうか?は考えながら控えめにレバレッジを活用するのは十分ありだと思いますよ。

結論:QLDの価格は金利を加味すればほぼ再現できる

というわけで、リクエストにお答えしつつ、レバレッジ投信の動きをしっかりと自分で理解することができました。この記事が金利の影響についてしっくり来てない人に役立つことを願ってます。

いろんな本を読んだりした人でも実際に手を動かすところまでやる人は極めて少数派です。しかし、実際にこうやって検証してみることで、自分の理解の間違いに気づいたり、それをきっかけに理解が深まったりすることも多いんですよね。ぼくのきっかけはYouTube向けの動画作りでしたが、自分で手を動かして本当によかったと思います。

また何かリクエストがあればSNS等で絡みにきてくださいw

おすすめ:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)