みなさん、S&P500の長期投資を始めたきっかけは何ですか?最近だと芸能人の方のYouTube発信で始められた方が多いと聞きます。時代は変わりましたね。

僕のS&P500との出会いはもっとみっともないものです。個別株を見境なく買い漁っては短期で売り飛ばしていた僕は、ある時に値動きが安定してて勝てている銘柄に気が付きました。それは日経平均連動のETFです。その銘柄がどういう商品かも知らずに、無意識に買い付けてましたw すごい話です。

そこからインデックスETFというものに興味を持ち、インド、中国、全世界(日本除く)、米国、のETFを買い漁りました。最終的に一番パフォーマンスが良くて、歴史上の安定感から米国一本 S&P500に絞るようになった、それが出会いでした。今思うと凄い偶然ですねw

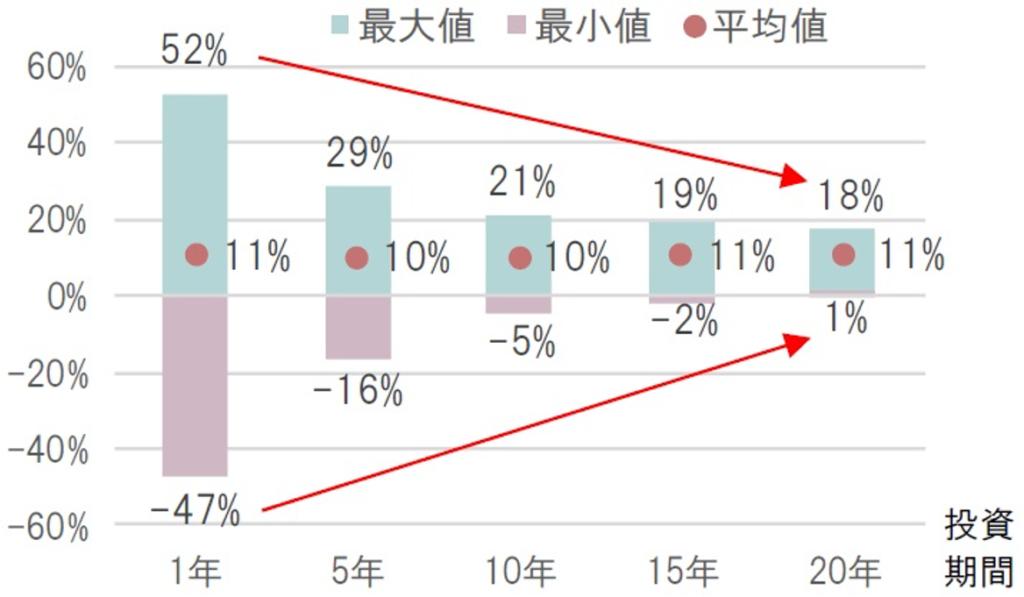

S&P500一本で行くようになってからも、いろんな情報を見てそれがS&P500の素晴らしさを裏付けるものばかりだったのを記憶しています。そのデータのひとつがこちら。

これはS&P500に投資した場合の期間と期待リターンを示したものです。1年しか運用しないと50%上がったり最悪半減したりしますが、20年運用すればマイナスになることがない、というのを示してます。

ただこの情報はやや独り歩きしてる感があります。これを見て「20年持てば絶対にプラスになる」と言い切ってる人もSNS上にはいたりするのです。いや、それは言いすぎでしょ。

というわけで、実際に確率計算をしてみるとどうなるのか?をやってみました。この記事がこれから米国株投資を始めようとされる方の参考になれば、それ以上にうれしいことはありません。

YouTubeも見てね!

確率を計算する手法

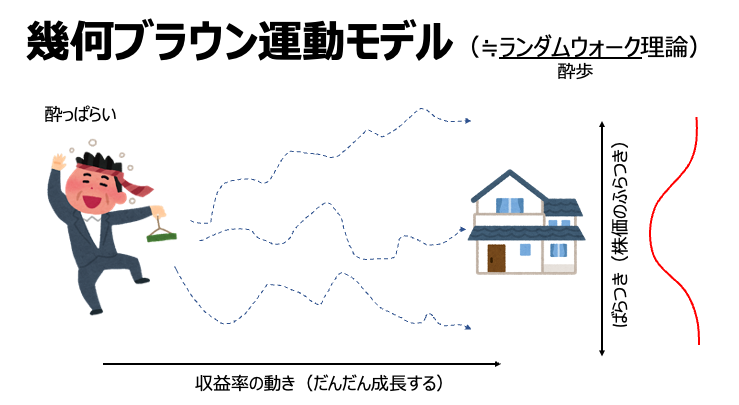

今回も僕がいつも使っている手法(幾何ブラウン運動)で確率を計算していきたいと思います。式で書くとわからないといつも言われるので、ちょっとわかりやすく表現してみたのが上図です。

ランダムウォークは酔歩と呼ばれ、酔っぱらいの歩みに例えられます。この場合、酔っぱらいが家に帰るシーンを思い浮かべてもらうとわかりやすいかもしれません。

酔っぱらいはおおよその家の位置を覚えていますから、その方向に向かって歩こうとします。それが株価で言う「収益率」の動きです。ちょっとずつちょっとずつ成長していこうとする動きですね。

一方で酔っぱらいは頭でわかっていても体がついてきません。家に向かって歩こうにもフラフラしてしまいます。最終的に家の近くにくることが多いのですが、場合によってはとんでもない方向に言ってしまうこともしばしば。これをばらつきと表現し、ランダムにばらつくような計算をします。

これら2つの要素を足し合わせて株価の動きを見積もるのが幾何ブラウン運動モデルです。

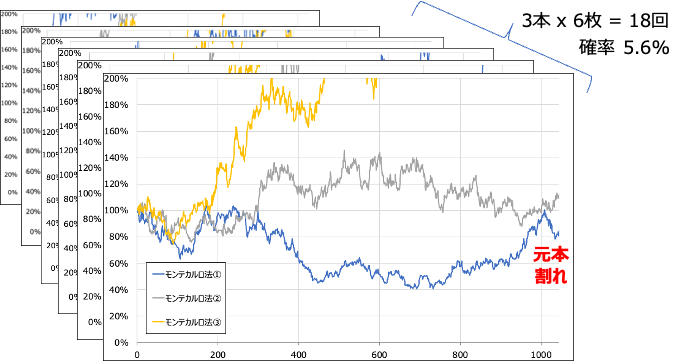

実際にモンテカルロ法(乱数を使ったシミュレーション)をしてみて、描いた株価の動きが上図です。1970年からのS&P500の動きに加えて、3本の幾何ブラウン運動での動きをプロットしています。これを見てみなさんはどれがS&P500かわかりますか?

僕はぱっと見たとき、どれもありそうな株価の動きをしていて、予備知識なければ見分けがつかないと思いました。きっとチャート分析家に頼むと全ての線について詳しい分析をしてくれると思いますw ちなみに正解は黒線です。

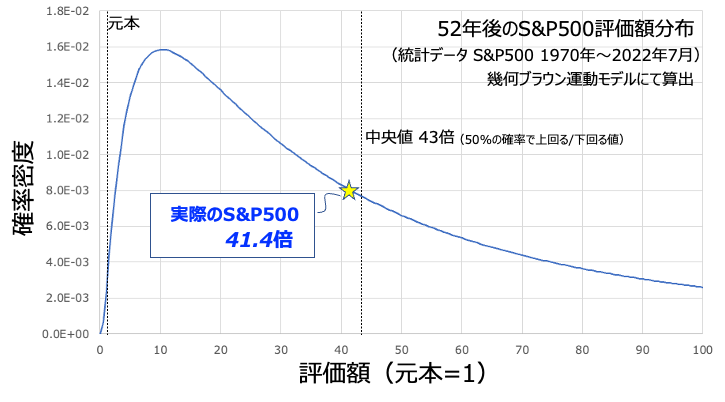

試しに1970年からのS&P500の株価の動きを予想してみました。上図の横軸は元本1の評価額、縦軸は確率密度(どれくらいの数の酔っぱらいがいるか?)です。ほとんどの人が元本より大きい位置にいて、株価が成長する可能性が高いことを示唆しています。

そして中央値(50%の確率でそこを上回る値)は43倍になりました。実際のS&P500は52年間で41.4倍です。まあまあいい線行ってるんじゃない?というのがわかるかと思います。

さっそく20年後の元本割れ確率を計算してみよう

というわけで本題に入ります。

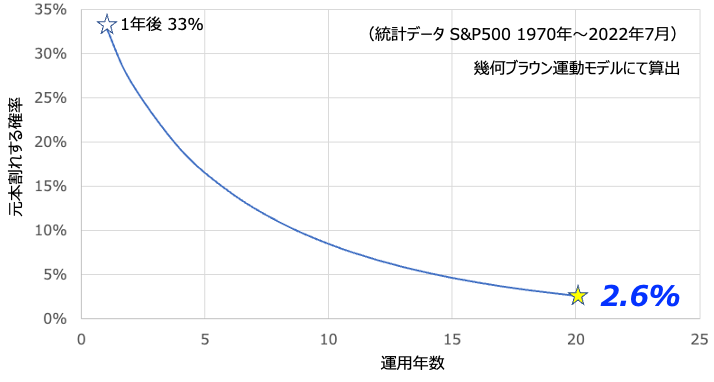

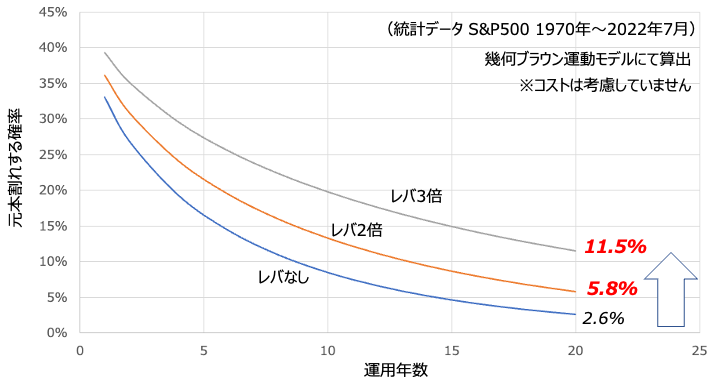

こちらは横軸に保有年数、縦軸に元本割れする確率をプロットしたものです。例えば1年後には33%の確率で元本割れが起こる、と言った塩梅で見ることができます。これも結構すごいですよね。1年後に買ってる確率が67%と言ってるわけですから。まあ今年のような相場は残りの33%に該当した、そういうことです。

それを長期で続けていくと右肩下がりで元本割れする確率が下がっていくのがわかります。これが長期投資の力ですね。20年後に負けている確率は2.6%と算出されました。なので「絶対に勝てる」というのは言い過ぎです。言い過ぎですが、97.4%という極めて高い確率で勝てるというのは事実でしょう。

実際に20年後に負けているなんてことはあるの?

なかなか20年後に負ける姿は想像できませんが、Excel上では何回も人生やり直せます。ここでは実際にモンテカルロシミュレーションを何回も回してみて、負けている結果が出てくるまでやってみましょう。

上は実際に僕がExcelでモンテカルロシミュレーションを回した結果を貼り付けまくったものです。Excel上では更新すれば毎回計算結果が乱数によって変化します。僕が上のグラフで計算してみた結果、3本線のグラフを6回更新すると 初めて20年後にマイナスになるものがアウトプットされました。ということは1/18=5.6%の確率でマイナスになった、ということです。

先程の計算結果は2.6%でしたから、まあまあ妥当なところではないでしょうか?これを無限回続けると、2.6%に近づいていくはず。

ここで言いたいのは「18回計算してやっと出てきた」ということです。もちろんリアルな世界は1回こっきりしかありません。この確率を踏まえて、どれくらい積極的に投資していくか?をぜひ考えてみてほしいと思います。僕は別にこんな結果なんてどうでもいいと思ってるけどもw めんどくせーからインデックス全力放置です。

余談:レバレッジをかけたらどうなる?

ついでにレバレッジをかけた場合も見てみましょう。結果は上のとおり。レバレッジをかけていくとどんどん元本割れする確率が上がっているのがわかるかと思います。それこそ初期はそこまで差が大きくないですが、長期になればなるほど差がついている傾向です。まあレバレッジ投資をやられている方は百も承知でしょう。

なお、僕はレバレッジ投資を全否定しているわけではなく、用法用量を守って正しくお使いくださいということを言ってるのみです。解釈と対策はおまかせします。

結論:S&P500を20年もってても絶対勝てるとは限らない

株式投資の話に限らないですが、この世の中には絶対と言いきれることは多くありません。株のように不確実性の高いものならなおさらです。S&P500と長期投資の力は絶大ですが、それでも絶対とは言えないとの認識をもっていただきたいですね。

ただ実際に計算してみると97.4%という高い確率で勝てるというのも事実でした。まあ負けるほうが難しい領域ですよ。人生いちどきり。それなら勝てる側に乗っておくというのが僕の人生観です。

※この計算をするにあたって参考にした書籍を下に載せておくので良かったら見てみてください。

YouTubeも見てね!

おすすめ:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)