みなさん、22年初頭からの米国株大幅下落の中、無事に過ごしていますでしょうか?ぼくは当然ながら大きな煽りを受け、悲しみに暮れております。

ただ、こうした下落は実は珍しいものではなく、幾度となく乗り越えてきて今の米国株があります。僕も下落局面は毎回嫌な気持ちになるのですが、すでに何回も経験してきているのでさすがに慣れました。こういう時は趣味に熱中して投資のことを忘れてます。

それでも不安に思う人は少なくないはずです。今回はそんな人たちのために僕が下落局面で考えていることをご紹介したいと思います。この記事が少しでもみなさんの不安解消に役立てば、それ以上にうれしいことはありません。

YouTubeも見てね!

2022年からのS&P500のダダ下がり

S&P500は年初から爆下げ街道まっしぐらです。記事執筆時時点で8.31%も下げています。S&P500の成長期待値が8%程度ですから、期待の逆方向に半月ほどで動いてしまったというわけです。おそろしやおそろしや・・・

ぼくの主力である1557はここから為替の影響もうけて8.62%も下げています。総資産で見積もると今年に入って-543万円も下げているのです。さすがにぼく以上に損失を被った人は少ないのではないでしょうか?「上見て暮らすな下見て暮らせ」とは言いませんが、下には下にいるよというのを知ってもらった上で安心してくださいw

下落局面での人間のマインド

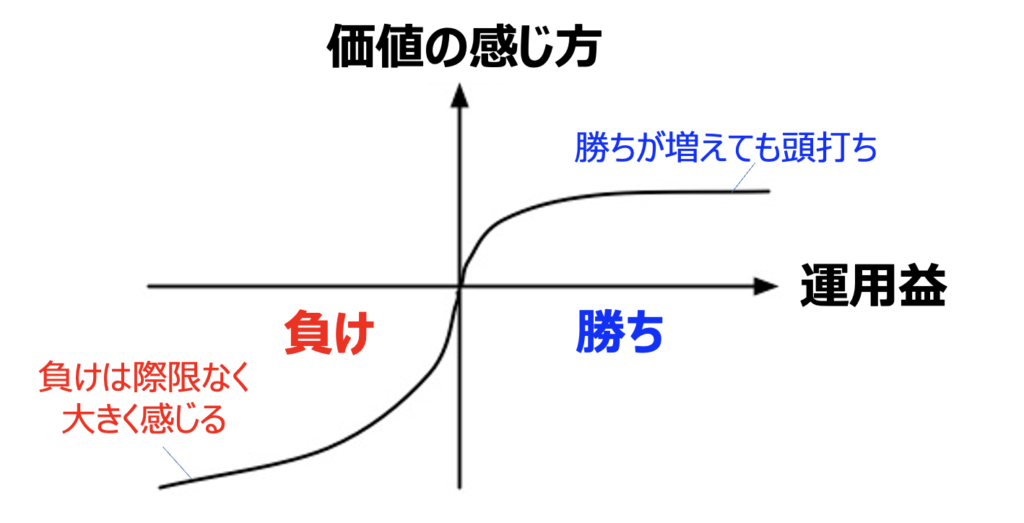

何事もまずは己を知らずしてマインドを語るわけにはいきません。市場の下落時に非常に不安に思うのは人間の性質として至極当然のことです。それは行動経済学の有名な理論”プロスペクト理論”でよく説明されています。

人間は勝ちが大きくなっても嬉しく感じることはないのですが、一方で負けは大きくなればなるほどそのとおりに感じてしまうというのです。つまり、現在の下落相場は自分が今まで勝ってきた分よりも大きく負けていると錯覚してしまうんですよね。これは人間の本能的な危機管理能力に由来しているとも言われます。

なので、まずは下落局面で非常に不安に思う気持ちは過剰なんだと認識する必要があるのです。

局面を大きく捉えて冷静になろう

上図はS&P500の1年チャートです。これで見てみると現状かなり下がったとは言え、21年の10月まで戻った程度なんですよね。たったの3ヶ月前の水準です。そう考えると大したことないと思えないでしょうか?言い換えれば順調な時なら3ヶ月経てば元の水準に戻ってくるということ。これから上がる保証はないけどね。

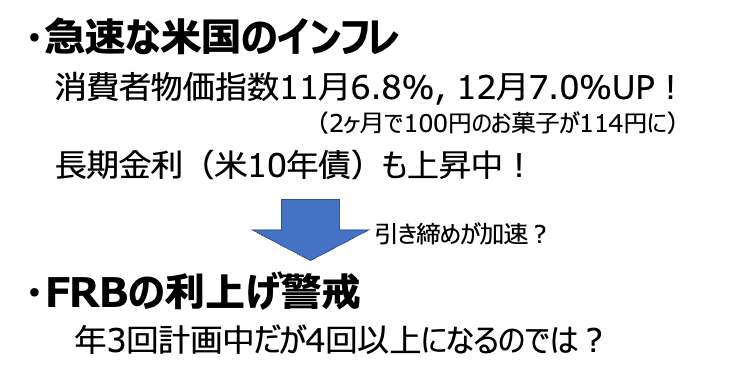

今回の下落の要因

今回の要因は米国内の急速なインフレと言われています。11月と12月だけで100円のものが114円になるほど急速に進んでいるのです。ビビリますよね〜。それに合わせて長期金利も上昇しております。

そうするとFRBが利上げを加速させるのではないかと皆警戒しているのです。そう、全ては利上げにつながっているわけ。僕の感覚だとこのように理由がはっきりしている下げは暴落まではいかないことが多いです。なので、もう暫くは下げそうですが、50%下げなどのヤバい状況には現時点ではいかないと踏んでいます。未来のことはわからないけど。未曾有の事件がこういう時に起こったりするのでね。

ちなみに前回インフレが騒がれた2018年〜2019年ごろは1年通じて株価が停滞しました。今年もこんな感じで推移するのかな〜。どうだろ。

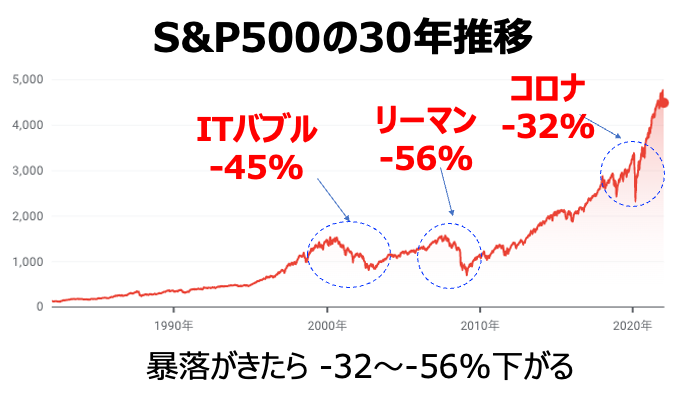

投資したときの自分の覚悟を思い出そう

株式投資をする者、かならず暴落時のリスクについての覚悟が必要です。インデックス投資なら紙くずまでの覚悟は必要ありませんが、近年では-56%近くまで落ち込んだことがあるのは知っておかねばなりません。ぼくの場合だと-3200万円程度資産が減る覚悟が必要なのです。

言い換えれば-56%までは想定内だと言い切るくらいでなくてはいけません。まだ年初から10%弱の値下げなのでまだまだ想定内なんですよ。

下落局面はインデックス投資家にはチャンス

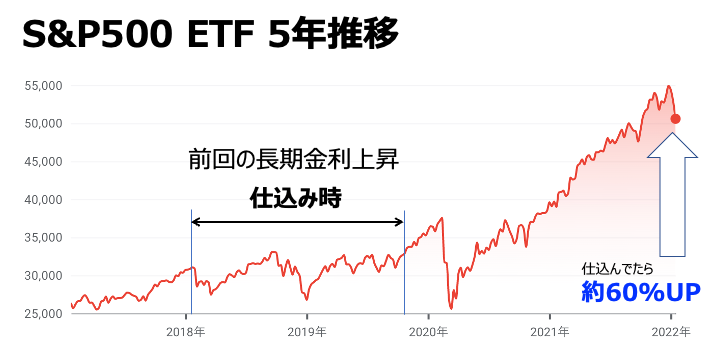

前回の長期金利が高かった局面では1年強株価が停滞しました。その時に仕込んでいれば、今は60%の上がっていたのです。つまりはこの調整局面は格好の仕込み時だというわけ。

ぼくも早速給料日に14.8万円を投入しました。この不安を感じる下落局面でどれだけ強気に投入していけるかが長期投資家の腕の見せどころです。腕と言っても下落前から決めていたルールをきっちり遂行するだけなんですけどね。メンタルが弱いと、その遂行に迷いが出ます。そこが実力を分けるポイントです。

余談:不要不急の散財は控えよう

前述の通りこの下落局面はインデックス投資家にとってチャンスです。キャッシュをかき集めて投入するくらいの気概がほしいところ。ぼくも直近でドラム式洗濯乾燥機がほしいと思っているのですが、今すぐ無いと生活が破綻するものではありません。なので暫くは購入を控えてできるだけ多くのお金を市場に投入しようと試みています。みなさんも高額なほしいものがあるかもしれませんが、いまこの下落局面が終わるまでは控えておいたほうがよいかと。戻るのに何年かかかるかもしれないけど

結論:不安だと思うけど退場だけは避けよう

資本主義が始まって以来、米国インデックスが戻らなかったことはありません。時間はかかるかもしれませんが、必ずや最高値を更新してきたのが米国市場です。いまはその力強さに期待して、どーんと構えて買い増ししましょう。インデックス投資家がやるべきことはあまり多くはありません。

ぼくも既にかなり嫌な気分になってます。なのでブログやYouTubeで発信するため以上の投資界隈の情報はシャットアウトするつもりです。そうしないと気持ちが落ち着きませんからね。

そしてこういう時は別のことに打ち込んで気を紛らわせるようにしています。こんな時だからこそ、子どもと向き合う時間にでもしようかな。妻に任せっきりやし。

楽天証券ユーザーならまずは「楽天モバイル」

-

3GB未満なら税抜880円/月、使いすぎても上限2880円/月のわかりやすいプランが良い。

-

楽天市場のSPUは驚異の+4倍!僕はざくざくポイント貯めて、クレカ積立で消化してます。

-

回線も強化されてきて、圏外になることもほとんどなくなってます。

今から投資始める方におすすめの証券会社

-

僕の主力 楽天・プラス・S&P500 や人気の楽天SCHD が買える唯一の証券会社。

-

とにかく視認性がよくて使いやすいのが最大の魅力。

-

楽天プラスシリーズは保有するだけで楽天ポイントもらえる。

- 公式:https://kabu.com/

- au Payカードと組合せての積立で0.5%ポイント還元。

- 公式:https://www.matsui.co.jp/

- 投信信託を持ってるだけでポイントもらえる投信残高ポイントに強い

- 公式サイト:https://www.sbisec.co.jp/

- SBI独自の四半期決算型の高配当投資信託を購入できる唯一の証券会社

- 投資信託で高配当を楽しみたい方はSBI証券が良いでしょう。

証券口座乗っ取り対策に!パスワード管理は1Passwordで

- 公式:https://1password.com/jp

- どんな端末を使っていてもストレスなく使えるパスワードアプリ

- 強固なセキュリティ、過去に重大漏洩事故は起こっていない安心感

投資を学ぶなら:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)