みなさん、お子さんの教育費用はどれくらいで見積もっていますか?色々なことを言う人がいますよね。1000万円と言う人もいれば3000万円と言う人もいます。もちろん進路によって異なるでしょうけど、それにしても幅が振れ過ぎです。

代表的な例をウェブで調べてみると、全て公立の場合なら783万円程度、全て私立だと2224万円程度らしい。正直そこまでして私学に行く理由もわからないので、ほとんどのご家庭では1000万円で見積もっておけばよいと思います(主観です)。

それで困るのがFIRE生活への影響です。

教育費用が心配だから・・・

と言って子ども一人あたり2224万円も計上していては、いつまで経ってもFIREできません。それにFIREの主人公は基本的には自分です。子どもには子どもが主人公の人生があります。何から何まで準備してやるのが子どもの幸せというわけではありません。

ですので、僕としては一人1000万円程度で見積もって、もし足りなくなれば自分と子どもで力をあわせて乗り切ればよいと考えています。

その乗り切るための強力な支援制度が「奨学金」です。以前の記事で、FIRE人生において奨学金は積極的に利用すべきだと主張をしました。それについてはこちらからどうぞ。

ただ、そうは言ってはみたものの僕は奨学金の仕組みをよく知りません(すみません、、、)。というわけで、今回は2021年11月現在の奨学金制度を調査するとともに、それがFIRE生活にどれくらい影響するかを考察してみます。同じくFIREを目指す人の参考になれば、それ以上に嬉しいことはありません。

まずは奨学金について知っておこう

奨学金についてはJASSOウェブサイトにて調べました。まず、奨学金には給付型と貸与型があります。給付型は返済不要の奨学金制度で、これはハードルが高いので諦めるとしておきましょう。一般的に使う可能性が高いのは貸与型です。

貸与型にも大きく分けて2種類存在します。

①第一種奨学金

いわゆる利子がつかない奨学金です。僕も学生のときに受けていました。全く金融リテラシ0の学生だったので、親に言われるがまま申し込み、すんなりと合格。審査自体はものすごく楽です。成績の足切りなどあるそうですが、まあそれは子ども次第なのでどうにもできない。

また収入にも条件があります。給与所得、もしくは給与所得以外の所得が上限を超える場合は受けられません。僕の場合、FIREをして無収入になっているはずなのでこれは問題ないはずです。「給与所得以外」が金融所得などの分離課税の収入を含むと厳しいですが、それはないと思ってます(間違ってたらどなたかご指摘ください)。

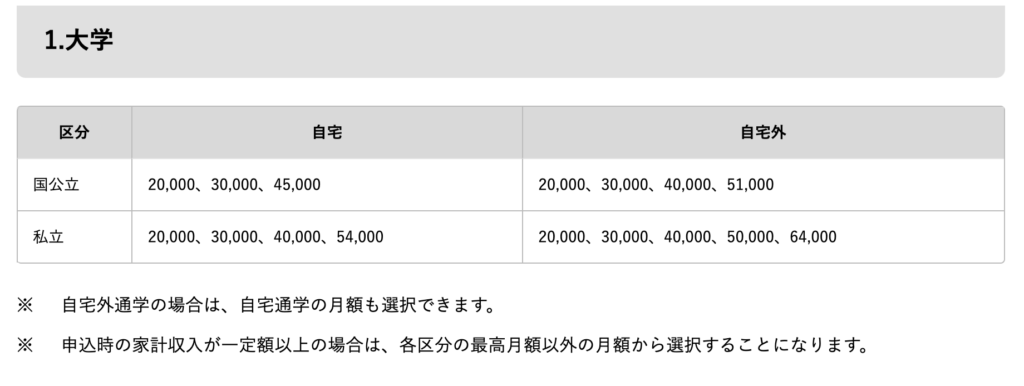

貸与金額は子どもの状況によって変わります。一人暮らしの国公立大学であれば51000円上限で貸与を受けられるようです。これはめちゃくちゃ助かりますね・・・。

②第二種奨学金

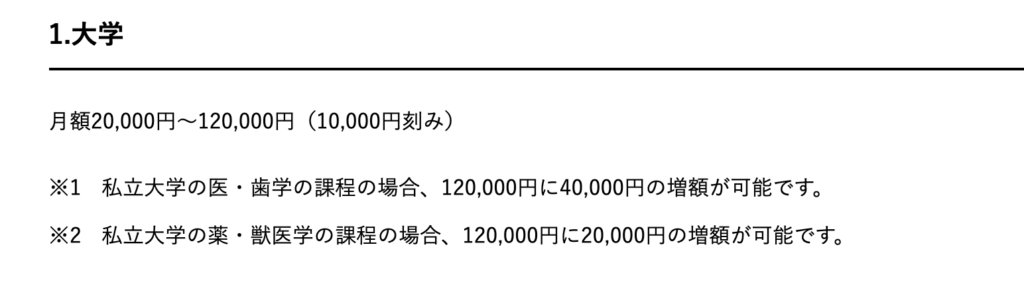

もうひとつは利子付きの奨学金です。利子がついてるのでいわゆる借金に近いものですね。ただ、日本人が一般的に考える借金とは違い、めちゃくちゃ金利が低いのが特徴です。

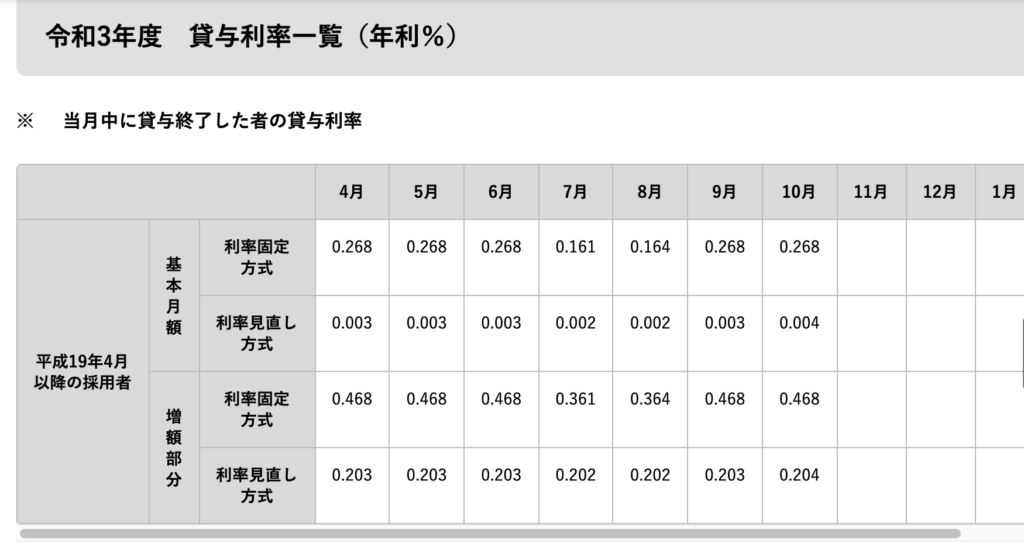

利率は固定方式と見直し方式があり、圧倒的に見直し方式の利率が低く設定されてます。これは見直し方式一択ですね。

僕は第二種はいわゆる借金だと思って敬遠していましたが、基本月額のほうは利率がめちゃくちゃ低くて、ほぼ無利子のようなものでした。自分の無知さを思い知らされます、、、これは必要になれば迷わず借りたほうがいい。

ちなみに「増額部分」というのは、私立の医学部系学部に通う場合に月々40000円増額できる部分のことを言うのだそうです(参照)。まあここは関係ないかな。

第二種に申し込むための家計基準は第一種より幾分緩く、以下のような基準になっています。これならもし「給与所得以外」に株式が該当したとしても、我が家でも奨学金を受けられそうです。

ここまでを整理すると奨学金を受ける場合は第一種で最大5.1万円、第二種で最大12万円分の奨学金を受けられることがわかりました。これらの制度は併用できますので、最大17.1万円の奨学金を受けられるということです。年間205万円。すごくいい制度です、奨学金。

奨学金でどれくらいの効果を得られるか?

もし子どもの学生生活の費用が目論見どおり1000万円だったと仮定しましょう。奨学金で1000万円を賄い、余剰資金を得意のS&P500に投入して以下の仮定で資産運用したとして計算してみます。詳細な条件は以下。

- S&P500 の利回り(年利8%:S&P500 の30年平均目安)

- 第二種奨学金の利子(年利0.1%:これまでの傾向よりちょっと高めに設定)

- 利子は在学期間中はかからない

- 奨学金を受ける期間は6年(学部+大学院修士)

- 返還方式(定額、返済期間20年)

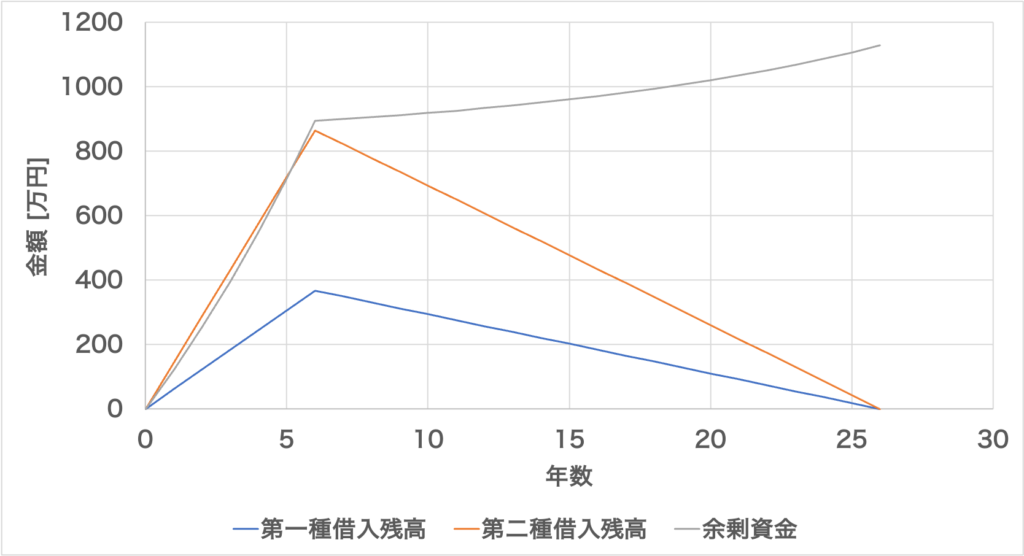

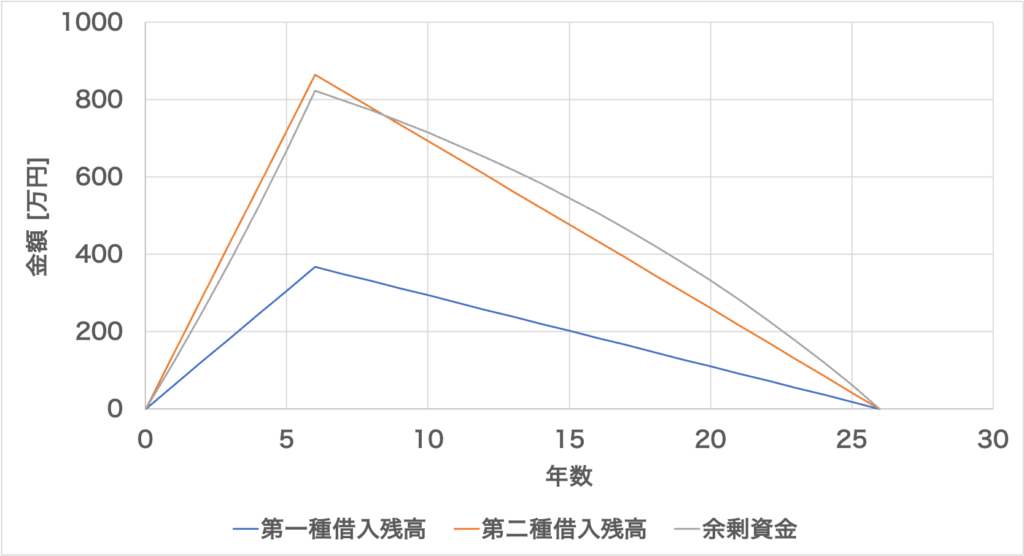

上記仮定にて余剰資金を計算した結果がこちらです。

必要な学費が1000万円だった場合、余剰資金は1128万円プラスに転じる結果になりました。つまり、奨学金のおかげで学費を払って余ったお金が1128万円ということです。利回り8%というポジティブな仮定なので、あまり参考にしないほうがいいかもしれないですが。

ちなみに上のグラフのように学費を払ってちょうど余剰資金が0になる損益分岐点(?)は利回り4.7%です。この数値を見る限り、困ったときは奨学金に頼るのは多いにありだと思われます。

注意点:奨学金はあくまでお金に困る学生名義で借りるものです

上記は奨学金を運用するという、あまり推奨された使い方ではありません。そもそも奨学金はお金に困る学生に救いの手を差し伸べるものです。それに借り入れの名義人は子ども。不足分が明確になっていれば、その分だけ借りるのが筋でしょう。

上記の計算はFIRE後にお金がなくなってどうしようもなくなり、なりふり構わずやりくりした場合をシミュレーションしたものと思ってください。つまり、子どもが国公立大に進学して学費が一人1000万円程度に収まるのであれば、最悪僕は自分と妻の分のお金だけを考えておけば子どもに不自由なく学んでもらえるというわけです。ほんと奨学金とはありがたい制度ですよね。FIREする側としても不安がだいぶなくなりました。

結論:奨学金の効果はかなりデカい!すごく頼りになる制度

日本人は借金が嫌いです。なので第二種奨学金にはすごく抵抗感があると思います。実際、僕もそうでした。

しかし、今回改めて調べてみると、その金利の低さに驚くとともに月々12万円も借りられる素晴らしい制度だと気づくことができました。金利ほとんどないじゃん・・・、調べてよかったです。

これによってFIREに向けて一番不透明だった子どもの学費が多少振れてもなんとかなる自信がつきました。子ども名義でお金を借りるのは若干抵抗感がありますが、自分が返済するのなら関係ないかなと思います。その辺は大きくなった子どもともよくよく話し合って決めたいですね。