みなさん、資産運用は順調でしょうか?僕は投資を2017年から始めて以来、最近は順調に推移しつつあります。2021年10月現在資産総額5000万円に到達しました。極めて好調なほうではないでしょうか。この一年の資産総額の推移についてはこちらのレポートをどうぞ。

多少の失敗はしましたが、現在の投資スタイルは「固定費を徹底的に削減し、誰にでもできる簡単な投資」に落ち着きました。堅実に資産を増やしていくのであれば、投資の勉強なんて必要ないという結論に達したのです。

今回は僕がたどり着いた「勉強しないで資産を増やす超簡単な手法」をまとめました。「固定費の徹底削減」と「超かんたん投資」の2本立てです。これから投資をやってみたいサラリーマンの方の参考になれば、それ以上に嬉しいことはありません。

生活水準を下げない徹底した固定費削減

投資を始めるにあたって最も重要なのは「原資」です。原資がなければ始まりません。投資で最も期待する複利効果は原資の大きさがあってこその話。自分の収入からなるべく多くの原資を捻出せねばなりません。

その原資の捻出で最も効果的なのは「固定費削減」です。月々なんとなく払ってしまっている料金を削減すれば1年でその金額の12倍の効果が得られます。意外とバカにならない数値です。

僕の固定費削減は「生活のクオリティは極力下げない」がコンセプトです。そんな観点で実施してきた固定費削減方法を以下に箇条書きでまとめていきますので、ひとつずつ実践してみてください。

①スマホはMVNOにする

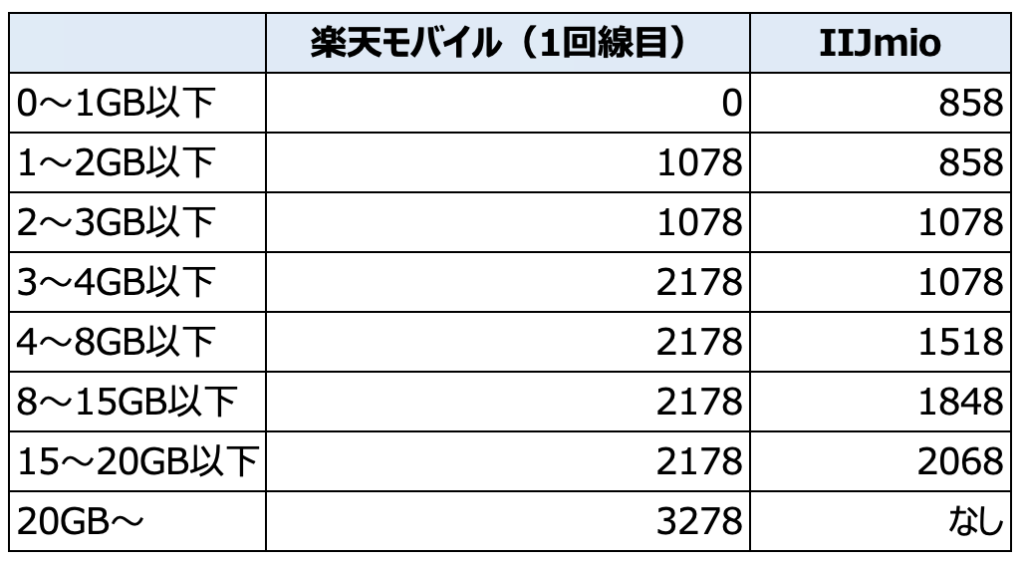

とりあえず3大キャリアは高すぎます。低料金プラン等を打ち出してきて改善してきてはいますが、MVNOとの料金差は歴然です。個人的におすすめなのはIIJmioか楽天モバイル。IIJmioは大手キャリアと遜色ないカバーエリアで安心だし、楽天モバイルはカバーエリアが狭いのを許容できればタダ運用もできます。(※申込みは上記リンク先からどうぞ)

上記は通話料なしのデータ通信料金比較です。ちなみに楽天モバイルは通話料も無料。屋外で動画を見なければヘビーユーザーでも通信量は3GBくらいに収まりますから、高くても両者1078円くらい。

一方で大手キャリアの従来プランなら3GBで4378円です。高い・・・。ショップに行って契約しようものならギガプレミアみたいなのを契約させられて7000円超えもありえます。おーこわ。

特に事情がなければまずはMVNOにMNPするのは固定費削減の基本です。

②電気料金、ガス料金は大手から変更する

みなさんは電気とガスの自由化で契約先を検討しましたか?この制度はやってる人だけが得をする制度です。

というのも、電力やガス会社がいかにクソでも電気やガスは止まりません。それは僕が熊本電力という客を巻き込んだゴタゴタを勃発させた最底辺電力会社と契約を続けてきても止まらなかったので自信を持って言えますw それについての記事はこちらから。

というのも最終的なエネルギーの供給は今までと同じ主要電力会社がサポートしているからです。それなのに乗り換えただけで年間数万円も安くなる。つまりはやらないだけ損ということ。

僕が契約しているのは電気は前述の熊本電力、ガスは中部電力です。熊本電力は強くはおすすめしませんが、安いことは安いので興味ある方はこちらから申し込んでみてください(現時点で新規に申し込めるかは不明)。熊本電力でなくとも、楽天でんきやシンエナジー等の有名どころでも大手よりはずいぶん安いはずです。

③保険は最小限にする

これが多分一番重要。保険ってギャンブルです。保険会社の利益を確保しなくてはならないので、期待値は必ずマイナスです。つまり保険は負ける可能性の方が高いギャンブル。その認識ありますか?

あれもこれも心配だから、と加入しまくるのは保険会社のカモです。パチンコにはまってるおっさんと同じです。不安感を煽られた霊感商法にやられてるのとも同じ。そんな認識はありますか?

貯蓄型の保険やら学資保険やらはさらに悪質です。個人が投資で儲けられる時間(機会)を吸い取る商品なので。時間はお金より大切ですよ。学資保険について語った記事は下記をご参照ください。

もし保険に何万円も毎月払っている方は、まずは保険というギャンブルにはまってる事実を受け止めてください。

わたしはそうじゃない、、、

でも、だって、、不安じゃん

と思う人は資産を早く増やすことは諦めましょう。期待値の考え方が不安感などの感情の外乱によって理解できなくなる人は資産運用に向いてません。もし資産運用をしたとしても日頃の値動きに堪えられずに感情を動かされ、狼狽売りに転じてしまう可能性が高いでしょう。

補足:僕が加入してる最小限の保険

期待値として負けるとわかっていても、保険の力を借りないといけないものはあります。それは「他人や家族に迷惑がかかる」ことです。ひとつずつご紹介していきましょう。

自動車保険

自動車で重大な事故を起こして賠償って話になったら身内と被害者にとてつもない迷惑がかかります。なので、最低限度の保険+弁護士特約オプション くらいの契約をしています。弁護士特約は弁護士事務所に勤めていた妻のアドバイスw

掛け捨ての生命保険(妻の分)

妻(専業主婦)の生命保険として最小額500万円分かけてます。ほんとに亡くなった場合これでは足りませんが、そのストーリーに賭けたくはありませんよね。なので最小限だけ。これで暫くは凌げるでしょう。

なお、会社の団体保険なので、妻の加入には僕の加入が必須です。なので僕も最小額で加入しています。

掛け捨ての医療保険(僕と妻)

これも最小限で加入。妻の意向を聞いて最小限だけにしてます。僕は世話になってないけど、妻は3回手術してその度に保険金もらってて地味に助かってるw(言うてること違う)

これらの自動車保険と生命保険、医療保険をあわせて次々3010円です。これくらいなら許容範囲かなと思ってます。みなさんの月々の保険料はいかがでしょうか?間違っても「ほけんの窓口」などで相談せずに、自分で考えてください。あの人達の仕事は相談にきた保険を理解していない「カモ」に高額契約をさせることですから。ファイナンシャルプランナーは保険会社からキックバックもらってる存在だと言うこともお忘れなく。

その他の加入保険

他には半強制的に入らないといけない保険には加入しています。以下の通り。

- 住宅の火災保険&地震保険

- 住宅ローンの団体信用保険

- 自動車の自賠責保険

ある意味自分に生命保険しっかりかけてないのはローンの団体信用保険があるから、とも言えます。さすがに1馬力の我が家で僕が死んだら家族が路頭に迷いますよね。住宅ローンがタダになれば、最悪家と土地を売ればまとまったお金にはなります。ちなみに僕の住宅ローンはガンと診断されてもタダになるのでガン保険も兼ねているタイプです(妻の診断も100万円支給)。なのでガン保険にも入ってません。

保険については熱く語ってしまいました。 それだけ保険の削減は大事だとお伝えしたかったと理解ください。

④無駄なサブスクの解約

サブスクは上手に使えば便利である反面、ほっとくとお金がかかり続けるシステムです。ちょっとでも使っていないサブスクがあるなら、解約を検討してください。そんなドケチの僕が契約してるのは以下だけです。

- Amazonプライム

- Kindle Unlimited

- Apple Music

- ALSOK

- NHK

新聞はもちろん契約してませんし、ネットTVも契約してません。これでもちょっと贅沢かなと思ってるくらいです(特にALSOK)。NHKは僕は解約したいのですが、妻は大河ドラマ等を見て楽しんでいるようです。いつか完全に見なく鳴ったら解約しようと思ってます。準備は万端ですw

以上が固定費削減のメインとなるものです。他にもご家庭によっては光回線の乗り換えや固定電話を取っ払うなどの対策が色々あるかと思います。常に固定費は疑ってかかる精神が重要です。

現金保有量を決めて溢れた分をS&P500インデックスに投資

固定費を減らし尽くせば、その次はその資産を増やすように持っていくのが王道です。できるだけ分かりやすい仕組みで毎月コツコツと投資をしていきましょう。

僕のおすすめは「預金口座には一定の金額だけ入れて、溢れた分を毎月投資する」です。投資信託で自動で積み立てていく方法もありますが、それだと資金が余って預金が増えてしまいます。預金が増えるのは投資効率が良くないです。必要な金額を自分で決めておいて、そこから溢れた分は毎月全て投資しきるのがベストでしょう。

それに毎月自分で購入すると資産のチェックの場になりますし、自分で買うという行為そのものが投資してる感を出してくれます。自分が汗水たらして働いたお金ですから、思いを込めて買い注文は自分でしたほうがいいですよ。ちなみに僕は預金口座が50万円になるように毎月投資しています(ちょっと攻めすぎ感ありますが)。

銘柄は1655 BRJ iShares S&P 500 ETFなどのS&P500連動ETF をひたすら買い続けるのがおすすめです。1655は投資信託では上場ETFなので、ふつうに株を購入する感覚で買えるのが魅力ですね。僕の資産運用の原動力の銘柄。もちろんNISA制度はフル活用。証券会社はどこでもいいです。僕は楽天証券を使っています。僕の投資方法について語った記事はこちらからどうぞ。

結論:固定費を削減して投資を続けた結果5000万円を突破した

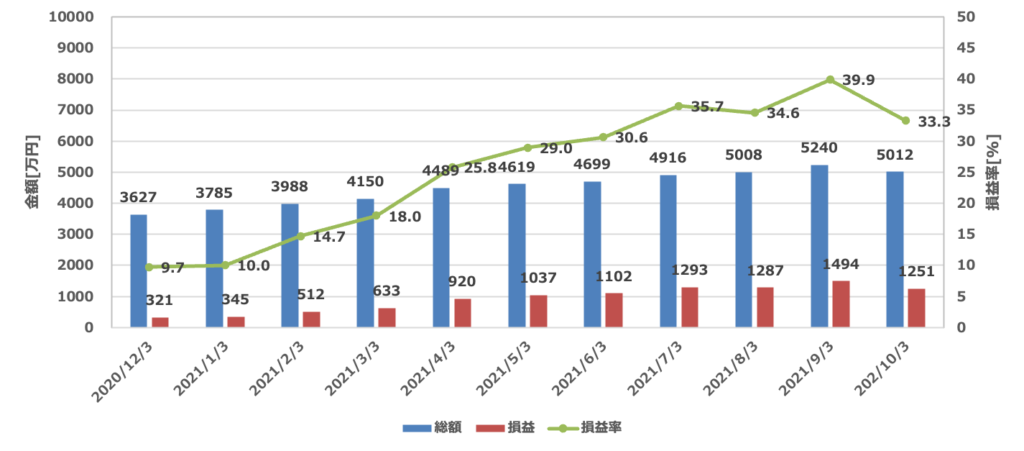

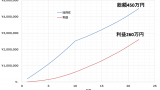

上記の取り組みを続けてきた結果が以下のグラフです。

データが2020年12月からしかありませんが、正確には2017年から今の投資スタイルで続けています。そこから5000万円まで順調に成長してきました。これは全て固定費削減とS&P500の力強い成長のおかげです。

上記の取り組みには投資を専門的に勉強する内容はひとつも含まれていません。不要な支出を減らし、全てS&P500に投じてきただけです。それだけで十分お金を増やすことはできます。

しかしながら、多くの人は保険を減らすことに抵抗があったり、株価の変動に堪えられなくなったりして資産成長のコースから外れてしまいます。知識はいらないけれども、数値から客観的に判断する能力は投資に必要です。それは学力とはまったく関係ありません。誰にでもできます。

資産の変動を絶対値ではなくパーセントで捉える感覚と言いましょうか。100万円下がったとしても、それを100万円下がったと捉えないこと。パーセントで考えたときに1〜2%なら大したことはない、と思えるかどうかです。その精神があれば、きっと誰でも僕と同じくらいに資産は増やせると思います。

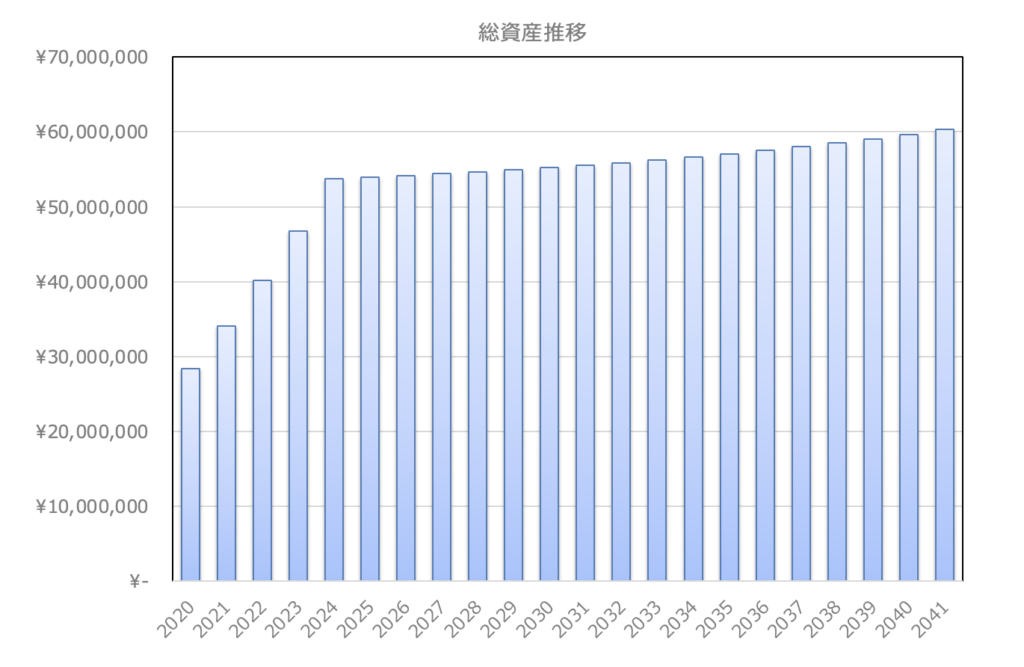

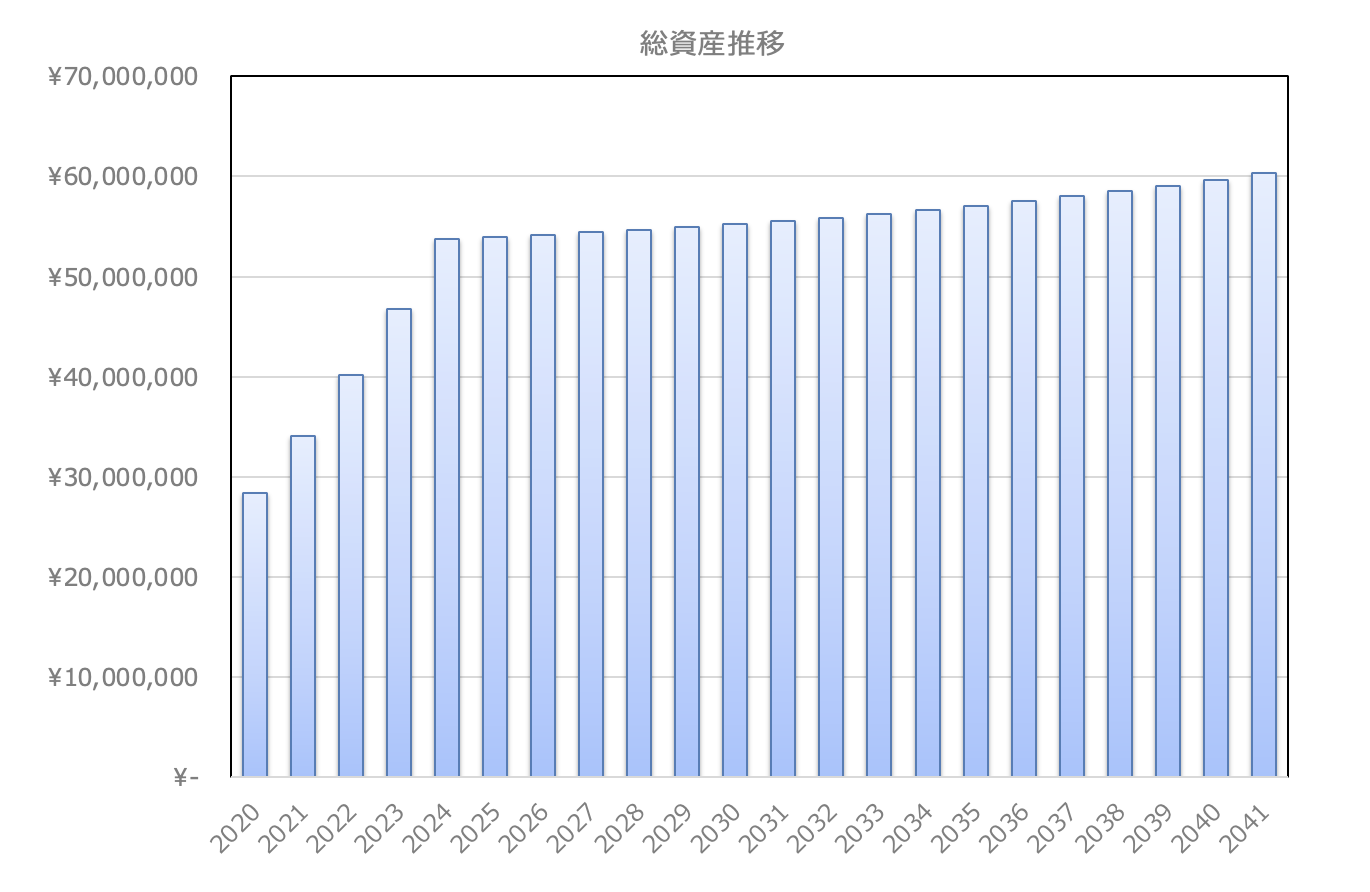

余談:2019年当時の僕の資産運用計画

この記事を書いてるときに、PCから2019年当時の自分の資産運用計画が出てきました。それがこちら。

2024年からFIREするつもりだったようですw これを見ると上手く成長して2021年末で3400万円程度と見込んでいました。それが現時点(2021年10月)でもう5000万円を超えています。2020年から固定費削減に取り組んだのとS&P500のパフォーマンスのおかげです。FIRE計画が3年ほど早まって進捗しています。

楽天証券ユーザーならまずは「楽天モバイル」

-

3GB未満なら税抜880円/月、使いすぎても上限2880円/月のわかりやすいプランが良い。

-

楽天市場のSPUは驚異の+4倍!僕はざくざくポイント貯めて、クレカ積立で消化してます。

-

回線も強化されてきて、圏外になることもほとんどなくなってます。

今から投資始める方におすすめの証券会社

-

僕の主力 楽天・プラス・S&P500 や人気の楽天SCHD が買える唯一の証券会社。

-

とにかく視認性がよくて使いやすいのが最大の魅力。

-

楽天プラスシリーズは保有するだけで楽天ポイントもらえる。

- 公式:https://kabu.com/

- au Payカードと組合せての積立で0.5%ポイント還元。

- 公式:https://www.matsui.co.jp/

- 投信信託を持ってるだけでポイントもらえる投信残高ポイントに強い

- 公式サイト:https://www.sbisec.co.jp/

- SBI独自の四半期決算型の高配当投資信託を購入できる唯一の証券会社

- 投資信託で高配当を楽しみたい方はSBI証券が良いでしょう。

証券口座乗っ取り対策に!パスワード管理は1Passwordで

- 公式:https://1password.com/jp

- どんな端末を使っていてもストレスなく使えるパスワードアプリ

- 強固なセキュリティ、過去に重大漏洩事故は起こっていない安心感

投資を学ぶなら:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)