皆さん、資産運用の調子はいかがでしょうか?僕も皆さんと同じく、年初から好調に推移しています。

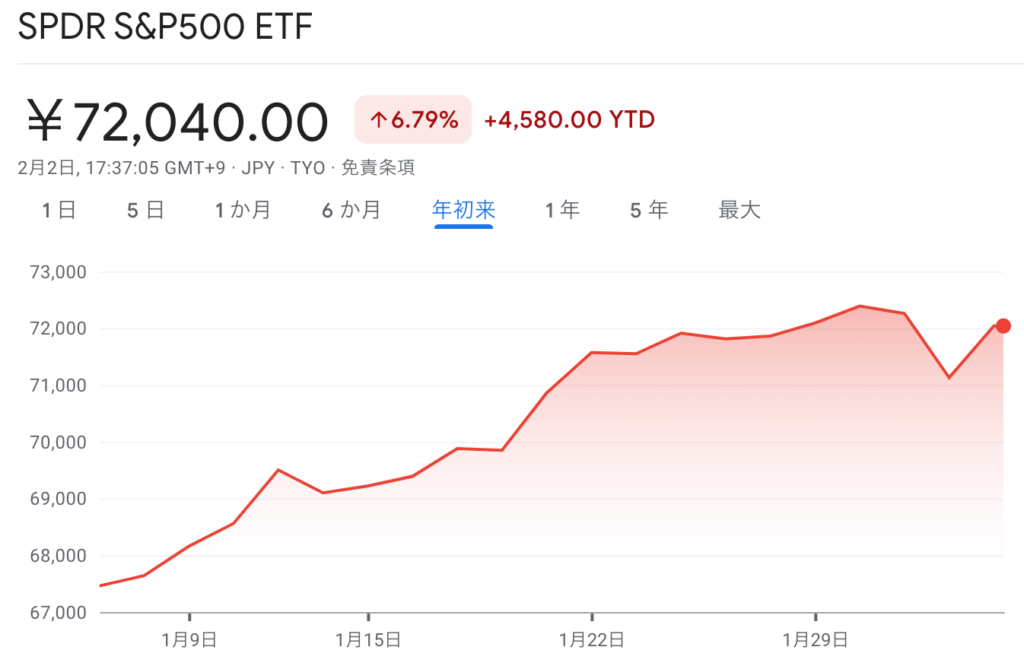

このところ秋口の下落相場を抜けて、米国株は天井を突き破るような展開を見せてきました。さらにはドル円の追い風もあり、円建てS&P500は年初来で7%近い上昇を見せつけています。

このグラフはいくらでも眺めたくなる推移ですね(笑)これを見る限りは僕の資産運用結果も集計するまでもなく右肩あがりなのでしょう。

というわけで、うれしくなる気持ちもほどほどにしつつ、冷静に定点観測をしていきたいと思います。この記事がこれから米国株投資をする方の参考になれば、それ以上にうれしいことはありません。

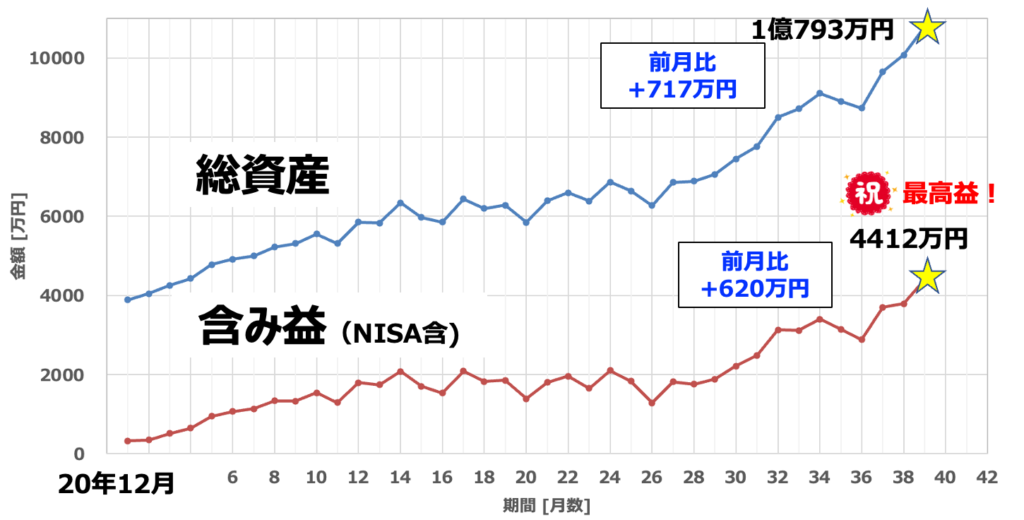

節目の1億を超えてさらに大きく伸びた

というわけで早速資産推移のまとめからいきましょう。結果はこんな感じ。

先月は税金支払の貯金をしていたので投資額が少なかったのですが、元々のホールド量が効きました。ものすごい勢いでお金が増えています。総資産に至っては+717万円ですから、自分の手取り年収より多いのでは?と思うくらいの額です(※自分の手取りは詳細には把握してません)。含み益も自己新記録の4000万円台を軽やかに突破して+4412万円にまで到達しました。正直凄すぎて実感が湧きません(笑)

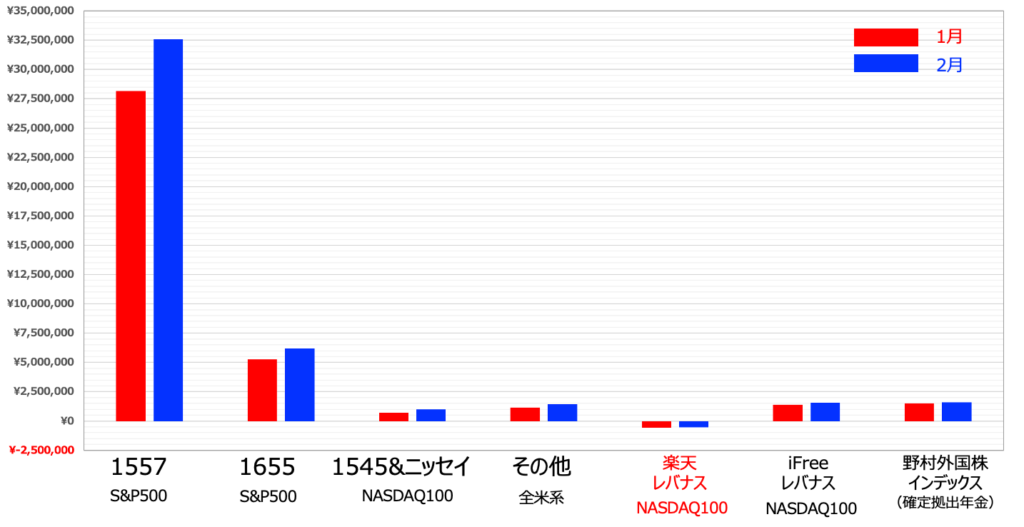

続いて上記は各銘柄の損益推移です。どの銘柄も力強く上昇しているのがわかります。今月は為替も円安方向に進んだので、1557や1655などの主力組がとても強かったです。月間で年収近い動きをする原動力になっています。

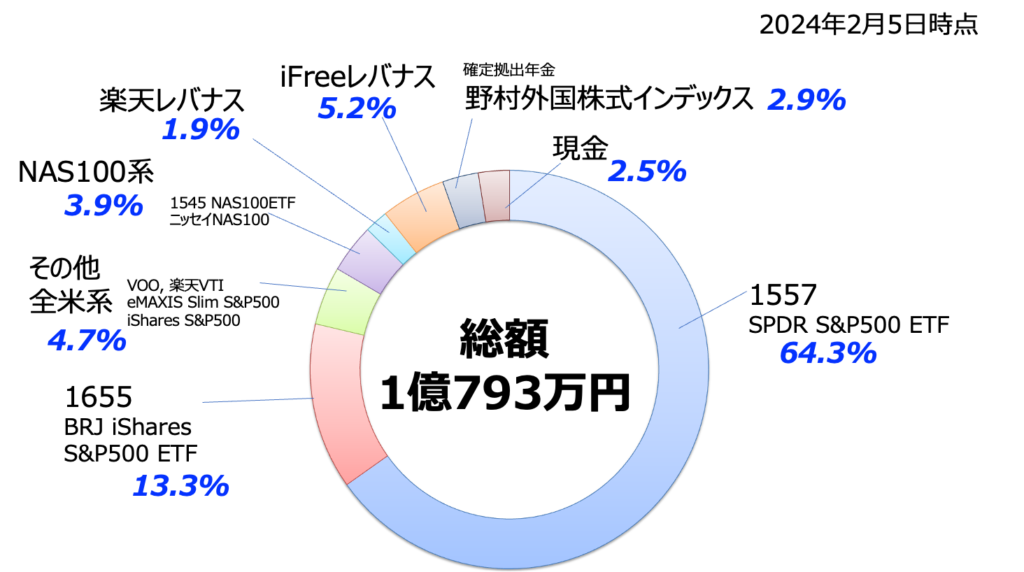

これは最新のぼくのポートフォリオです。毎度のことながら、特に先月から変化はありません。S&P500を中心にNASDAQ系のファンドが11%くらいを占めています。特に比率は意識していません。現状は自分のリスク許容にはまだまだ余裕があります。リスク調整のためのリバランスも現時点は必要ないでしょう。

1億円を取り崩したらどうなるか?

以前から私の資産形成の目標値として「1億円」を挙げていました。これは区切りのいい数字であるとともに、今の生活レベルからしてサイドFIREに踏み切れると見込んだレベルだからです。いまいちど、今の資産を取り崩したらどういう推移をたどるか?を計算してみましょう。

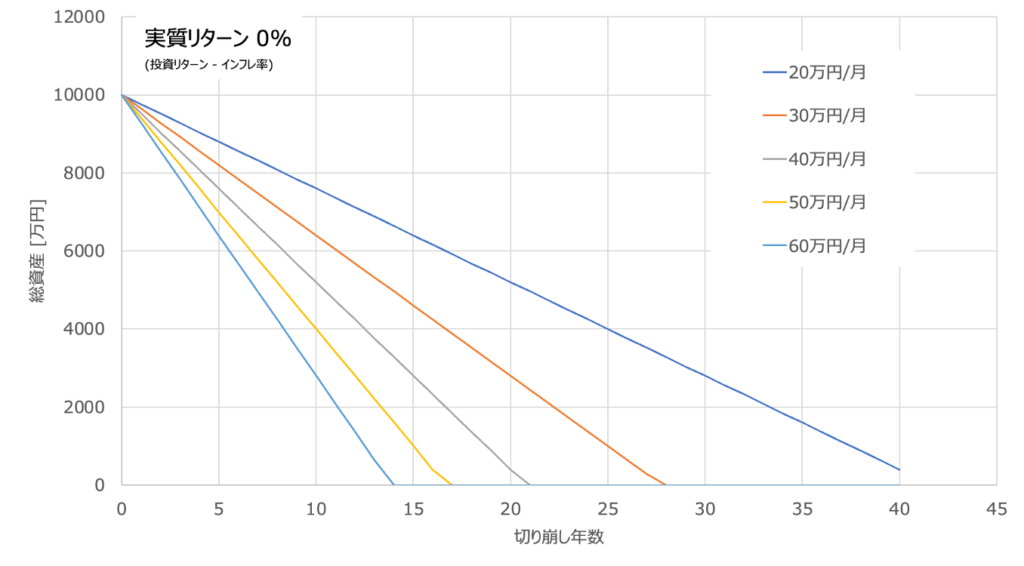

これは横軸に取り崩し年数、縦軸に総資産の推移をプロットしています。線が複数あるのは、それぞれ家計の実質支出(支出 – 収入)です。私の目標はざっくりあと40年生き延びることです。このデータは実質リターン(投資リターン-インフレ率)を0%としていますが、この場合は実質支出が20万円ほどで40年間生き延びられます。だいぶ実質リターン0%ですから、かなり悲観的な前提ですね。

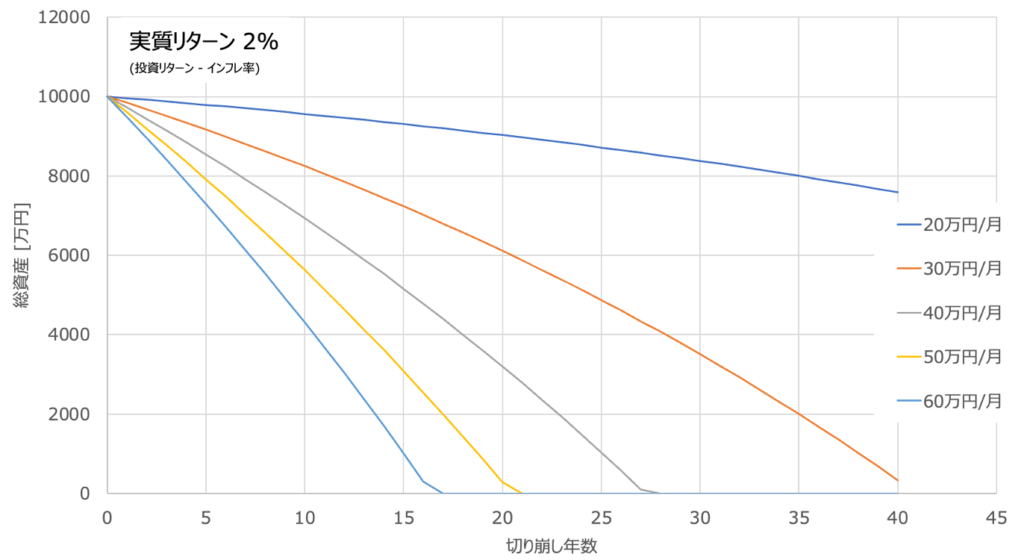

次に実質リターンを2%にしてみました。これだけでもかなり見え方は変わります。40年生き延びるには月々30万円でもセーフのようです。このグラフを見るに、いかに月10万円の副収入の効果がデカいかわかりますよね。

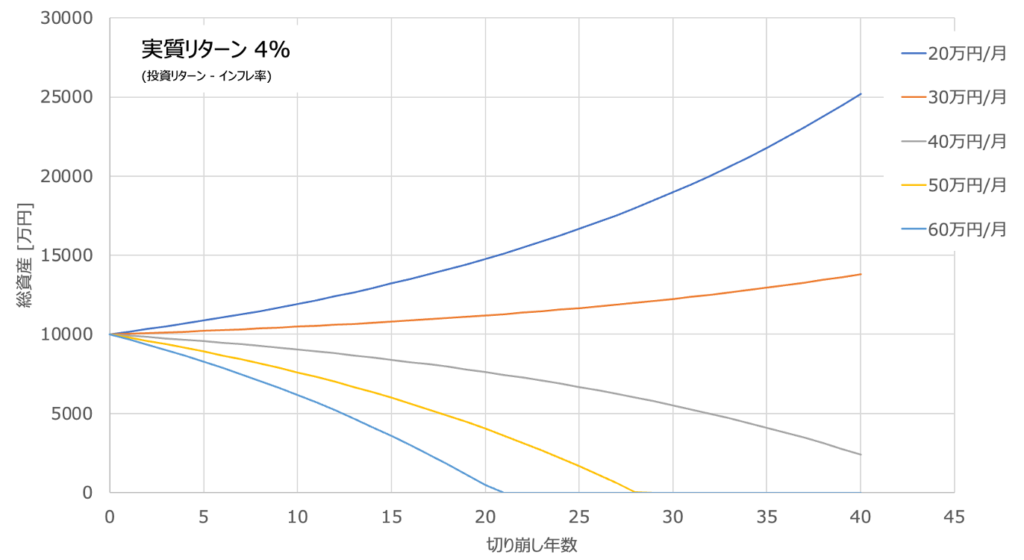

こういうシミュレーションでは最もよく使われる4%の実質リターンで計算したのがこちらです。もしこれくらいのリターンを見込んでいいのなら、だいぶラクになりますね。我が家の生活費(住宅ローン含む)は多めに見積もると40万円/月くらいです。この場合は副収入がなくても40年持つという心強い結果を示してくれました。

結局こういう計算は「リターンをどれくらい見込むか?」次第なんですよね。つまりは皮算用に頼らざるを得ません。4%のリターンはこれから見込めるのだろうか?誰か未来人の人に教えてもらいたいものです。

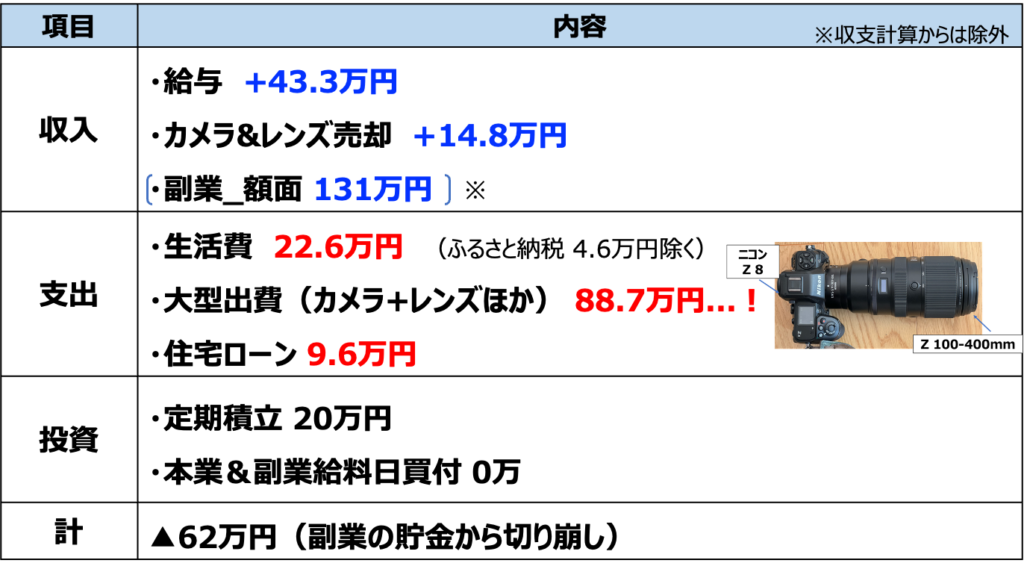

家計の状況

先月の家計収支はこんな感じ。年末年始を挟んでいるのでとても荒れています。参考にならない気がしますが、ここはリアルを重視して紹介してみました。

結局目を引くのはデカい衝動買いのところですよね(笑)ただこの衝動買いも無謀だとは思っていません。自分のキャッシュフローが多くなったおかげで、これくらいの収入は簡単に吸収できるようになりました。ほんとうに副業というものは素晴らしいですね。もちろん大変なことですし上手くいく保証もありません。万人におすすめできないとは思っています。

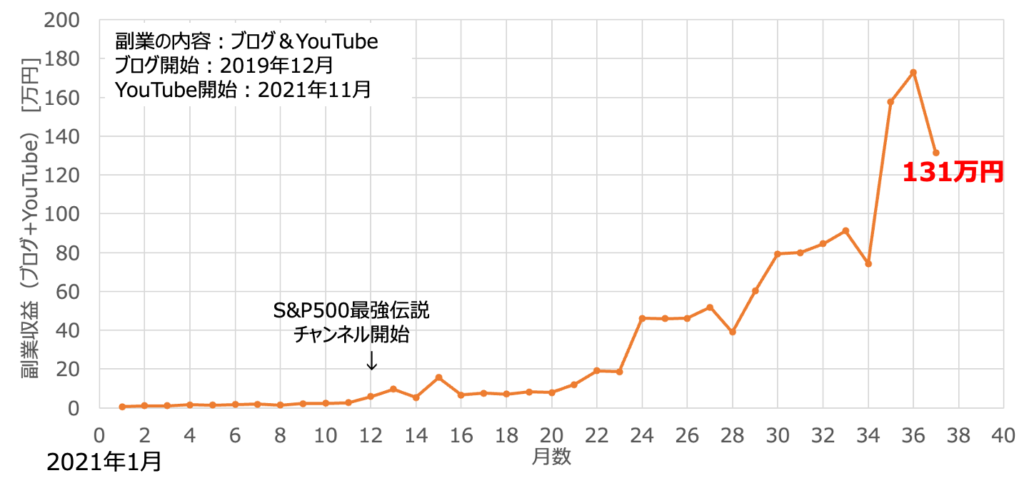

上図は月々の副業収入の推移です。先月は過去最高を更新しましたが、これは一発再生数を当てた結果が効いたもの。次月に収益が下がることはわかっていたことでした。それでも下がるとちょっとショックですね(笑)とは言え絶対金額で言うととてつもなく大きい数字であることはたしかです。

このバランス感覚が難しいところ。この収益には当然満足しているのですが、チャンネルの収益を維持するためには満足していてはジリ貧です。必ずや成長させていく気概を見せなくてはチャンネルの持続性はなくなってしまうでしょう。なのでこれからも面白いコンテンツを追求しようと思います。

結論:またまたお金が増えてびっくりだけど冷静さを保ちます

資産運用とは資産を増やすためにすることです。そのため当然最近の好調な相場にのって自分の増えた資産を見るたびに、うれしい気持ちになるのは隠せません。けれども相場には「平均への回帰」というよく知られた言葉がありますよね。上がりすぎたものは戻る運命にあるのです。

もちろん今が上がりすぎなのかは僕にはわかりません。わからないからインデックス投資というものをしています。だから、今の株高が続くかどうかなんてのもわからないのです。

今の気持ちを大切にしつつも、これからもし50%近い大暴落が起こったとしても相場が退場しないようにはしたいですね。そのためには今の自分がやっているような一喜一憂ではなく、常に冷静に事実とのみ向き合っていくことが重要でしょう。

YouTubeも見てね!

楽天証券ユーザーならまずは「楽天モバイル」

-

3GB未満なら税抜880円/月、使いすぎても上限2880円/月のわかりやすいプランが良い。

-

楽天市場のSPUは驚異の+4倍!僕はざくざくポイント貯めて、クレカ積立で消化してます。

-

回線も強化されてきて、圏外になることもほとんどなくなってます。

今から投資始める方におすすめの証券会社

-

僕の主力 楽天・プラス・S&P500 や人気の楽天SCHD が買える唯一の証券会社。

-

とにかく視認性がよくて使いやすいのが最大の魅力。

-

楽天プラスシリーズは保有するだけで楽天ポイントもらえる。

- 公式:https://kabu.com/

- au Payカードと組合せての積立で0.5%ポイント還元。

- 公式:https://www.matsui.co.jp/

- 投信信託を持ってるだけでポイントもらえる投信残高ポイントに強い

- 公式サイト:https://www.sbisec.co.jp/

- SBI独自の四半期決算型の高配当投資信託を購入できる唯一の証券会社

- 投資信託で高配当を楽しみたい方はSBI証券が良いでしょう。

iDeCoのおすすめ証券口座はこちら

- 公式:https://dc.rakuten-sec.co.jp/

- iDeCoでもNASDAQ100やS&P500に投資したい人にオススメ

- NASDAQ100投資信託では楽天証券の楽天・プラス・NASDAQ100が最低コスト

- 公式:https://www.matsui.co.jp/ideco/

- iDeCoでも保有資産残高に応じてポイントがもらえる!

- インデックス投資の鉄板、eMAXIS Slimシリーズをラインナップ

- 公式:https://info.monex.co.jp/ideco/index.html

- iDeCoでもNASDAQ100に投資できる!

- 公式:https://go.sbisec.co.jp/prd/ideco/ideco_top.html

- 普段使用しているネット証券がSBIなら統合してスッキリです!

証券口座乗っ取り対策に!パスワード管理は1Passwordで

- 公式:https://1password.com/jp

- どんな端末を使っていてもストレスなく使えるパスワードアプリ

- 強固なセキュリティ、過去に重大漏洩事故は起こっていない安心感

投資を学ぶなら:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)