みなさん、S&P500は好きですか?ぼくは大好きです。心酔しています。はい、もはや信者です。

別に偉い人がS&P500がイイと言ったから好きなわけじゃないんです。S&P500がクソみたいな投資をしていた僕に安定して勝てるきっかけを与えてくれたからなんです。まさしく救われた恩というやつでしょうか。

一方で

S&P500全力とか馬鹿にもほどがあるだろwww

と言われることも少なくありません。バカなのは否定できませんが、救われた恩は何にも変えがたいのです。まさしく宗教。

そんなS&P500信者の僕が冷静になって「なぜS&P500全力でいいのか?」を振り返ってみたので、その考えをまとめたいと思います。この記事がS&P500での投資を検討されている方の参考になれば、それ以上に嬉しいことはありません。

YouTubeも見てね!チャンネル登録よろしくお願いします

よく言われるS&P500全力の危険性

特によく言われるのが2つのリスクです。

ひとつは「カントリーリスク」。いわゆる国固有の問題です。例えば米国が国内のゴタゴタで失速して、中国が大成長を遂げたときに恩恵に大損してしまうよー、という意味。他にも何故日本に投資しないのか?と言われたりもしますね。

もうひとつは「債権でのリスクヘッジ」。債権は株と逆の動きをすると言われ、それを保有していることで暴落シーンでの負けを薄めるのがセオリーとされています。

これらはまさしく正論で何の反論もすることはできません。しかし、巷ではイメージで語られることが多く、実際にデータを示してその結論に至っているとの主張はほとんどないのが実情です。

というわけで、この2つの側面からS&P500全力の危険性を分析してこうと思います。

①カントリーリスク

まずはカントリーリスクについて、僕の考えを述べていきましょう。

日本で働いている=日本株に投資しているのと同じ

このブログをご覧の方の多くは日本で働いている方だと思います。日本人の生涯賃金は2.7億円と言われていますよね。これは言うなれば勤務先の株式を保有して配当として2.7億円を少しずつもらってるのと同義だと思うのです。労働しないともらえない配当ですけど。

もし勤務先が倒産したらその2.7億円は紙くずになるようなものではないでしょうか?しかももらえる形態も円通貨です。僕ら日本人は日本企業に勤めているという時点で日本株2.7億円もっているのと同じと言っていいでしょう。

そしたら自分が貯めたお金は外国株に投じたほうが、カントリーリスクとしては分散側になると思うのです。それが僕の場合は米国株ですね。ここでさらにカントリーリスク対策の意味で日本株に分散投資する意味を僕は見いだせません。好きな企業の個別株を買うのならいいのですが。

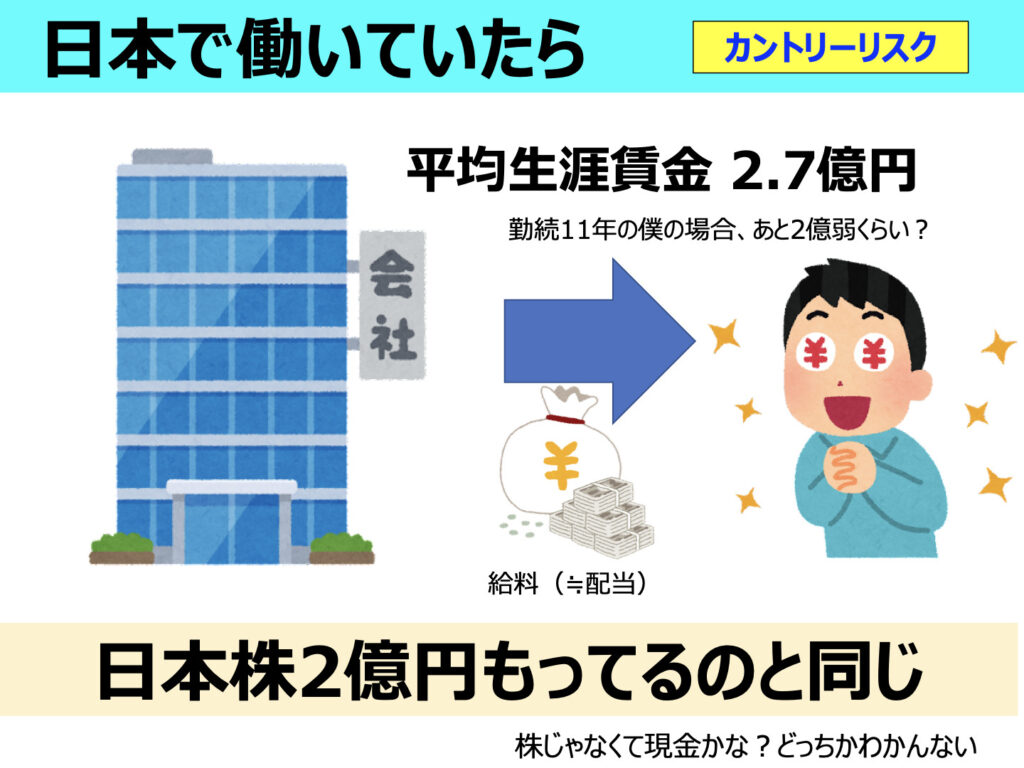

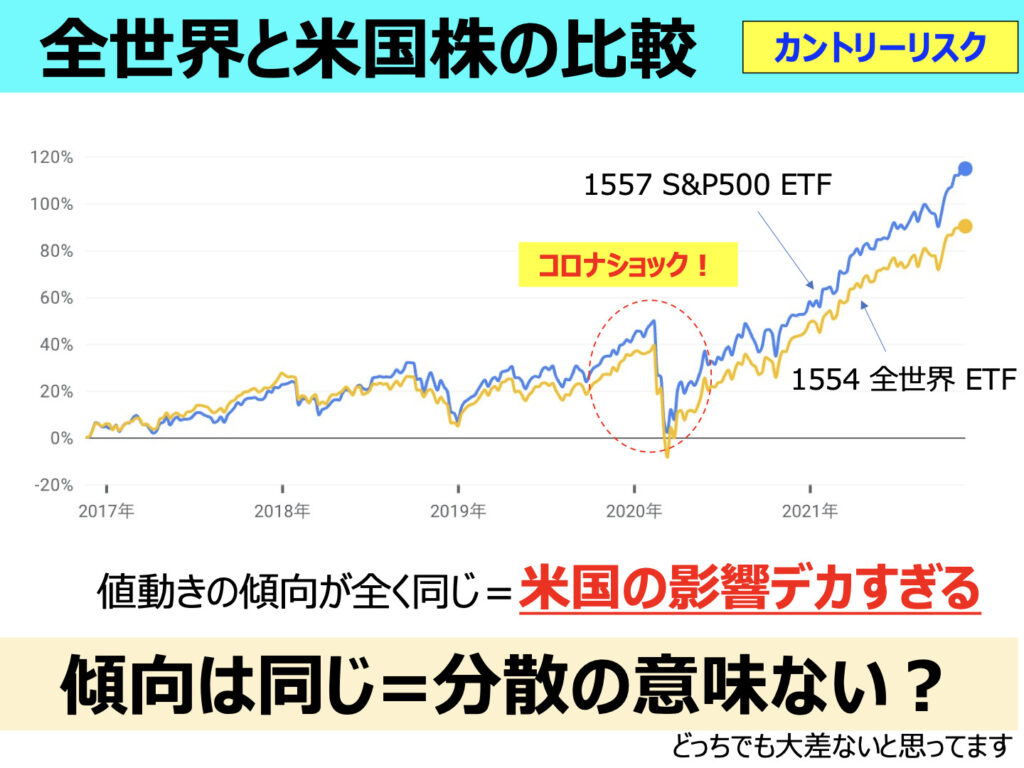

米国の影響がでかすぎて世界株を買う意味があまりない

全世界に分散投資する方法として全世界ETFというものがあります。なぜ米国株一辺倒で全世界を買わないの?というのもよく聞かれるのですが、正直どっちでもいいというのが僕の結論です。

上のグラフを見ていただいてもわかる通り、S&P500と全世界分散では値動きの傾向がほとんど同じになっています。米国の影響がでかすぎて全世界も引っ張られちゃうんですよね。こうなると正直どっちを選んでもいいのではないかと思うのです。米国が不景気になったら、全世界も無事であるわけがありません。

そうした考えのもと、ちょっとだけS&P500のほうがパフォーマンスがいいので僕はS&P500に投資をしているというわけです。別に全世界でも大差はないと思いますし、以前は全世界を買っていたこともありました。以下の記事で各国のパフォーマンスを比較していますので、ぜひご覧ください。

②債権でのリスクヘッジ

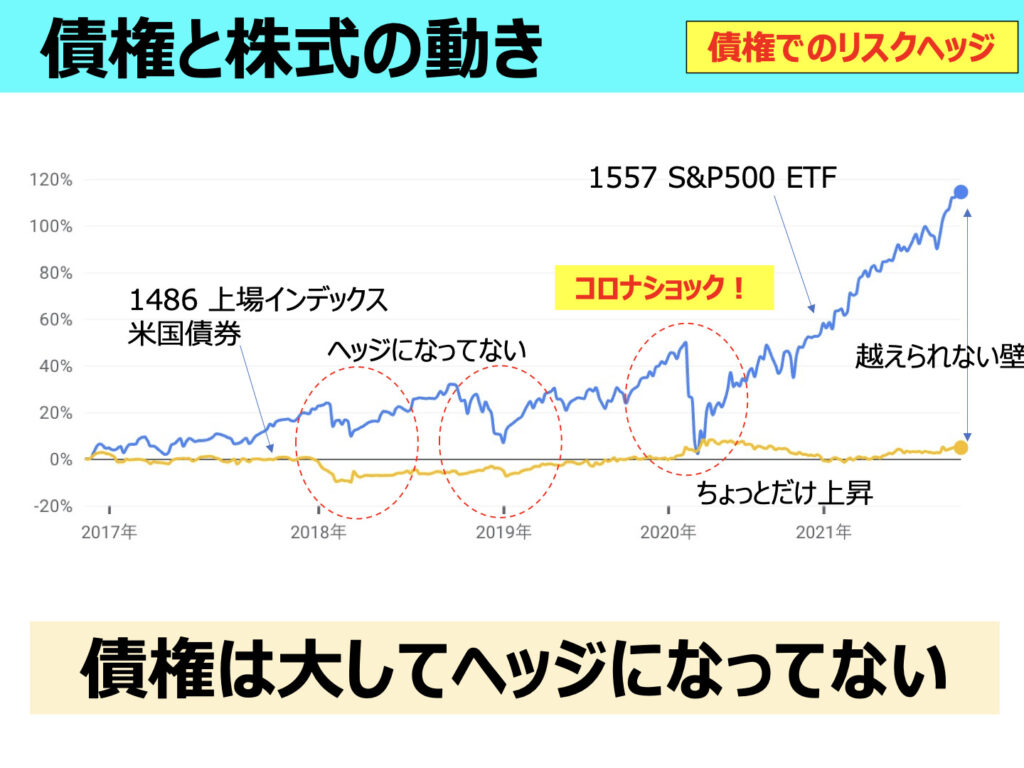

債権は大してリスクヘッジになっていない

株とセットで債権を持つことでバランスが良くなるとセオリー的に言われておりますが、僕にはその実感が全くありません。

上のグラフは1557 S&P500と1486 上場インデックス米国債権の比較をしたものです。コロナの時期は債権がちょっとだけ上昇してますが、他の下落シーンではそもそも逆の動きにすらなっていません。それにコロナショックの時期のヘッジ量も大したことないので、この債権を持つ意味が見いだせないのが僕の意見です。

さらに僕の投資手法は長期投資です。グラフ右端のS&P500と米国債権の差を見たときに債権に投資する気持ちになれませんでした。きっとこれからも債権が成長することはないでしょう。インデックスの長期投資なんだったら、一番自分がいいと思うものを買えばいいのではと思います。

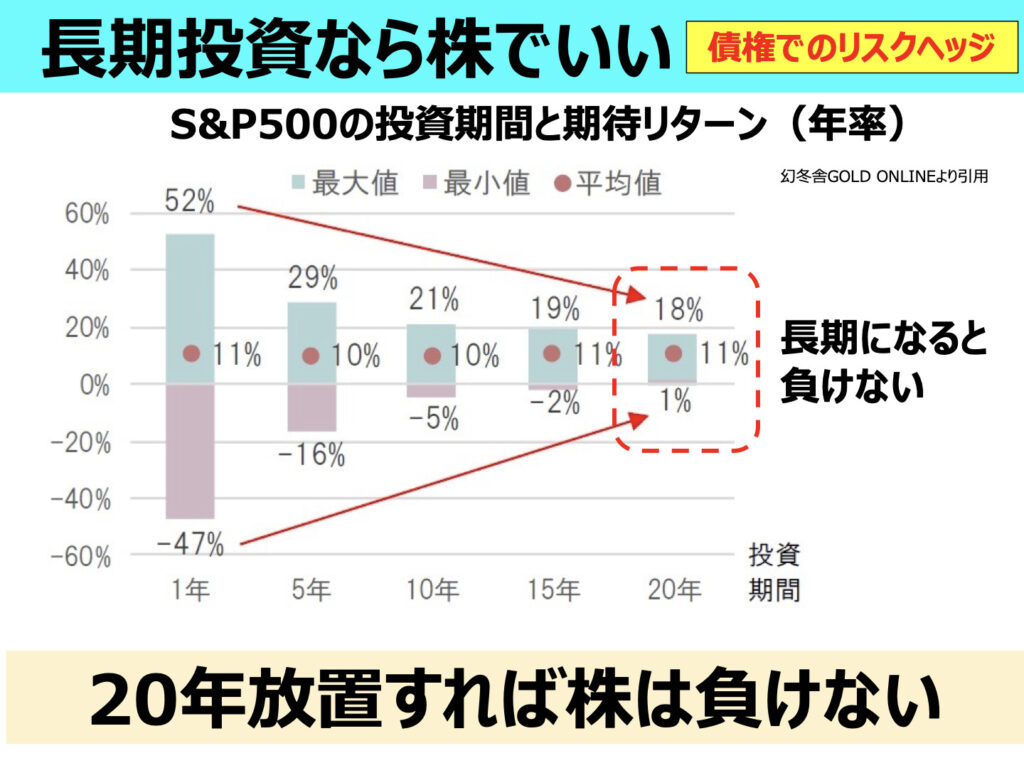

20年超える長期投資なら株は勝てる確率が高い

上のグラフはS&P500を保有し続けた期間と期待できるリターン(年率)を示したものです。1年間だけだと最近のような暴騰するシーンもあれば、リーマンショックのように暴落に出くわすこともあります。そのため期待リターンは±50%近くにもなり、ほぼギャンブルのような状態です。

一方で投資期間を長くとれば期待リターンは9%付近に収束していくのがこのグラフからわかります。最終的には最悪の場合でも1%以上の年率リターンとなり、損することがなくなるのです。つまり、過去のデータからすると放置しておけば株は高い確率で勝てるというわけ。

冷静に考えると最悪のタイミングで買うほうが難しいと思いますので、積立てするような買い方ならタイミングが分散されて9%付近に収束するんでしょうね。

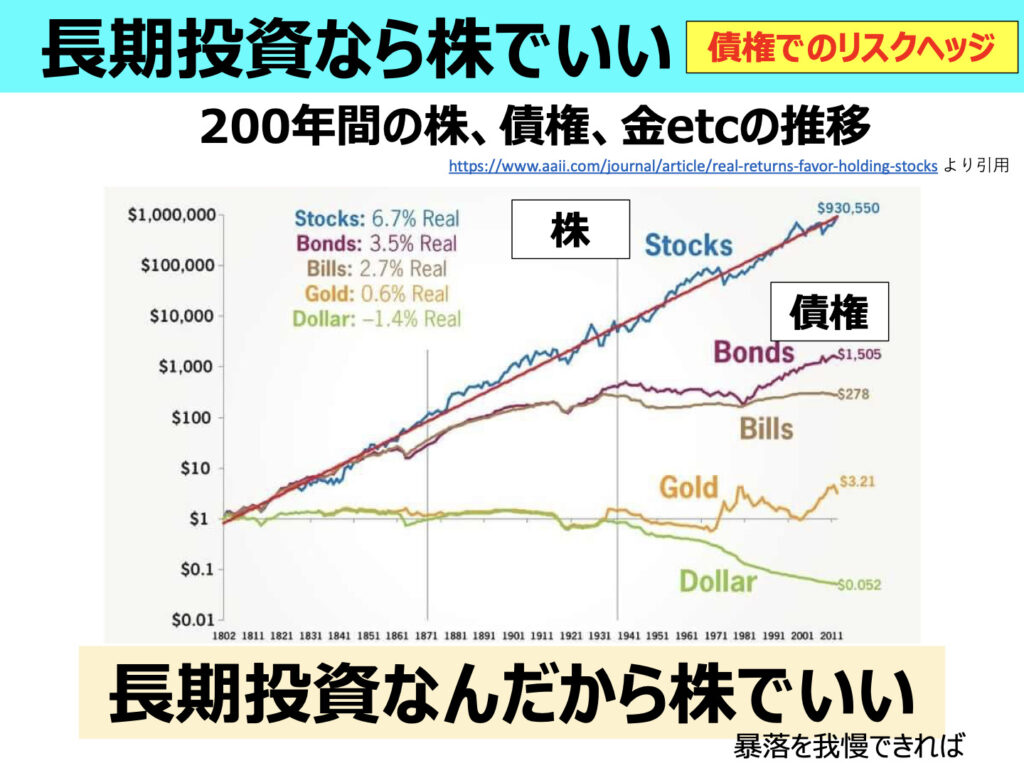

そして上のグラフは超長期の株と債権etcの成長を比較したものです。このグラフから圧倒的に株のパフォーマンスが高いのがわかりますよね。これ縦軸は対数軸なので、ものすごく差がついています。最終的には1000倍近く差がついてるのかな?

これらのデータから見て、僕には債権をミックスして買う選択はありませんでした。ただしそれは暴落時の値動きは凄まじいことを覚悟しておかねばなりません。狼狽売りしない精神力があるなら株に全力でいい、というのが僕の考え方です。

結論:S&P500全力は理にかなってるが暴落に堪えられる人じゃないと無理

インデックス投資はそれ自体でかなり分散されているものなので、長期的には上がる可能性が非常に高いです(日本は30年上ってない特殊な状況)。ただ、その道のりの途中では必ず暴落があって、先行きに不安を覚えることが幾度なく訪れます。結局大切なのはその状況に堪えられるかどうかなのです。

債権を資産に組み入れる目的はリスクヘッジというよりは値動きを相殺するためです。つまりは暴落してるときに緩衝材になって、狼狽売りに転じないようにすることが目的と言えます。僕のように暴落に慣れてしまった者からすれば緩衝材なんて必要ありません。自分の貴重なお金ですから、自分が一番パフォーマンスの良いと予想する商品を買えばいいだけです。もし、仮想通貨が一番成長すると思うんだったら、それを全力で買えばいいと思います。僕は買いませんが。

問題をシンプルにしてしまえば暴落時の大混乱においても判断を迷いません。変に”ぼくの最強のポートフォリオ”だとか言ってこねくり回すより、自分が一番いいと思ってるものを買ってじっと待つ。それだけでいいと思います。ただし、個別株だと損切り判断などが必要ですけどね。あくまでインデックス投資についての話ととらえてください。