みなさん、資産運用でどこまでリスク(変動)を負えますか?具体的に損をしたときのイメージができているでしょうか?僕は総資産の50%くらいのリスクを想定して運用しています。その結果がS&P500のみという運用スタイルです。

S&P500だけでも資産が増える速度はかなり速くなります。これまでの歴史上、年率は8〜10%程度で増えてるので(参照)。21年10月現在、総資産が5000万円の僕なら年間500万円弱のリターンということ。十分すごい。

それでもインフレ率などを考慮すると、まだFIREには十分ではありません。僕のFIREへの目標額は約8000万円です。それについて計算した記事はこちら。

その8000万円に少しでも早く到達したいのです。人にとってお金より大事なものは”時間”。時間がなければお金なんて意味もないし、時間があればお金は稼げます。Time is not Money. です。Time > Money

僕のようなパッシブ運用では利回りはよくても10%程度。もっと早くFIREするためには元手を大きくする必要があります。そこで選択肢に出てくるのが「お金を借りて投資する」信用取引です。お金を借りて投資する、と言うと

人生の破滅の始まりになりかねないんじゃないか・・・

という印象を持たれるかもしれません。実際、僕もそう思ってます。

しかし、それは先入観かもしれません。自分が知らないだけで、仕組みを理解できれば安全に信用取引できる可能性もあります。というわけで、もしお金を借りて投資できたらどれくらい早くFIREできるのか?注意すべき点はないか?を無知な投資家らしく調べてみたので、みなさんと共有したいと思います。

そもそも信用取引ってなに?

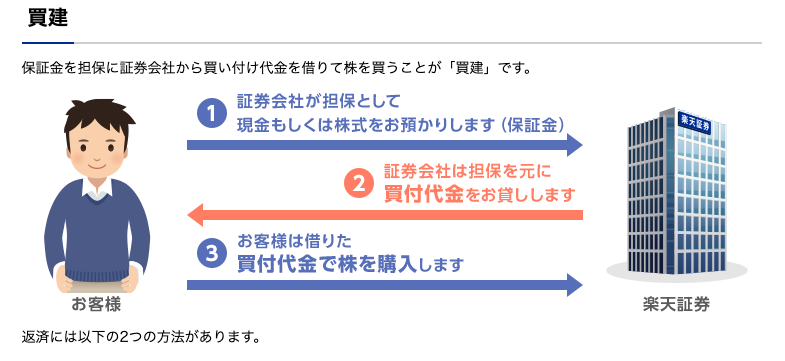

信用取引とは平たくいえば証券会社にお金を借りて株を買ったり、逆に株券を借りて売ったりする取引です。僕が興味をもってるのは前者で、いわゆる借金をして株を買うイメージですね(下図参照)。後者は空売りと呼ばれたりします。株価が下がったら儲かる取引です。

お金を借りるわけですから、当然レンタル料(金利)等が発生します。それに有価証券もしくは現金での担保も必要です。もう少し詳しく見ていきましょう。

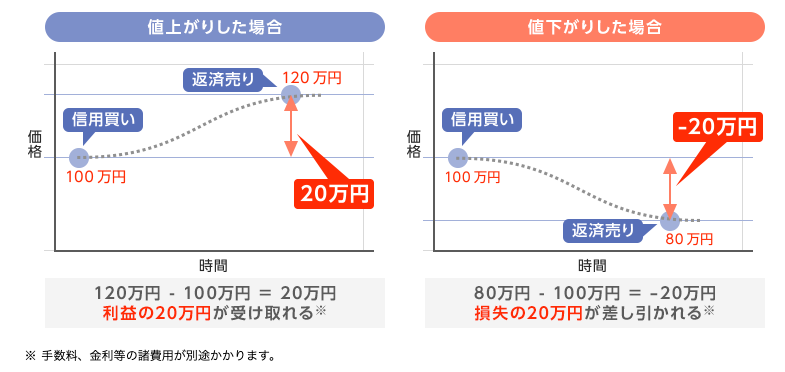

楽天証券での信用取引のコストはどれくらい?

考慮すべきコストは売買手数料と信用取引コストの2種類あります。売買手数料は現物と同じなので割愛。僕がメインで買っている1655は楽天証券であれば信用取引でも手数料無料です。

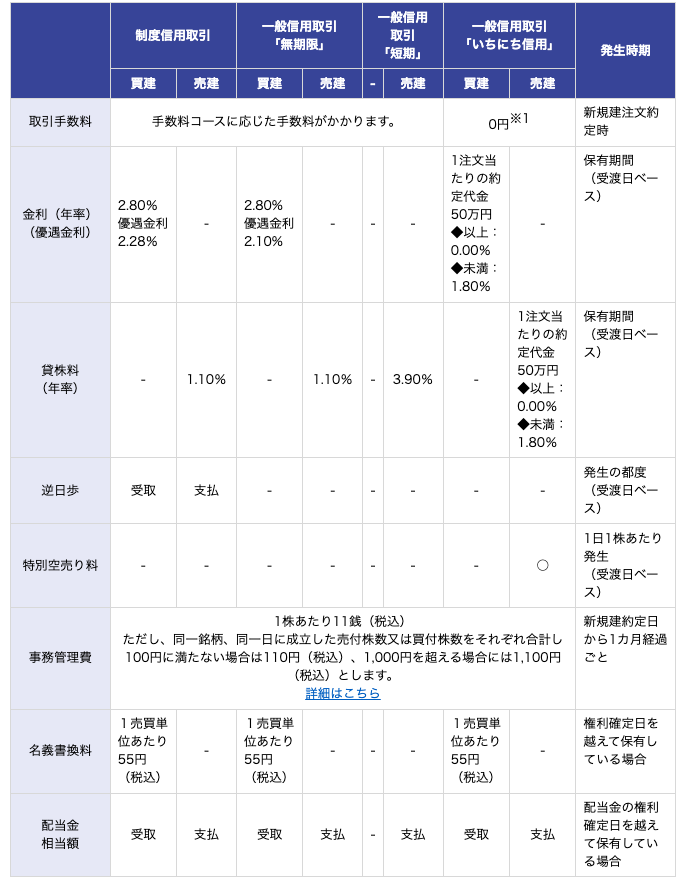

難しいのは信用取引コスト。楽天証券のサイトの以下の図にまとめられています。ぱっと見て全くわかりませんw

この表を見る限り、そもそも信用取引には4つの取引「制度信用取引」「一般信用取引(無制限)」「一般信用取引(短期)」「一般信用取引(いちにち信用)」というのがあるみたいです。僕のような長期のパッシブ投資メインの人はどれを選べばよいのでしょうか?それについては公式サイトにわかりやすい図がありました。

これを見ると、長期投資スタイルであれば「一般信用取引(無制限)」が適しているとわかります。その場合、上の表で見てみると金利は2.8%(優遇金利 2.1%)とあります。

優遇金利ってなに?めっちゃ金利下がるけどどうやったら適用されるの?

すみません、即答できません・・・。

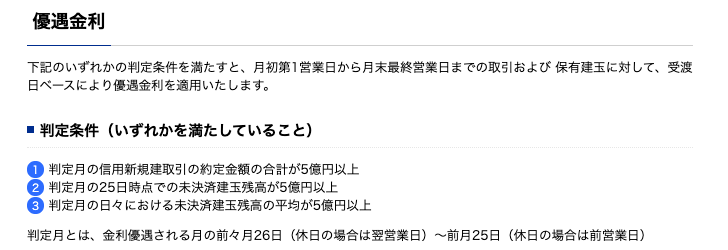

楽天証券で優遇金利で取引するには

優遇金利について調べてみると、以下の記載がありました。ごちゃごちゃ書いてありますが、5億円以上という記載を見て、僕には関係のない話だとわかりますw なので僕がお金を借りる場合は2.8%の金利になるようです。

信用取引と聞くとロスカットの恐怖イメージがあるが・・・

金利が2.8%なのであれば年率8〜10%のS&P500 ETFを買うだけで稼げそうに思えます。しかしながら、S&P500は暴落を幾度となく繰り返して上がってきた指標です。もし信用取引で借金をしている状態で暴落したら、強制決済される”ロスカット”が心配になります。通称、追証(=追加証拠金)です。

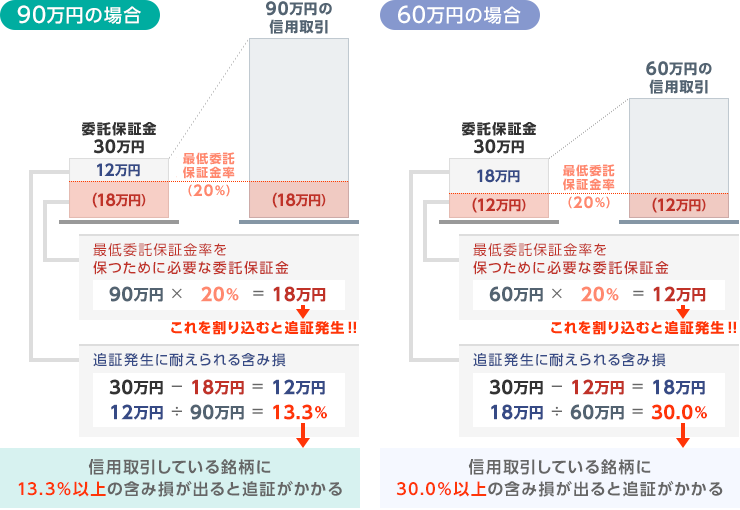

楽天証券の場合のロスカットは以下のとおり。ちょっと理解が難しいので、2例あげている図で確認してみましょう。委託保証金30万円で90万円分(3倍)の信用取引をした場合と60万円(2倍)の信用取引をした場合を比較しています。

この図から理解するに、重要なのは委託保証金の金額ではなく信用取引の倍率のようです。3倍であれば-13.3%の含み損でロスカットですが、2倍であれば-30%でロスカットということらしい。倍率(レバレッジ)を大きくかけると、小さな変動でロスカットを食らうという恐怖があるわけ。ようやく理解できました。

S&P500 ETFで信用取引するなら何倍レバレッジが限度か?

比較的安全なS&P500 ETFにせっかく投資しているのに、想定の範囲内の変動でロスカットされてはたまったものではありません。過去の暴落は繰り返すものと仮定して、レバレッジ何倍におさめておくべきかを検討してみましょう。

直近の大暴落で記憶に新しいのが「コロナショック」です。そのとき1655は株価 2651円→1818円まで31%下落しました。前述の計算例を見るに信用取引の倍率2倍のときにちょうど30%でロスカットでしたね。なので、S&P500 ETFを買う場合、レバレッジをかけても2倍以下に収めるのがよさそうです。

もし本当に信用取引やるとしたら、ぼくだったら安全率をかけて1.5倍くらいまでですかねぇ。ちなみに1.5倍の場合を計算すると含み損46.6%でロスカットです。冒頭に申し上げた自分がとれるリスクを50%とくらいと考えるなら、妥当な線ではないでしょうか(やや攻めてるけど)。

1.5倍の資金を扱えればFIREまでの道のりもざっくり1.5倍速くなります(金利を考慮してないです)。3年だったのが2年。こうして書くと、信用取引については真剣に考えてみる価値がありそうです。

結論:レバレッジを1.5倍程度に収めれば信用取引は安全にできる

借金を株につぎこむという行為はすごい恐怖心があります。しかし、上記のように計算して客観的に見てみると、意外にヤバいことはないとわかりました。自分が取引する銘柄のリスク(変動幅)を理解してレバレッジを適切に収めれば、ロスカットをくらうことはまず無いと思われます。

そうした設計をせずに、金に目をくらませてレバレッジをかけすぎると、いわゆる先入観のとおり”破滅した姿”になってしまうんですね。何事も仕組みを理解しているのは重要ですな。

僕ももう少し信用取引について理解を深めつつ、S&P500が暴落したタイミングを見計らって信用取引にチャレンジしてみようと思います。

追記:委託保証金を株式で設定すると暴落時にダブルパンチになります

前述の委託保証金は株式で設定することも可能です。しかし、その場合は暴落時に委託保証金として設定した株価も下がるため、結果としてロスカットが発生しやすくなります。上記の計算はあくまでも暴落時に委託保証金が下がらない前提であるため、実際に僕のように現金をもってない人間は1.2〜1.3倍が落とし所なのかもしれません。

おすすめ:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)