みなさん、購入する銘柄を決める際はどのようにして決めますか?トータルリターンを重視される方や、安定性を重視される方など、千差万別だと思います。ただ、ほとんどの人はどちらか一方を見るか、双方を”なんとなく”勘案して決めているのではないでしょうか?

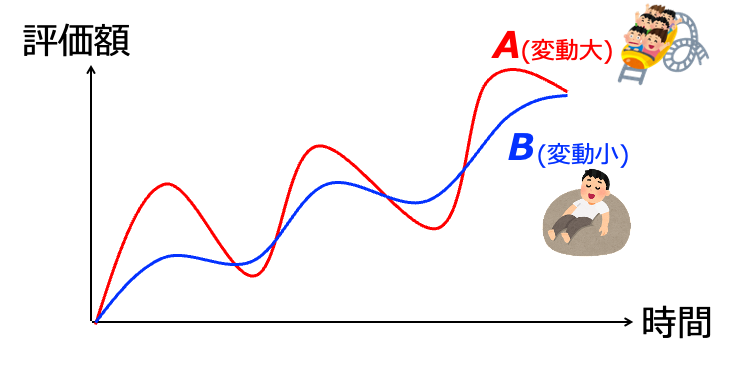

一般的に優れた金融商品とは「安定していながら大きなリターンをもたらす」ものです。

例えば上図においてはAとBのトータルリターンは同じですが、Bのほうが変動が少なく精神的な負担が小さいと思われます。我々が銘柄を選ぶ際には同じ精神力を要すると考えたときにできるだけ大きなリターンが得られるものを選定すべきです。

今回は少ない精神的負担で高いリターンを測る指標を取り入れて、最も優れた投信と呼べるものを分析したいと思います。この記事がこれから投資を始める方の参考になれば、それ以上にうれしいことはありません。

YouTubeも見てね!

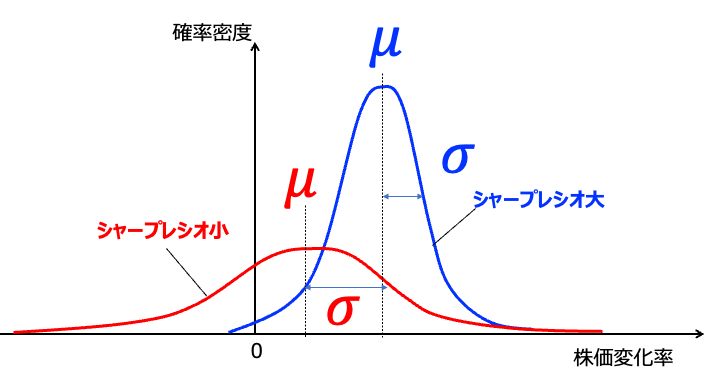

変動あたりのリターンを表す指標「シャープレシオ」

「安定感とリターンのバランス」を定量的に評価する指標として「シャープレシオ」というものが一般的に使われています。こんな式です。

μは収益率、σは株価の標準偏差(変動)、Rfは無リスク資産のリターンと定義されます。そのうちRfは日本では無担保コールレートと呼ばれ、まあほぼ0だと思っていただいてOKです。銀行にあずけてもほとんどお金が増えない感覚のようなもの。なので、シャープレシオは収益率を標準偏差で割った値で計算できます。つまりは変動あたりのリターンと解釈されるものです。

これだけだとイメージが湧かないと思いますので、以下にシャープレシオの大小でどんな挙動になるかを絵で表現しています。

青はシャープレシオ大の挙動を表現したものです。平均値μがプラス側に寄っていて大きく成長しながらも株価変化率のばらつきσは小さいのがわかります。

一方で赤は平均値μは低いくせに、ばらつきσは大きいのような分布です。株価が目まぐるしく変化しているのに大して成長していない銘柄だということです。これがシャープレシオの小さい銘柄。

このシャープレシオを比較すれば、安定して成長する銘柄やインデックスを評価できます。

さっそく代表的な指数(とETF)のシャープレシオを計算してみよう

というわけで後の読者のみなさんの興味は

結局どれが一番シャープレシオ大きいねん

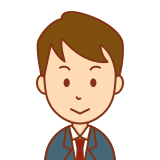

に尽きるでしょう。ぼくは全知全能ではないので調べられる指数は限られています。自分の推しだとか一般的に優秀と評価される指数とETFを持ってきました。これらのシャープレシオを比較していきましょう。

なおシャープレシオの計算に使用するデータは日毎のデータであり、一部データが無いもの(QLD)はQQQの変化率を2倍して計算しています。Nifty50と日経平均は指数そのものであり、信託報酬等は含んでいない点をご留意ください。

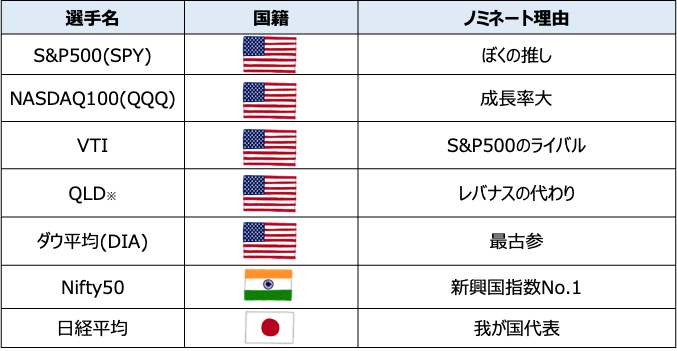

2000年〜2022年2月までの超長期投資での比較

まずは超長期での比較です。まったくの予想外でしたが、ここではダントツでインドのNifty50指数が優勝でした。米国勢は総じて優秀で、その中でもトップはNASDAQ100です。また我らがS&P500はライバルVTIの後塵を拝していますね。これは過去の検討と同じ結果です。以下の記事でも論じていますので適宜ご参照ください。

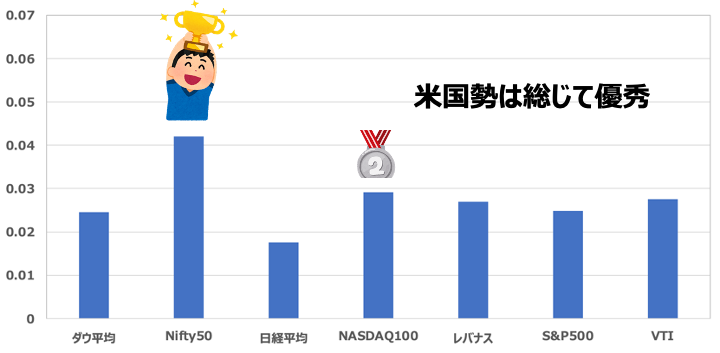

インドがなぜ超長期で優れていたかはチャートで見るとよくわかります。以下が2000年から現在までのNifty50とNASDAQ100およびS&P500との比較です。

ちょうどこのグラフの左半分はITバブルから始まりリーマンショックも食らった踏んだり蹴ったりの10年間でした。この時期にインドは順調に成長していて、その差を最後までキープしていたのがシャープレシオの結果に現れているのです。言い換えると米国の不況を物ともせずに成長してきた証拠とも言えます。実は米国株のヘッジ的役割を担えるのかもしれませんね。今は状況が異なるのかもしれませんが。

2010年〜現在の近年でのパフォーマンスはどうか?

この10年はほんとうに米国株が無敵を誇った時期でした。金融緩和を味方につけて、10年間ほぼ右肩あがりで力強く成長してきた結果です。日経平均もかなり優秀な数値なのですが、それが霞むほどに米国株の数値はどれもすごい。ここではNASDAQ100がチャンピオンでした。

先程と同じようにチャートで比べると、今度はNASDAQ100の凄まじさが際立っています。GAFAMが牽引してきた結果なんでしょうね。S&P500もGAFAMに大きく影響を受けて成長しています。Nifty50も悪くありませんが、2010年来の米国株の前には霞んでいると言わざるえません。

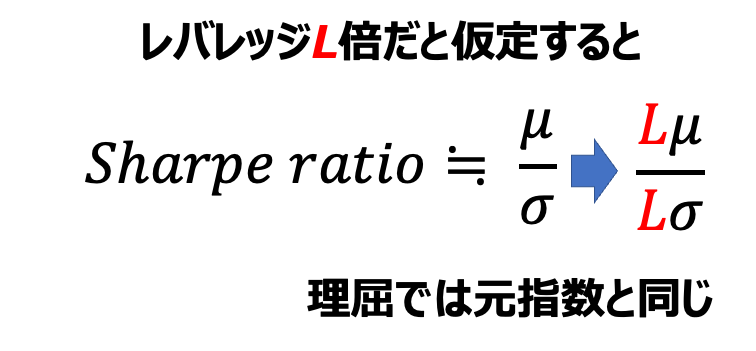

ちなみにレバナスについても”あえて”計算していますが、理屈ではシャープレシオは元指数と同じになります。変動と平均値をL倍すると分母分子でキャンセルされるからですね。

しかし実際にシャープレシオを計算してみるとレバナスはNASDAQ100よりも少し劣化しているのがわかるかと思います。これは一般的にレバレッジ商品は信託報酬が高いため、μが少し小さくなっているのが原因です。まあほんのちょっとだけどね。

じゃあシャープレシオ最強の投信は何なの?

ここまでの検討でシャープレシオ最強の指数は対象期間によってNifty50またはNASDAQ100であるとわかりました。あとはそれに連動する商品を探すだけです。

Nifty50には1678という連動ETFが上場しています。なのでこれを買うのが手っ取り早いでしょう。というか、これしか買うものがありません。

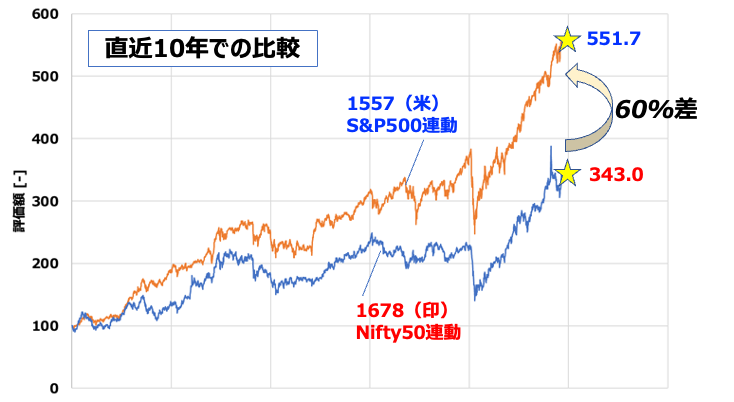

ただしこの1678は僕は推奨しません。その理由がこちらです。

これはS&P500 ETF 1557 との比較ですが、直近10年でもかなりの差をつけられています。たしかに指数で比較したときもS&P500に負けていたのですが、この値はそれ以上に差がついてますよね〜。おそらく1678は他社にライバルがおらず競争原理が働いていないため低パフォーマンスになっていると推理しているのですが、真相は不明です。とにかくパフォーマンスが微妙なので、よっぽどのインド好きでない限り推奨しません。

一方のNASDAQ100連動については日本市場で購入できる1545かQQQがおすすめです。一般的な投信(iFreeNEXT NASDAQ100)などもありますが信託報酬が1545より高めですし、僕はETFのほうが売買しやすくて好きですね。実際に1545 NEXT FUNDS NASDAQ-100 は僕も保有しています。あっと言う間に2倍以上になっててびっくりですよ。

結論:シャープレシオ最強投信は1545(※独断です)

以上の検討を持って、シャープレシオ最強の投信は1545に決定しました。できるだけ変動を少なくリターンを最大化したい方は1545を中心に買い進めていくのもよいかと思います。実際いまは買い場とも言える状況ですし。

楽天証券ユーザーならまずは「楽天モバイル」

-

3GB未満なら税抜880円/月、使いすぎても上限2880円/月のわかりやすいプランが良い。

-

楽天市場のSPUは驚異の+4倍!僕はざくざくポイント貯めて、クレカ積立で消化してます。

-

回線も強化されてきて、圏外になることもほとんどなくなってます。

今から投資始める方におすすめの証券会社

-

僕の主力 楽天・プラス・S&P500 や人気の楽天SCHD が買える唯一の証券会社。

-

とにかく視認性がよくて使いやすいのが最大の魅力。

-

楽天プラスシリーズは保有するだけで楽天ポイントもらえる。

- 公式:https://kabu.com/

- au Payカードと組合せての積立で0.5%ポイント還元。

- 公式:https://www.matsui.co.jp/

- 投信信託を持ってるだけでポイントもらえる投信残高ポイントに強い

- 公式サイト:https://www.sbisec.co.jp/

- SBI独自の四半期決算型の高配当投資信託を購入できる唯一の証券会社

- 投資信託で高配当を楽しみたい方はSBI証券が良いでしょう。

iDeCoのおすすめ証券口座はこちら

- 公式:https://dc.rakuten-sec.co.jp/

- iDeCoでもNASDAQ100やS&P500に投資したい人にオススメ

- NASDAQ100投資信託では楽天証券の楽天・プラス・NASDAQ100が最低コスト

- 公式:https://www.matsui.co.jp/ideco/

- iDeCoでも保有資産残高に応じてポイントがもらえる!

- インデックス投資の鉄板、eMAXIS Slimシリーズをラインナップ

- 公式:https://info.monex.co.jp/ideco/index.html

- iDeCoでもNASDAQ100に投資できる!

- 公式:https://go.sbisec.co.jp/prd/ideco/ideco_top.html

- 普段使用しているネット証券がSBIなら統合してスッキリです!

証券口座乗っ取り対策に!パスワード管理は1Passwordで

- 公式:https://1password.com/jp

- どんな端末を使っていてもストレスなく使えるパスワードアプリ

- 強固なセキュリティ、過去に重大漏洩事故は起こっていない安心感

投資を学ぶなら:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

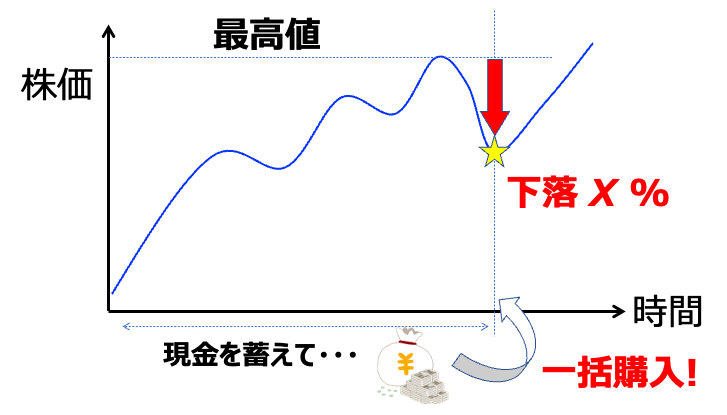

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)