皆さん、マイクロ法人というワードを耳にしたことがあるでしょうか?ここ最近の社会保険料負担増に対する有効な対策として、幅広く活用されているスキームです。概要については以下の動画をご参照ください。

実際に僕も社会保険料の削減策として春先から法人を設立して運営してきました。けれどもまだ役員報酬を支払ったことはありません。マイクロ法人の場合、役員報酬は社会保険料削減のために支払うものです。サラリーマンをやってるうちは社会保険料削減は不要ですから、役員報酬は実際に退職してからでOKというわけ。

とは言え、その前に役員報酬ってどのように経理処理するかを知っておかねばなりません。そして色々と調べていく中で誤った経理処理のやり方が公開されていることにも気づきました(そして自分も誤解してましたw)。なので今回は備忘録としてその経理処理方法をメモしておきたいと思います。この記事がこれからマイクロ法人で社会保険料の経理処理をする方の参考になれば、それ以上にうれしいことはありません。

前提:自分の役員報酬と社会保険料を調べておく

ぼくの場合の前提は以下のとおりです。ここからは以下の前提に沿って経理処理例を記載してきます。

- 役員報酬:45000円(考え方:社会保険料最安かつ給与所得控除内になる金額)

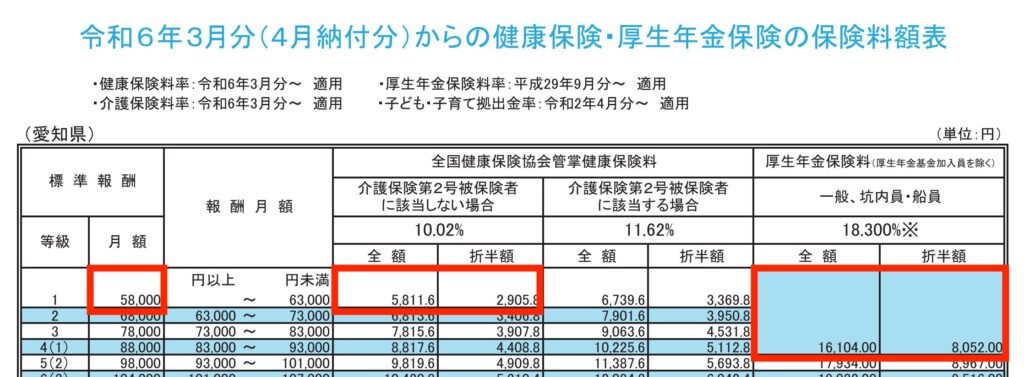

- 社会保険料:21916円(1等級かつ40歳未満、愛知県協会けんぽの社会保険料)

- 役員報酬確定日:当月末

- もし40歳以上であれば”介護保険第2号被保険者に該当する”側の健康保険料にする

社会保険料は所属する協会けんぽのウェブサイトから調べることができます。僕の場合は以下です。

①役員報酬を計上するときの処理(支払いとは別)

まずは役員報酬が発生した日に記帳しておきます。これは実際に支払う行為とは異なり、あくまで役員報酬が発生した日に記帳するものです。僕の場合は毎月末。

借方(左側)には役員報酬の45000円を、貸方(右側)には社会保険料の当人負担分(この場合は僕)の折半額を預かり金として計上し、差分を未払金として計上します。これは「役員報酬から社会保険料分は法人から払っとくから預かっておくね」という理解でいいでしょう。

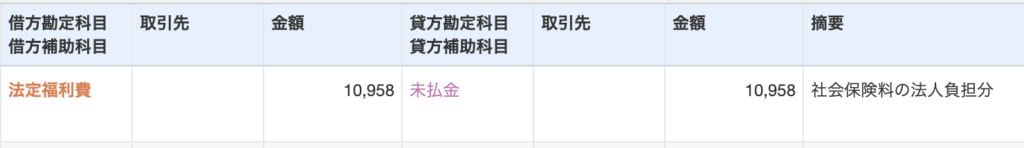

同じく社会保険料には法人側の負担もありますよね。これも同日に計上しておきます。基本的には本人負担分と同額を未払金としていったん計上すればOKでしょう。社会保険料は一般的に”法定福利費”の勘定科目を使います。ぼくは以下のようにして記帳しました。

なお役員報酬がこれよりも高額で所得税が発生するような場合は源泉徴収をしておく必要があります。それも預かり金として計上するといいでしょう(僕の場合は給与所得控除内なので不要との認識)。まあ年度の途中までサラリーマンをやっている予定なので、結局は確定申告で所得税は支払うことになります。(あくまで脱サラ後、フルで法人+個人事業主を1年やった場合は、給与所得控除で課税0ということ)

②役員報酬および社会保険料を支払う時の処理

上記の処理では全ていったん未払金として計上しています。それを実際に役員に報酬を振り込む時や、社会保険料を納付するときは以下のように精算すればいいはずです。

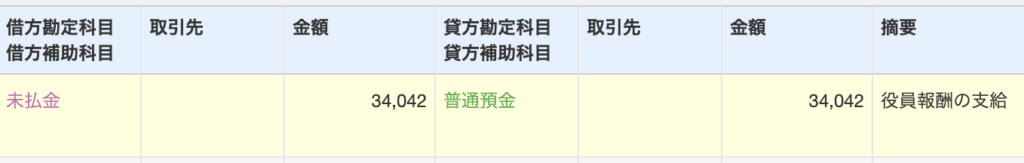

まずは役員報酬ですが、前記のとおり社会保険料を天引きした金額が未払金として計上されています。これを実際に個人口座に銀行振込で支払った場合、以下のように処理すればいいでしょう。

次に社会保険料の支払いについてですが、これが少々複雑で本人からの預り金と法人の未払金を足し合わせた金額を振り込むことになります。なので記帳もそのように要素まで分解して記載しておけば大丈夫でしょう。

僕がこれで誤解してしまったところが「法定福利費が半分の10958円しか計上されてないじゃん」というものでした。よくよく考えると間違ってなくて、「法人として会社が負担したものは10958円、本人分は代理で支払ってるだけ」だから法定福利費は半分の10958円で正しいんですよね。これが理解できずハマってました。

これで一連の役員報酬&社会保険料の記帳は完了です。面倒ですがこれを毎月記録していくことになります。まあ仕訳は毎月複製してやるだけですし、役員報酬の振込みは自動ですからそんなに手間ではないですね。社会保険料は僕の環境だと口座振替できないのでめんどくさいですが。

あと注意点としては社会保険料の改定があるとこの金額を微修正しなくてはなりません。改定される場合は4月に行われるので、そこでチェックするようにしましょう。僕はリマインダいれるようにしました。

結論:社会保険料の記帳は1回しっかり腹落ちさせるべき

ということで僕が個人的につまづいた役員報酬と社会保険料の記帳のやり方についての備忘録でした。きっと会計知識があるような方なら何も難しくないんでしょうが、予備知識ゼロの僕にとってはなかなかややこしい内容です。きっと同じような境遇の方には参考になることと思います。

僕自身、今回は別サイトのブログなどで仕訳例を見て鵜呑みにしていて、間違っていることに気づいてませんでした。しかもそういうサイトに限って当ブログよりも綺麗な体裁で最もらしいブログなんですよね(笑)。こういうのって危ういなぁと思いつつも、気づいた時には正しい情報を流そう!ということで記事にしました。誰かの役に立てばとてもうれしいです。

参考:マイクロ法人設立に向けて参考になる本

以下はぼく自身がマイクロ法人設立のために参考にした書籍です。これらの本を購入するのもよいですし、Kindle Unlimited の読み放題サービスの30日無料期間で読み漁るのもいいかと思います。

マイクロ法人と言えば、というのがまずこの本でしょうか。マイクロ法人という言葉はこの著者である橘玲さんが作ったものです。なので、まずはバイブル的に読むといいかと思います。ただし昨今のマイクロ法人の主目的である「社会保険料削減」とはちょっと違う方向で書かれてるので注意。あくまでバックグラウンド知識として読むといいと思います。

YouTubeの視聴者さんに教えていただいた一冊。これは実際にマイクロ法人を作る場合に読む本にいいです。平易な言葉で書かれており、税と社会保険料の両方を考えるのが大事という方針のもとで、どういう法人にすればいいかが語られています。特にマイクロ法人でなぜ社会保険料の削減に繋がるのか?などがこれを読めばだいたいわかるかと。

ちなみに同じ著者の法人に特化した書籍もあります。もし法人運営の基本について知りたければこれも読むといいでしょう。

表紙とタイトルに面食らってしまいますが、具体的な法人設立のプロセスや作業などを知りたければこの本もいいかもしれません。

かの有名人、高橋洋一さんによる会計学の入門書です。どうしても法人運営には初歩中の初歩の会計知識が必要になります。僕自身も複式簿記の意味すらよくわかっていませんでしたが、この本のおかげでなんとなくイメージはつかめるようになりました。薄く広く知っておくことがすごく重要。Kindle Unlimited の読み放題サービスで読めたと思います(2024年8月時点)

これは個人事業主としての経理の基本を学ぶのに役立ちました。カラーで書かれているので視覚的にも理解がしやすくておすすめです。