みなさん、資産運用状況はいかがでしょうか?最近の米国株はメタメタな状況で、株価を見るのもイヤになっちゃいますね〜。実際にぼくは証券口座を見ないようにしています。残高減ってるのを見ていい気分になるわけないですから。見るのは株価が復活した後だけです。

こうした状況において残念なのは、インデックス積立て投資を志したにも関わらず下げ局面で買いを止めたり、売ってしまったりする人がいること(※注:最初からトレードするつもりであれば全く問題ない)。下げ局面入りする前は積立て投資の良さを理解して始めたのに、いざ下落相場に放り込まれると動揺してしまうんですよね。

僕もそうだったのでわかるのですが、こういう信念がブレてしまう状況だと、たとえ状況に合わせてトレードしたとしても負けます。なぜならトレードで勝ってる人は状況に右往左往しているわけではなく、彼らは彼らの主義信念に沿って投資しているからです。

というわけで、この記事では今一度インデックス積立て投資とはどのようなものだったかを思い出していただくべく、毎週1000円ずつインデックスを長期で積み立てたらどうなってたか?を計算してみたいと思います。この記事が下落相場に動揺している方の少しでも支えになれば、それ以上にうれしいことはありません。

YouTubeも見てね!

さっそく計算してみよう

つべこべ言わずにさっそく計算していきます。前提と考え方は以下のとおり。

- 毎週1000円ずつ投資をする(為替を考慮する)

- 期間はできる限り長くやる(長期投資をイメージ)

- 計算対象:S&P500(51年間)、NASDAQ100(37年間)、NAS100レバ2倍(37年間)

①S&P500

これは1971年1月からS&P500に毎週1000円積み立て投資をした結果です。チリも積もれば山となると言いますが、驚くべきことに評価額は2503万円にもなり、含み益で言うと2235万円でした。結果だけ見ると爆益と言っていいでしょう。あくまで結果だけ見たらね。

我々のような積み立て投資家は結果だけではなく、その道程にも注目せねばなりません。これをすっ飛ばして結果ばかりを見るから、下落相場でツラくなるのです。

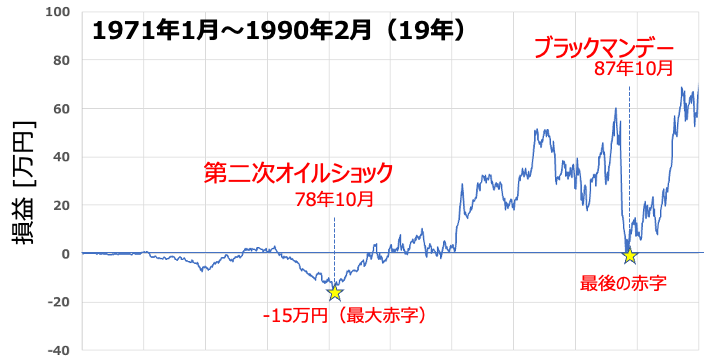

上のグラフはS&P500積み立ての損益を積立て開始19年間だけに絞ってクローズアップしたものです。ここからわかるのは、積み立てを始めて16年後の87年10月にも赤字に転落していること。最近投資を始めた方は、その儲けだけを見てバラ色の人生を想像しがちですが、そんなことは全くありません。

タネを撒いて16年くらいは赤字に転落したりすることがザラなのです。そこを履き違えてると、今のような相場に動揺し、退場が近づいてしまいます。投資なんて上がったり下がったりするものさ!と開き直れる心持ちが重要です。

そして昨今は円安の勢いも凄くて、積み立て投資に躊躇されている方も多いですよね。しかし、この50年続けた投資例で見ると、最初の為替レートは358.4円ですw プラザ合意前なので。 それでも50年続けたら2253万円のプラスになるわけです。長期投資における株価の成長は為替変動よりもずっと大きいことを理解しておくべきでしょう。木を見て森を見ず、にならないようにしたいですね。

②NASDAQ100

続いてNASDAQ100です。みなさんご存知のとおり過去のNASDAQ100の成長は凄まじいものがあります。なので、S&P500よりも短い37年間の投資期間にも関わらず、評価額は3588万円にまで到達しました。含み益にすると3397万円です。めちゃくちゃ凄いんですけど、これからもこの傾向が続くという保証は全くないのでご注意ください。ここで伝えたいのは継続する力です。

NASDAQ100についても同じくマイ転するポイントをクローズアップしてみました。85年に積み立てを開始して、90年の1月に最後のマイナスに突入しているのがわかるかと思います。いくらめちゃくちゃ成長したからと言って、順風満帆だったわけではないのです。5年後にマイナスになっても続けていた者が、大きな果実を得たということ。積み立ては忍耐強くやることが重要ですね。

NASDAQ100 レバレッジ2倍

ここではNASDAQ100にレバレッジ2倍かけたもので計算してみます。信託報酬は1%を仮定、為替ヘッジは無しです(QLDのイメージ)

この結果こそが巷で最近「レバナス最強!」と連呼される所以です。上昇局面でレバレッジが複利的な作用をもたらし、37年間毎週1000円こっきりを投資しただけで1億7029万円というとてつもない成長を遂げています。まさにケタ違いですね。ただ、これも前述のとおりNASDAQ100が過去にすごく成長したおかげです。これからも成長を続ける保証は全くありません。

同じくレバナスでもマイ転するポイントを調べてみました。予想どおりNASDAQ100と同じようなポイントでマイ転しており、その赤字幅も約2倍です。ただ、その下落の直前にはNASDAQ100の2倍以上の評価額から突き落とされているので、その精神的ショックは大きかったでしょう。いわゆるボラティリティがきつい、そう言われる性質ですね。

過去の結果から言えること

僕がこの記事で言いたいことは「積み立て投資は決して順風満帆ではない」ということです。長期投資の結果だけ見て華やかな未来を想像する方が多いようですが、実際は16年後に突然マイナスに突っ込むこともザラ。こうしたマイナスの側面に目を向けないから、いざ現実に直面した時に動揺してしまうわけですね。

ただ、まさしく継続は力なりと言った様相で、毎週たったの1000円(毎月だと4000〜5000円)を投入するだけでこれだけ成長する可能性があったのです。先日僕がレポートしたラーメンなんて、1杯1100円ですよ。毎週1000円なんて余裕でしょう。

余談:過去のペースでS&P500とNASDAQ100が成長したら?

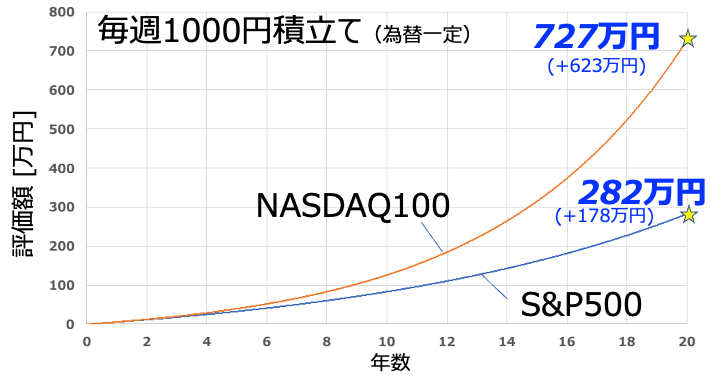

未来を予想することは不可能なので、とりあえずは過去と同じ傾向で進むと仮定したものが上のグラフです。毎週1000円を20年続ければ、どちらもそれなりのお金にはなっていますね。繰り返しになりますが、NASDAQ100がS&P500よりも優れると言っているわけではないです。

結論:積立て投資はイバラの道だ

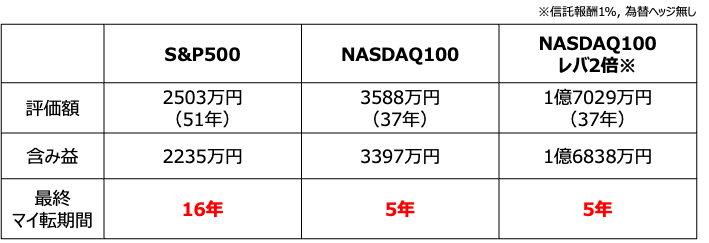

上の表は毎週1000円ずつ積み立て投資をしたら?の計算結果まとめです。ネット記事などで讃えられるのは常に最後のリターンの部分ですが、16年後にマイ転していることを忘れてはいけません。それくらい長期でやるものだという理解が必要です。

もし今の相場で動揺されている方がいらっしゃいましたら、まずはもっと長いスパンで物事を捉えてください。そして15〜16年間はマイナスに転じることがあるのをしっかり理解してください。そうすれば、目先の下落相場なんてなんとも思わなくなるでしょう。そしてもし暴落がきたとしても、勇気を持って買い進めることができると思います!

がんばろう!つみたて!

YouTubeも見てね!

楽天証券ユーザーならまずは「楽天モバイル」

-

3GB未満なら税抜880円/月、使いすぎても上限2880円/月のわかりやすいプランが良い。

-

楽天市場のSPUは驚異の+4倍!僕はざくざくポイント貯めて、クレカ積立で消化してます。

-

回線も強化されてきて、圏外になることもほとんどなくなってます。

今から投資始める方におすすめの証券会社

-

僕の主力 楽天・プラス・S&P500 や人気の楽天SCHD が買える唯一の証券会社。

-

とにかく視認性がよくて使いやすいのが最大の魅力。

-

楽天プラスシリーズは保有するだけで楽天ポイントもらえる。

- 公式:https://kabu.com/

- au Payカードと組合せての積立で0.5%ポイント還元。

- 公式:https://www.matsui.co.jp/

- 投信信託を持ってるだけでポイントもらえる投信残高ポイントに強い

- 公式サイト:https://www.sbisec.co.jp/

- SBI独自の四半期決算型の高配当投資信託を購入できる唯一の証券会社

- 投資信託で高配当を楽しみたい方はSBI証券が良いでしょう。

証券口座乗っ取り対策に!パスワード管理は1Passwordで

- 公式:https://1password.com/jp

- どんな端末を使っていてもストレスなく使えるパスワードアプリ

- 強固なセキュリティ、過去に重大漏洩事故は起こっていない安心感

投資を学ぶなら:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)