みなさん、資産運用の調子はいかがでしょうか?ここ1ヶ月強の上昇相場も一服して、再び不安定な様相を呈してきましたね。僕としてはここから数年はレンジ相場が続くと予想しているので、こういう動きは想定の範囲内です。まあ予想してようがしてまいが、やることは何も変わりません。

こういう状態になると経済ニュースは喜々としてここから下落する旨の主張をし始めます。なぜなら、人は利益よりも損失を恐れる動物であるので、損失を主張すればそれだけ再生数や閲覧数を稼げるからです。決して読者の利益を考えて情報提供しているわけではありません。

僕はすでに何も動じない自信がありますが、投資を始めたばかりの初心者の方は不安に思うことも少なくないでしょう。けれども株式はリスク資産です。リスクとは”変動”という意味で、当然下がることもあります。当たり前だと思える思考が必要です。

というわけで、短中期的な下落相場に立ち向かうためのインデックス長期投資のマインドをここに記したいと思います。この記事がインデックス投資始めたての人の勇気につながれば、それ以上にうれしいことはありません。

もう少し詳しい説明はYouTubeでどうぞ!チャンネル登録よろしく🔥

覚悟を思い出せ

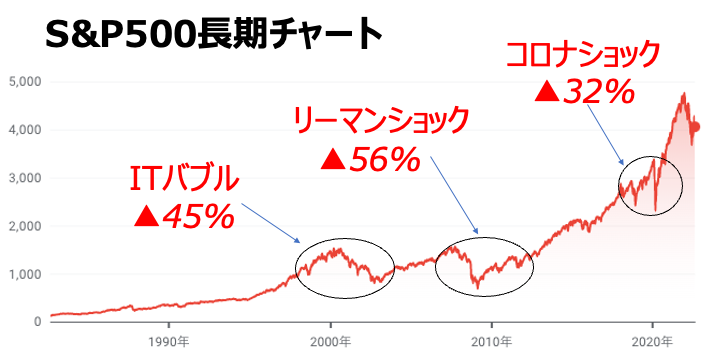

みなさんは投資を始める時に「どれくらい下がるかも?」という想定で株を買ったでしょうか?一般的なインデックス投資においては「半分になってもいい金額でやる」とよく言われます。

それは上記のように歴史的な暴落が発生した場合には実際に約半分になったからです。起こる確率は高くありませんが、実際にこうした暴落はいつか来ます。その時に株を手放さないようにしないといけません。

なので、まずは下落相場に見舞われたときは「半分までは覚悟していたはずじゃないか?」と自分に問いかけましょう。

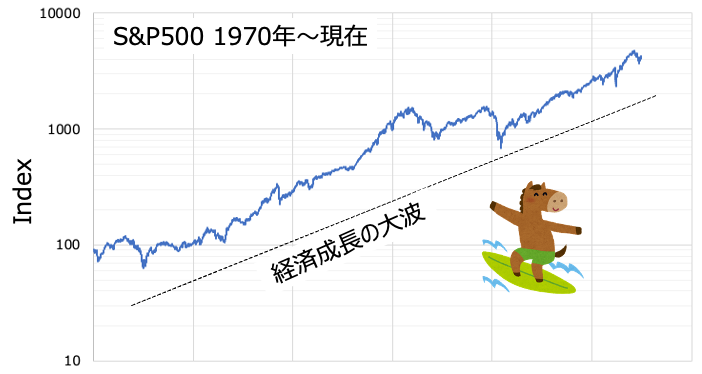

超長期で値動きをとらえよう

インデックス投資は市場ポートフォリオをそのまま持つことによって、資本主義経済全体の成長を享受することを狙っています。上記のように短期的には株は動いていますが、超長期で見れば経済成長に伴って上昇しているのです。言い換えれば、短期的な株の上下に惑わされて、大きな波を取りこぼしてはいけません。我々、長期投資家は短期投資家とはねらっているものが違う、全く違うスポーツのようなものだと理解する必要があります。

自分の投資スタイルを再確認しよう

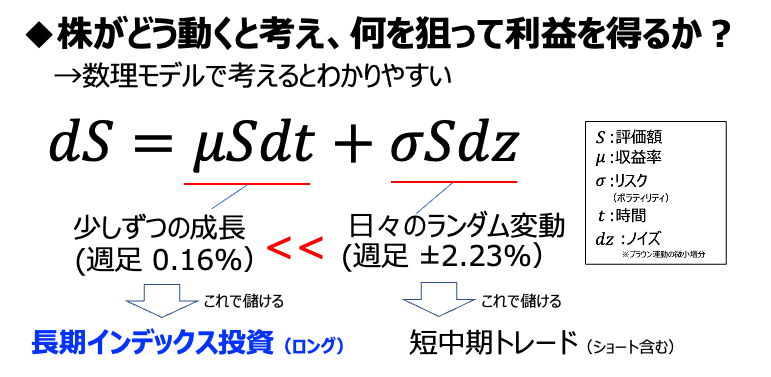

投資家のスタイルは千差万別。他人の投資スタイルを馬鹿にすることはありませんが、自分の投資スタイルが他人に影響されることがあってはなりません。そうした迷いが生じた場合、自分の投資スタイルを数理モデルで確認すると落ち着けます。

上は金融工学でよく用いられる幾何ブラウン運動モデルです。この式は株の値動きが2つの要素の足し合わせで表現できる、としています。

そのうち、我々長期投資家がねらうのは第一項に他なりません。これはドリフト項とも言われ、時間とともに少しずつ少しずつ成長していく項です。第二項のランダム項の標準偏差に比べて、第一項のμが非常に小さいことからも、その成長速度のゆっくりさがわかるかと思います。

言うなれば、日々の値動きから第一項を感じ取ることは難しいということです。 週に0.16%しか動きませんからね。どう考えてもランダム項の動きにかき消されて見えません。こうした事実が初心者を不安の底に落とすのです。

なので、我々はこの第一項で利益を得るんだ!という強い気持ちが必要です。第二項で利益をとるのは短中期のトレーダー。僕ら長期投資家とは別の土俵で戦っていると考えなくてはなりません。

インデックス投資の基礎基本を確認しよう

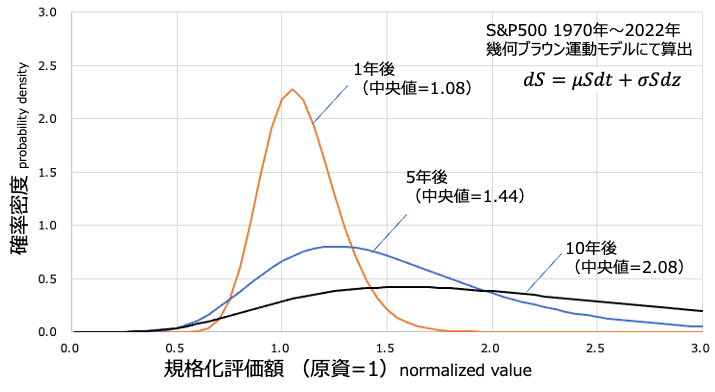

上図はS&P500 1970年〜2022年の統計値をもとに、幾何ブラウン運動モデルにて1年後、5年後、10年後の確率分布を示したものです。横軸には原資=1とした評価額、縦軸には確率密度をとっています。

これを見ると年数を経るごとに分布は右に伸びていき、負ける人は減って大儲けする人も増えている様子がわかるでしょう。これが長期投資家の目指すところです。

つまりはシンプルに「市場にいる時間 x 金額」を大きくすればよい、という考えに帰着します。インデックス投資の基礎基本はここに全て集約されてると思うんですよね。これを原則(論理)に、心配性な人は分割してお金を投入するなり、楽しみたい人は下落でインできるようなお金を手元に残したりして、各々の独自の投資スタイルができあがっていくのです。あとから挟んだ手法はすべて論理ではなく「感情」を織り込んだもの。この「論理」と「感情」の区別をしっかりしておくべきでしょう。

そうしないといざ下落相場で自分の不安が揺り動かされそうになったとき、感情と論理をごちゃまぜにしてパニック売りの恐れがでてきます。この原理原則「論理」に立ち返ることができれば、決して売るなんて考えにはならず、逆に買い向かう勇気が湧くことでしょう。

経費は徹底的に少なくしろ

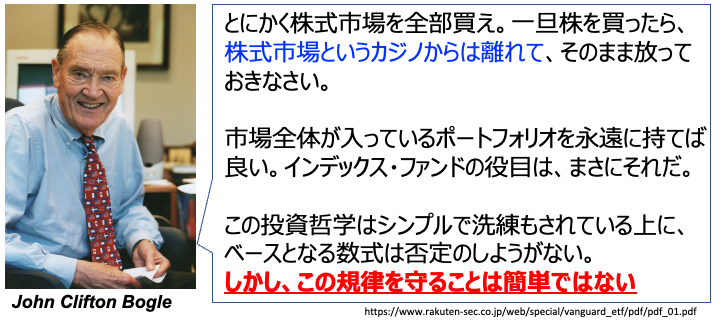

最近、インデックス投資の創始者Bogleさんが好きすぎて「インデックス投資は勝者のゲーム」という本を買いました。ほとんど読書をしない僕が本を買うなんて、ものすごくレアなことです。

そこに書いてあるBogleさんの言葉の大半は「コストを抑えろ」というものでした。それは市場の利益というものは限られたもので、それを奪い合うためにプロの証券マンや税金、証券会社への手数料などを払ってはいけない、そういう主張です。ポートフォリオをいじればいじるほど経費がかさみ、市場平均に対して劣後すると述べられています。

まさしくそのとおりですよね。コストは複利的に効いてきます。最近の日本では買付にコストがかからないのは当たり前ですが、米国株であれば売却には手数料(と為替スプレッド)がかかりますし、当然含み益には税金がかかりるのは周知の事実です。つまりは”売ってはならない”というわけ。

繰り返しますが、経費はすごく投資に影響しますから、可能な限り無くす気概が必要です。

そうした取り組みがインデックス長期の圧倒的な強さを支えてきました。これは10年長期投資において、S&P500に負けたアクティブファンドの割合を示したものです。驚異の83%!この結果を見ても、あなたはアクティブ運用(短中期売買など)をしようと思いますか?プロのファンドマネージャがインデックスに戦いを挑んだ結果がこれですからね。Bogle氏の偉大さを感じずにはいられません。

人間の性質を知ろう

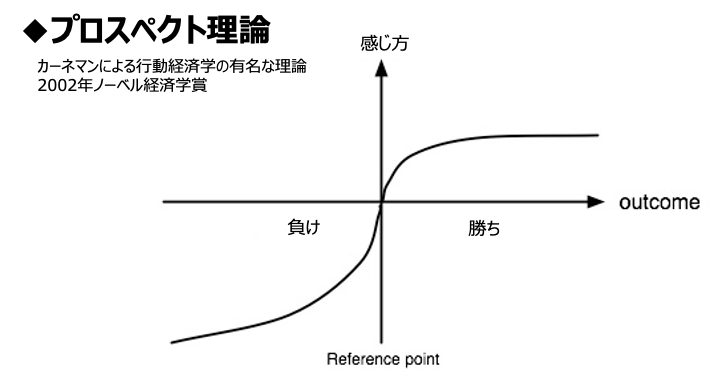

上図はプロスペクト理論というカーネマンによる行動経済学の有名な理論です。2002年ノーベル経済学賞を受賞しています。

これを見たらわかるとおり、勝ちに対して負けのほうが感じ方が大きいのがわかりますよね。つまり、人間は勝ちより負けの方が大きく感じる動物なのです。これを損失回避性と呼びます。

だから、下落相場で不安になる気持ちは至極当然のことなのです。それをあまり大げさにとらえることなく「だって人間だもの」という捉え方をするだけでいいと思います。不安に思うのは健全な証拠だよ。

なお余談ですが、勝ち側を見てみると、勝ちの大きさに関わらず感じ方がフラットになる様子が見えます。これは100万円勝っても200万円勝っても人間の感じ方は大差ない、ということの現れです。つまり、ちょっと勝ったらすぐに利益確定したくなる気持ち、とも言えます。これも長期投資家であれば、利益確定せずに持ち続ける自制心が必要ですね。

暴落予想は無視に限る

下落相場がくると湧いてくるのが「暴落あおり」と呼ばれる害虫たちです。彼らは視聴者の利益なぞお構いなしに、サムネで暴落暴落とあおりたててきます。先ほどのプロスペクト理論しかり、人間は不安を大きく感じる動物ですから、必然的に再生数が増えるんですよね。つまり、自分の利益のために視聴者の不安をあおるのです。

僕がこういう人たちを忌み嫌うのは「長期投資家にとってデメリットになる情報なのをわかっていて煽るから」です。長期投資失敗の大部分が下落相場での狼狽売りなのは周知の事実でしょう。なのに、その狼狽売りをあおるかのごとく、暴落を強調したサムネを連発するんです。あえて言おう、カスであると!

まあこんなものを真に受けても仕方ありません。自分の決意を揺るがす有害情報でしかないので、すぐさまチャンネル登録を解除したほうがいいでしょう。そもそもコンテンツではなく、クソサムネでしか釣れない時点で、そのチャンネルに見る価値は薄いと思ったほうがよいです。

本物の暴落を再確認しよう

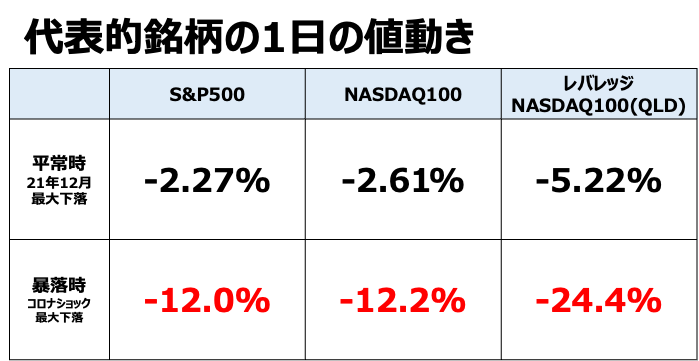

前述の暴落あおりは3〜4%程度の下落がくるたびに騒ぎ立てます。けれども、僕ら長期投資家が本当に耐えねばならない暴落はこんなものではありません。

上図は代表的な銘柄の1日の値動きです。下段はコロナショック時の値動きを示しています。1日で驚異の-12%ですよ!これは喰らった者としてはかなりキツかったです。けれども本物はこれくらいのインパクトで突然やってきます。これがきても売却しない胆力が必要です。

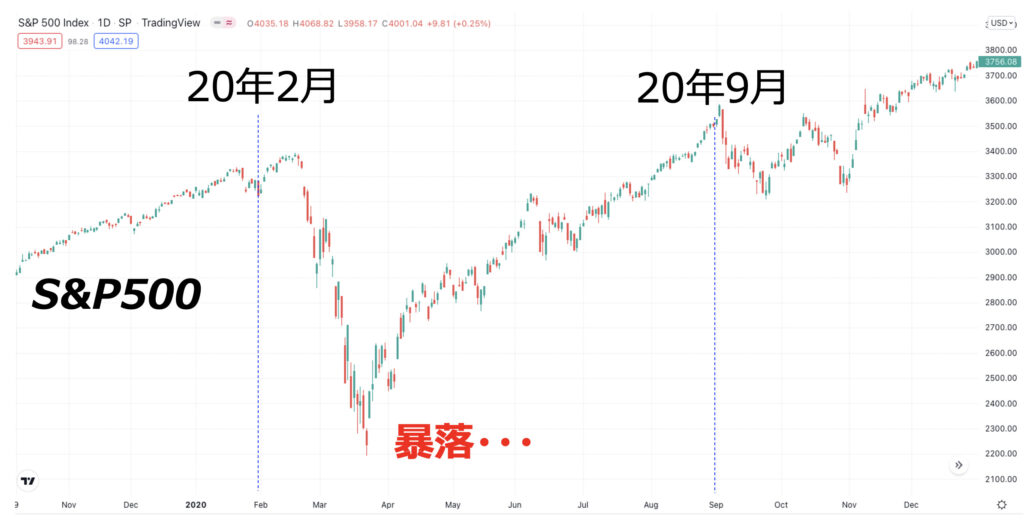

当時の株価は上のような感じ。絵に描いたような大暴落です・・・。

しかし、これでへこたれないのが長期投資です。ここからもガンガンとS&P500に投入を続けました。半年で367万円の全力投資です。

その結果が今の僕の含み益を作り出しています。当時、-800万円弱もあった含み損に耐え、一切売らずに投入を継続した結果です。信念とそれを継続する胆力こそが大事と認識した出来事でした。

長期投資で必ず経験する道

長期投資をやっていると誰しも必ず思うことがあります。それは「あのときに売って、今買っておけばなぁ・・・」という後悔です。後から考えると、その当時にいっぱいサインが出ていたような気になったりしませんか?

けれどもそれは都合のいい思いです。実際にその場になれば、そんな適切な判断ができるでしょうか?なかなか難しいと思いますよ。結局は答えを知っているから、そういうバイアスがかかった思いが出始めるのです。もし余裕があれば、インデックス長期保有とそのスイングトレードをやってみたのと比較してみてはどうでしょうか?もちろん経費も込みで。きっと市場平均には勝てないでしょう。もしくは勝てたとしても勝ちが続かないでしょうね。

結論:とにかく売るな!買い続けよう

上図はVanguard創業者のBogleさんの言葉です。そこには「規律を守ることは簡単ではない」と記されています。長期投資はインデックスを買って放ったらかしにしておけばよいのです。でも、それをなかなかできない人も多いのです。実際に僕もレバナスなんかに手を出してしまいました。

暴落あおりはこれからも事あるごとに湧いてくるはずです。下落相場へのマインドを色々と語ってきましたが、結局のところは自分の信念を持って投資をする、それだけしかありません。信念がブレれば、不要な意見も吸い上げてクソみたいなポートフォリオができること請け合いです。

もう少し詳しい説明はYouTubeで!

楽天証券ユーザーならまずは「楽天モバイル」

-

3GB未満なら税抜880円/月、使いすぎても上限2880円/月のわかりやすいプランが良い。

-

楽天市場のSPUは驚異の+4倍!僕はざくざくポイント貯めて、クレカ積立で消化してます。

-

回線も強化されてきて、圏外になることもほとんどなくなってます。

今から投資始める方におすすめの証券会社

-

僕の主力 楽天・プラス・S&P500 や人気の楽天SCHD が買える唯一の証券会社。

-

とにかく視認性がよくて使いやすいのが最大の魅力。

-

楽天プラスシリーズは保有するだけで楽天ポイントもらえる。

- 公式:https://kabu.com/

- au Payカードと組合せての積立で0.5%ポイント還元。

- 公式:https://www.matsui.co.jp/

- 投信信託を持ってるだけでポイントもらえる投信残高ポイントに強い

- 公式サイト:https://www.sbisec.co.jp/

- SBI独自の四半期決算型の高配当投資信託を購入できる唯一の証券会社

- 投資信託で高配当を楽しみたい方はSBI証券が良いでしょう。

iDeCoのおすすめ証券口座はこちら

- 公式:https://dc.rakuten-sec.co.jp/

- iDeCoでもNASDAQ100やS&P500に投資したい人にオススメ

- NASDAQ100投資信託では楽天証券の楽天・プラス・NASDAQ100が最低コスト

- 公式:https://www.matsui.co.jp/ideco/

- iDeCoでも保有資産残高に応じてポイントがもらえる!

- インデックス投資の鉄板、eMAXIS Slimシリーズをラインナップ

- 公式:https://info.monex.co.jp/ideco/index.html

- iDeCoでもNASDAQ100に投資できる!

- 公式:https://go.sbisec.co.jp/prd/ideco/ideco_top.html

- 普段使用しているネット証券がSBIなら統合してスッキリです!

証券口座乗っ取り対策に!パスワード管理は1Passwordで

- 公式:https://1password.com/jp

- どんな端末を使っていてもストレスなく使えるパスワードアプリ

- 強固なセキュリティ、過去に重大漏洩事故は起こっていない安心感

投資を学ぶなら:資産運用ですごく勉強になる書籍

僕が実際に読んで「ほんとうに良い本だなぁ〜」としみじみ感じた名著をご紹介します。どれもめちゃくちゃ良い本ばかり。インデックス投資を始めたての方におすすめです。

以下の中にはKindle Unlimited(月々980円 読み放題、初めてだと30日無料キャンペーンもある)のサービスで利用できるものもありますのでチェックしてみてください。

この本は僕が初めて読んだ投資関連の書籍。当時、個別株で失敗し、偶然思うがままに買い付けた米国株インデックスETFに出会い、それにいい感触をもっていました。その感触を自信に変えてくれた本です。僕と同じく、初めて投資書籍を読まれる方にはこの本を最初にオススメします。

投資に関するネット記事は数あれど、最も有名で価値ある記事はコレなのでは?という記事の書籍版です。ぜひ投資書籍の2冊目に読んでほしい一冊としてピックアップしました。これを読むだけで本当に資産運用が完結する内容になっていて、僕も当時衝撃を受けました。もちろん書籍版の内容の本質はネット記事とほぼ同じですが、理論編がわかりやすく改定されていたり、読みやすくなっています。

インデックス投資の名著中の名著です。個人投資家にとっての投資は「ミスった者が負ける」敗者のゲームになった、というのがタイトルの由来。ここで言うミスとは、市場動向に動揺して売買してしまうことを指します。いいからインデックスホールドしとけ、という本。インデックス投資家の教養として読むべき本です。

これは僕が最近読んでよかったと思ってる本です。マクロ経済における金利の重要性を懇切丁寧に説明してくれています。金利が経済の基本であることを再認識させられました。初心者でも読みやすいように書かれていて、とくに予備知識は必要ありません。投資タイミングに活かせるかと言えばそこは同意しかねますが、金利による経済の定性的な動きを理解するのはこれで十分と思いました。

この本はKindle Unlimitedの読み放題サービスで提供されていることが多いです。Kindle Unlimitedは初めてであれば30日無料体験が使えるので、それで読み切ってしまうのもいいかと思います。僕はそうしました。

これは最近複数の視聴者さんに紹介してもらって購入した本です。主張は題名どおり「余剰資金が出たら即刻インデックス投資せよ」というもので、僕も思想とほぼ一致しています。また、前半部分では「節約には限界がある」「収入を増やす努力をしよう」という主張もされていて、その辺も共感できる部分は多いです。とてもいい本だと感じましたので、よかったら手にとってみるとよいかと思います。

これは最近視聴者さんに教えてもらった本です。株式投資や資産運用の考え方を学ぶのに、とても素晴らしい名著だと思いました。著者はインデックス投資にも精通していることが伺える一方で、各個人の資産運用は人としての合理性も考慮すべきと説いてます。株式投資のリターンは「リスク(値動き)の対価」をわかりやすい例も含めて明示してくれていて、投資初心者の方にぜひ読んでみてもらいたい本ですね。

2024年の年初に亡くなられた山崎元さんの遺作。内容は父から息子への手紙をイメージして、資産運用や生き方のアドバイスをおくるというもの(実際に送られた手紙の内容もあります)。涙なしには読み切れない名作でした。投資における主張はいつもの著者のものと全く同じ。ブレないところが山崎さんの良さですね。ぜひ読んでもらいたい一冊。

米国の著名投資家ハワード・マークス氏の著書で、彼の著書はなんとあのウォーレン・バフェットのお気に入りらしいw バークシャー・ハサウェイの株主総会でこの本を配ったというウワサも残っています。ハワード・マークス氏自体はインデックス投資にも一目を置くアクティブ投資家で、市場平均に勝つのは難しいと認めつつもどうすれば勝てるか?を色々とアドバイスしてくれる本です。

僕が一番好きな本。難しい数学的な知識を必要とせず、現代ポートフォリオ理論(≒ランダムウォーク理論)をかじれます。正直な感想を言うと全ての書いてることが興味深かったわけではありません。なので隅々まで読んだわけではないですが、理論のところはとてもわかりやすいのでおすすめです。これ読んでからWikpedia見たらだいぶ理解が進みました。

上記の本に加えてもう少しファイナンスを詳しく知りたい方向けにおすすめです。CAPMの考え方やそれをもう一歩発展させた3ファクターモデルのことも理解できます。ほかにもプライシング理論やリスク管理などの基礎知識もこれで十分わかるかと。

インデックス投資の父でありVanguard創業者のBogle氏の名著です。僕が最も尊敬する偉人でもあります。その先見性と残された功績には尊敬の念しかありません。内容はインデックス投資のベーシックな内容ですが、後半には債券との組み合わせ論などにも言及されています。全部が全部同意見というわけではありませんが、インデックス投資を志す者であれば必読書とも言ってよいかと。

ランダムウォーク理論(株価の動きはわからないという前提を置く理論)について、歴史を交えて語った本。これも名著と言われています。理論の概念はざっくりとわかるかと。歴史の部分が長くて、そこは読み飛ばしました。

本をほとんど読まない僕が唯一知ってる作家さん、橘玲さんの本。とても読みやすい文章で書かれていて、こんな文が書きたいなといつも思ってます。僕が海外株を中心に買っているのはこの本の考え方に近いです。

かつて日本の長者番付で一位になったサラリーマンとして話題になった清原達郎氏の初めての著書。これまでメディアにほとんど出てこなかった氏の赤裸々な体験談が多数載せられています。内容は初心者向けではありませんが、どこにでも溢れているインデックス投資を勧めるだけの本に飽きた方にはとても面白いはず。かく言う私もその一人(笑)純粋な読み物としてとても面白いです。

社会保険料がホットな話題として挙げられることが増えました。本書はその社会保険料の節約として最も有名な「マイクロ法人スキーム」のきっかけになった名著です。いま巷で使われているマイクロ法人という言葉は、この書籍で初めて使われたと言われています。もしマイクロ法人設立に興味があれば、まずは最初のバイブルとして読破しておくべき一冊です。

※以下のリンク先におすすめ書籍をまとめています

![敗者のゲーム[原著第8版]](https://m.media-amazon.com/images/I/512Xx-NQJGL._SL160_.jpg)